回顾净基差(BNOC)的概念:

净基差是扣除持有期收益的基差;

净基差=基差-持有期收益。

使用净基差寻找CTD的方式就是净基差法,方法是寻找净基差值最小的那个券,该券就是CTD。

理由:基差的目地是显示出期货和现货价格的相对关系,但是受到债券付息和资金成本的影响,基差不能精准地衡量基差交易的损益,而净基差扣除了持有期的损益(包含债券利息和资金成本)。从基差的角度来看,一个债券的基差越低,就是越便宜,净基差扣除了持有期损益后,衡量损益上要比基差更好,因此一个净基差更低的债券意味着这个债券价格相对低。一个可交割券如果净基差最低,那么它相对其他券就便宜。

案例

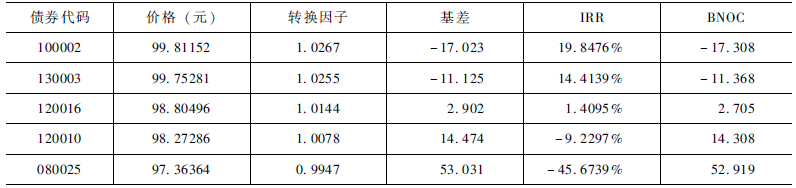

TF1303合约有如下交割券(如下表所示):

表 可交割债券详细信息

从隐含回购率的角度来说,100002是CTD,其次是130003,从BNOC的角度来说,100002的BNOC最小,也是CTD,130003次之。

一般来说,BNOC和IRR是同向指标。BNOC不是收益率的概念,衡量了收益大小,没有衡量收益率,因此当两个债券的BNOC差不多时,价格的差距会导致收益率有变化。那个时候IRR算法可能会显示出与BNOC不一致的顺序,不过收益率(IRR)和绝对收益(BNOC)相比,收益率在固定收益中更为认可。资金应当投向收益率高的投资,因此市场普遍认为IRR是一种更能被接受的指标。

BNOC的优势在于衡量了收益的大小,可以直接和资金的回报计算挂钩,比如说BNOC=5bps的交易,如果持有到交割,以中金所合约来说,整个基差多头头寸会亏500元(国债期货价值1000000元,报价采取百元,因此每个基点,即0.01,值100元)。