隐含回购率是指买入国债,持有并用于期货交割所得到的假定收益率。

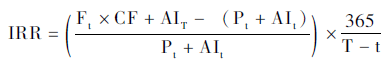

如果在持有至交割期间没有付息,收益率公式如下:

Ft为t时刻期货价格;

CF是转换因子;

AIt是t时刻应计利息,同理AIT是T时刻应计利息;

T是到期日。

对于该公式,投资者可以这么理解:365/(T-t)是年化的计算,将收益率年化,Pt+AIt是投入的成本,即净价+应计利息,Ft×CF+AIT-(Pt+AIt)是期间的投资收益,即:期货结算的收入,Ft×CF+AIT是购买债券的成本,所以可以理解为投资收益/投入的成本×年化因子。

当其他因素相同,远月合约的IRR会比较低;当其他因素相同的时候,期货价格越高,收益率也越高。

小贴士

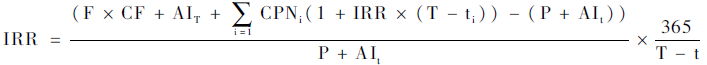

持有至交割期间含有付息的隐含回购率

如果假设债券持有期间的付息可以以IRR为再投资收益率,那么:

可以解出IRR有如下公式:

CPNi是在持有债券至交割期中的第i次付息;

ti是第i次付息的时刻,记为ti。

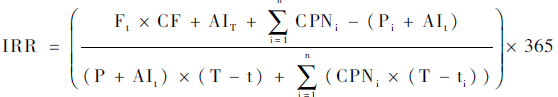

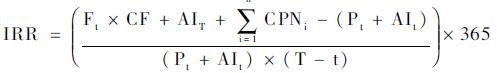

如果假设债券持有期间的付息再投资不能得到任何回报,或者不再投资,即再投资收益为0,那么:

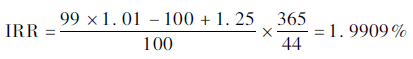

案例

一个债券全价100元,当前应计利息1元,交割日应计利息1.25元,期货价格99元,转换因子1.01,交易日至交割日天数合计44天。隐含回购率是多少?

隐含回购率也是一种到期收益率的概念,到期收益率是假设投资收益率和到期收益率是一样的,因此我们假设再投资收益率为隐含回购率从理论上讲是合理的。不过在现实世界中,隐含回购率比较高时,再投资收益率往往会低于隐含回购率,在隐含回购率比较低尤其是低于0时,再投资收益率往往会高于隐含回购率。因此,从再投资收益率的角度来说,隐含回购率和真实市场上得到的回报可能存在区别。除此之外,受到交割成本,市场冲击等影响,实际的回报要低于隐含回购利率。

如果假设再投资回报为0,这是一个比较谨慎的假设,因为再投资回报一般可以获得逆回购的回报。一个较为谨慎的回报估计不会夸大投资回报,但是可能让投资者错失一些机会。

在具体使用上,建议投资者综合考虑资金的再投资回报。

如何使用隐含回购率来判断CTD?

隐含回购率越高意味着持有债券并用于交割的回报越高,收益率高的话,就是相对的价格低,因此就是最便宜可交割券。隐含回购率越高,这个债券就相对便宜。

例如,我们发现TF1303合约有如下可交割券,隐含回购率最高的100002就是TF1303合约的最便宜可交割券(见下表)。

表 可交割债券详细信息