卓创资讯白糖市场高级分析师孙悦

【导语】上半年国际糖价上涨导致进口利润倒挂,进口量下降叠加国内食糖减产,白糖价格出现超季节性上涨。三季度糖厂库存较往年处于低位,新增糖源有限,供应仍处于偏紧状态,支撑糖价难跌;随着四季度开始新的生产季,白糖价格或出现季节性回落。整体来看,下半年白糖将呈现先高后低的走势。

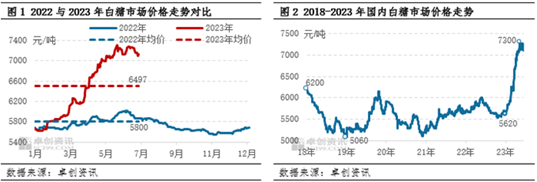

上半年国内白糖市场震荡上行,其走势与我们在《2022-2023中国白糖市场年度报告》中预测的出现一定偏离。由于进口成本增加导致配额外进口利润倒挂,国内进口量同比下降,叠加国内食糖减产,上半年白糖价格超季节性上涨,使得我们对于高值的判断和出现时间的预测出现偏差。2023年1-6月份,国内白糖(广西南宁、现款现汇、自提、含税,下同)均价为6497元/吨,较上年同期上涨12.02% (见图1)。6月30日白糖均价7120元/吨,较年初上涨25.13%。

2023年上半年白糖市场运行的低点出现在1月中旬,价格达到5620元/吨(见图2),随后开启上涨模式。印度食糖减产、巴西作物丰产导致港口外运拥堵,再加上厄尔尼诺天气发生概率增加,市场担忧主产国糖产量前景,供应端利多支撑国际糖价上涨。叠加人民币汇率贬值,进口成本增加降低国内进口积极性,国内榨季生产结束食糖减产事实明确,糖厂销售节奏同比加快。5月24日,广西南宁白糖价格涨至7300元/吨,创造年内高点的同时刷新2011年12月以来的最高纪录。

配额外进口利润倒挂 进口糖数量下降

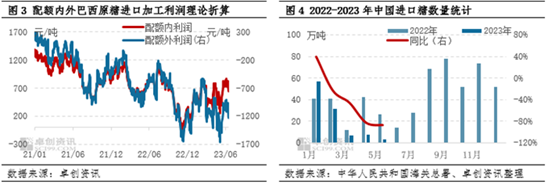

2023年国际糖价上涨以及人民币汇率贬值,导致进口糖成本增加,配额外进口加工亏损幅度扩大。截至6月30日,2023年配额外50%税巴西原糖进口加工理论成本8348元/吨,分别较2021年和2022年同期增加2176元/吨和1766元/吨。和国内白糖价格相比,2023年对应的亏损幅度1078元/吨,分别较2021年和2022年同期增加1051元/吨、476元/吨。

由于国内白糖产不足需,进口糖作为最主要的补充糖源,近三年进口依存度保持在40%左右(进口依存度=进口量/国内实际消费量)。白糖进口实施配额管控,配额内数量及发放有一定要求,配额外进口加工利润倒挂直接导致国内糖厂进口积极性下降。海关数据显示,截至5月份,2022/23榨季全国累计进口糖279万吨,同比减少12.54%。考虑到配额外进口仍然处于亏损状态,预计6月国内进口糖数量延续10万吨左右的低水平。

国内食糖减产 糖厂去库存进度同比加快

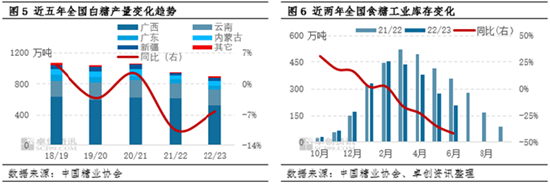

2022/23榨季国内食糖生产工作于5月中旬结束,全国产糖897万吨,同比减少6.17%,主要因主产区广西食糖减产。广西作为国内白糖主产区,其糖料面积和糖产量均占全国的60%左右。虽然2022/23年度广西糖料蔗种植面积稳定在1100万亩以上,但干旱天气导致单产下降,综合影响下,广西糖产量527万吨,同比减少13.89%。

上半年随着白糖生产工作的进行,国内减产事实逐步明确,再加上进口利润倒挂导致的进口量下降,使得国产糖成为市场主流糖源,糖厂库存销售进度同比加快。中糖协数据显示,截至6月底,本榨季全国食糖工业库存209万吨,同比下降34.46%。

综合来看,由于国内甘蔗产量下降,榨季食糖生产工作提前一个月至5月中旬结束,国内食糖较上年度出现59万吨的减产,叠加进口利润倒挂导致进口量下滑,国产糖销售进度加快。截至6月底,本榨季全国累计销糖688万吨,同比增加86万吨;工业库存209万吨,同比减少146万吨。

展望下半年,影响白糖市场运行的因素从国内外两方面来看。国际需要关注巴西食糖生产高峰期来临后出口压力的转换,以及厄尔尼诺对亚洲主产国食糖产量的影响预期兑现情况;国内需要关注新榨季前后供应端的变量以及中秋、国庆双节备货提振下的季节性补库等方面。

国际市场多空交织,一是巴西食糖生产和出口高峰期来临,二是厄尔尼诺对亚洲主产国食糖产量的利空预期仍在。

因天气情况对甘蔗生长有利,2023/24榨季巴西食糖存在较强的增产预期。Unica最新数据显示,截至6月中旬,2023/24榨季巴西中南部累计压榨甘蔗1.66亿吨,同比增加13.87%;累计产糖952.8万吨,同比增加32.13%。三季度巴西食糖生产处于高峰期,出口量也随之提升,国际市场的贸易流通量增加。虽然巴西食糖生产进度对糖价利空,但厄尔尼诺天气发生概率较高,可能导致印度和泰国等国降雨不规律,从而引发市场对于亚洲食糖产量前景的担忧。

按照国内加工糖7200-7300元/吨的销售价格,对应原糖期货价格达到21美分/磅以下,配额外进口利润才出现。虽然下半年巴西食糖生和出口利空市场,但印度和泰国等主产国尚未开始生产,叠加厄尔尼诺的天气忧虑,国际糖价下方空间有限。目前原糖期货价格在23美分/磅附近运行,理论折算后的配额外原糖进口加工亏损1000元/吨左右,进口窗口仍未打开。

国内糖厂库存销售压力不大,进口量减少事实明确,新榨季前市场供应维持偏紧预期

国内7-9月可售的糖厂工业库存为209万吨,进口和其他糖源的数量预计在100万吨左右。而过去5年7-9月全国白糖累计销量在287万吨。综合来看,若不考虑市场有新增糖源流入,10月份新榨季开始前国内白糖市场供应端维持偏紧预期,糖厂销售压力不大,预计白糖价格下方空间有限。

四季度开始新生产季,白糖价格存季节性回落可能

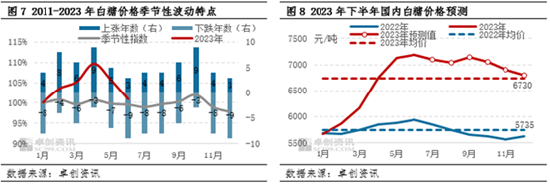

10月份国内开始新的生产季,北方甜菜糖厂率先开榨,11月份南方甘蔗糖厂陆续迎来生产高峰期。供应紧张情况逐步缓解,糖厂也存在资金回笼兑付蔗款的需求,叠加中秋国庆双节后市场采购积极性暂时下降,一直到春节备货前下游维持刚需补货状态,四季度白糖市场向供强需弱的状态转移。结合过去11年白糖价格季节性波动特点,预计随着生产的进行,四季度白糖价格存在回落可能。

综合来看,国内糖厂库存水平低于往年同期,进口仍处于亏损状态降低国内进口积极性,三季度存在节日带动的需求好转预期,国内白糖市场供应偏紧支撑下白糖价格暂时维持高位。但随着四季度开始新的生产季,供应紧张情况缓解,糖厂积极出货的心态下白糖价格存在季节性下调可能。综合上述分析,卓创资讯延续《2022-2023中国白糖市场年度报告》中关于下半年的趋势预测,预计下半年白糖市场价格先高后低。广西南宁白糖主流价格运行区间或在6700-7300元/吨,根据季节性规律判断,下半年的高点大概率出现在9月份,低点或出现在12月份(具体价格预测参考图8)。

风险提示:厄尔尼诺天气对印度和泰国下一榨季糖产量的影响;下游需求的实际恢复情况;三季度产区天气对甘蔗糖分影响;国内新榨季食糖生产进度。