卓创资讯分析师张兆利/王依

【导语】上半年镍及不锈钢市场需求跟进不及预期,行情承压下行节点相对往年偏早。下半年考虑一方面库存周期转变支撑,另一方面镍供应压力持续扩大,多空博弈下镍及不锈钢市场行情存在底部回升机会。

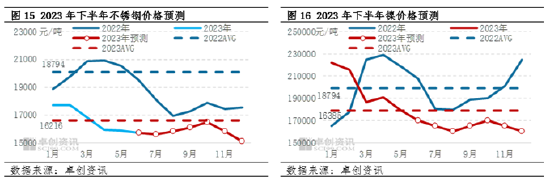

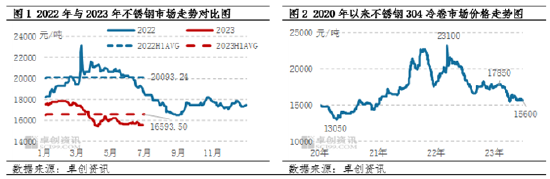

上半年中国不锈钢市场整体呈现跌后震荡态势,年度均价重心有所下移。截至6月30日无锡太钢304/2B市价在15300-15800元/吨,该价格较年初下跌了10.89%。2023年1-6月份上半年无锡太钢304/2B市场均价在16593.50元/吨,较上年同期均价下跌17.42%。从年内走势来看,与我们在《2022-2023中国镍及不锈钢市场年度报告》中预测的趋势仍保持基本一致,但由于上半年“金三银四”传统消费旺季需求跟进低于预期,导致市场承压较预期偏强,令行情下跌时间早于预期。

2023年上半年不锈钢市场运行的高点出现在2月上旬,价格在17850元/吨,较年初价格上涨1.71%。一方面受元旦前后以及春节之前的市场补货带动,另一方面期货上行及以钼铁为代表的部分原料价格快速上涨,对市场整体氛围带动明显。但春节过后,终端需求启动持续不及预期,随着现货市场库存压力逐步凸显,叠加期货盘面下跌拖累,行情开启一轮持续下跌,及至4月初落至年内低点,价格在15400元/吨,较年初价格下跌12.25%。年内高低点价差在2450元/吨,振幅在15.91%

上半年不锈钢市场承压氛围明显,不锈钢的主要原料镍供需失衡导致行情持续下滑,成本不断下降叠加不锈钢自身供需压力较大,共同拖累市场价格重心逐步下滑。

主要原料镍供需失衡,市场行情持续下滑

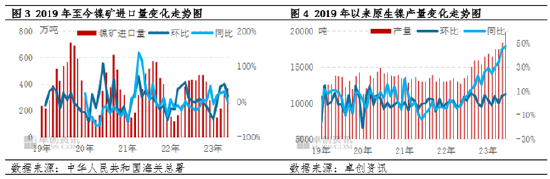

纵览上半年镍市场供需失衡愈演愈烈,其中供应端上看,作为原料对外依存度超过80%的产品,1-5月镍矿进口量在1194.75万吨,同比去年同期增加121.08万吨,幅度在11.27%。原料供应增加反应在市场之后,则演变为原生镍产量的井喷式增长。根据卓创资讯市场调研数据显示,2023年上半年原生镍产量为106800吨,较去年同期增加27800吨,增幅为35.19%。

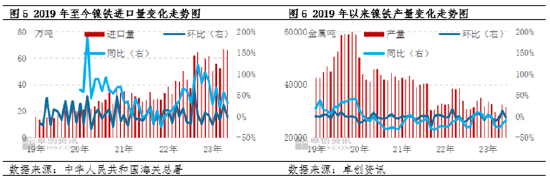

与此同时,不锈钢生产的主原料镍铁供应也出现了超预期增长。海关总署数据显示,2023年1-5月镍铁总进口量在292.18万金属吨,同比去年同期增加84.47万金属吨,增幅为40.67%。海外镍铁生产成本优势明显,进口价格相对低廉,冲击国内市场,使得国内企业出现亏损,导致国内镍铁产出减少。卓创资讯数据显示,2023年上半年镍铁产量18.86万金属吨,同比去年同期减少2.64万金属吨,同比减少12.28%。最终镍铁2023年上半年总供应在311.04万金属吨,同比去年同期增加81.83万金属吨,增加幅度为35.70%。

供应的持续增加碰撞下游消费不锈钢数据低迷,最终库存持续增加,消息面利多影响淡去之后,镍价尽显偏弱下跌走势。

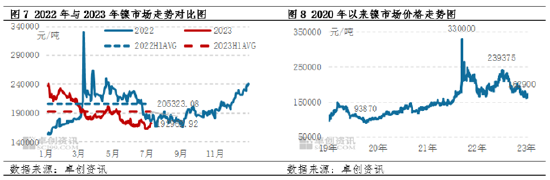

基于以上供需基本面变化,2023年上半年国内镍市场整体呈现出震荡下跌走势,其走势与我们在《2022-2023中国镍与不锈钢市场年度报告》中预测的基本一致,但由于国内电积镍产能释放加速,供应持续增加导致镍价下跌速度超过此前预期。其中2月末跌破20万元/吨整数支撑,尽管4月又再次尝试冲刺20元/吨关口,但最终无疾而终,开启下跌模式,这与此前判断吻合。卓创资讯数据显示,2023年1-6月份,国内1#镍均价为192962.92元/吨,较上年同期下跌6.02%,6月30日国内1#电解镍价格为162900元/吨,该价格较年初下跌31.00%。

2023年上半年镍价高点出现在年初1月4日,价格高达240100元/吨,这主要是因为2022年四季度镍价受到消息面带动出现了积极上涨走势,而带动了2023年年初镍价。随即镍价进入下行通道,低点出现在2023年6月30日,市场镍价报于162900元/吨,较年初最高价下跌31.00%,最终奠定了2023年上半年镍价震荡下跌走势。造成此走势主要是因为,消息面上偏空作用持续,同时供需失衡供大于求局面施压市场,最终价格出现下跌。

不锈钢自身供需压力体现在库存高位与需求跟进不及预期两方面

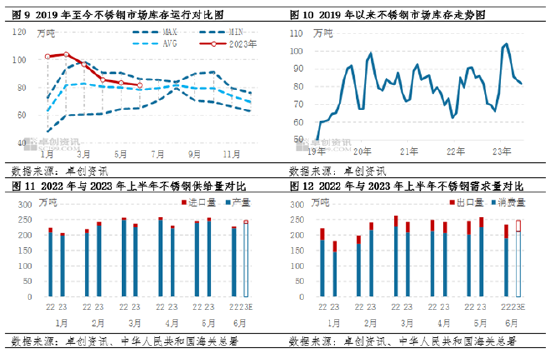

2023年上半年不锈钢市场整体呈现供强需弱格局。不锈钢库存涨至阶段高位(如图9),春节假期前后市场库存累积明显,截至2月末不锈钢库存量在104.22万吨,较去年同期上升22.25%。另外产量的上升也令供应压力明显增强,其中2月不锈钢产量在230.96万吨,较去年同期增长11.31%。从图11中可看出2月产量明显高于去年。产量与库存双增令整体供应压力增强明显。彼时恰逢原料钼铁异常上涨,市场谨慎氛围限制了货源消化力度,导致库存也涨至阶段高位。

市场对春节节后需求放量仍存乐观预期,但原料钼铁高位快速回落增加了市场避险情绪,谨慎氛围令需求放量速度整体缓慢,另外出口市场2月、3月的表现也明显不及去年同期,较去年同期分别减少5.93% 和2.51%。在国内不锈钢市场库存的高位压力背景下,整体供需压力逐步凸显,对不锈钢市场价格利空作用明显。

除此以外,原料镍产量及进口量增加明显,对镍市拖累作用明显,不锈钢成本面压力较强,进一步深化了市场下滑趋势。

展望下半年,影响不锈钢市场运行的因素将集中在宏观经济与产业周期波动、上游原料变化带来的成本波动以及产品自身供需基本面变化等几个方面。

宏观表现多空均现 库存周期逐步转入被动去库存阶段

上半年美联储加息步伐稍有停止,但在下半年开始之际,美联储官方频频释放“鹰派”发言,市场预估下半年美联储仍有较大概率出现加息可能,业者对美指继续偏强运行预期上升,有色金属市场集体承压,利空期镍市场,原料镍现货市场持续承压,不锈钢成本压力预期相应上升。另一方面最新发布的PPI相关数据继续回升,国内多家银行利率下调,提振了国内整体消费和投资信心,对于包括钢材产品在内的大宗商品价格形成利多。

另外当前中国的库存周期正在完成由主动去库存到被动去库存的转换阶段,对应经济周期中的衰退转为复苏的状态。从周期变化与大宗商品价格走势对应关系来看,价格的上涨往往伴随着库存周期中的被动去库存以及主动补库存这一阶段。对整体大宗商品市场而言,利多市场价格的可能性上升,对镍及不锈钢市场也同样存在支撑。

主要原料镍供需失衡难改 不锈钢成本利空作用延续

原生镍产能持续释放 ,供需失衡格局依旧。除去美联储加息因素干扰之外,国内电积镍产能释放也在加速。目前电积镍产能扩张速度较快,未来国产原生镍供应会保持增加趋势,这对镍价形成较大的下跌压力。

供应端持续施压镍市场 ,外需偏弱影响商家心态。供应增加碰撞需求端疲弱状态,下半年镍价下跌趋势或已形成,而由于镍的终端下游产品家电、厨卫等行业出口占比较高,所以面对海外经济增速放缓可能导致外需减弱的情况,市场担忧情绪更加明显。除去传统消费领域不锈钢对镍市场的影响之外,镍下游另一重点领域新能源动力电池也因汽车数据不佳而面临较大的生存压力,供大于求的格局持续作用于市场,商家心态出现明显的担忧情绪,整个市场交投活跃度都出现了明显下滑。

原料承压背景下,不锈钢成本支撑或相对偏弱。不锈钢成本中原料镍占比持续保持在50%上下波动。在镍市供需失衡格局难以有效改观的情况下,镍市承压或继续拖累不锈钢成本端,在其他原料影响作用不足的情况下,来自成本端的影响对不锈钢市场而言,或仍以利空影响为主基调。

不锈钢自身供需多空博弈为主

不锈钢产能继续增加,压力缓慢释放。不锈钢自身的产能仍在持续增加,2022年国内不锈钢新增产能累计在608万吨,涨幅14.36%,2023年上半年不锈钢新增产能仍在继续增加,随着已增产能的逐步达产和更多新增产能的继续投产,不锈钢整体供应存在继续增加预期,增加市场承压可能。在这个长期的过程中,其对不锈钢整体行情的压力是缓慢释放的。

不锈钢产量上半年整体偏低,下半年可调整空间较大。2023年粗钢平控消息基本确定,从不锈钢的生产情况来看,2023年1-6月产量累计在1363.10万吨,较去年同期1373.91万吨减少0.79%。在上半年整体产量偏低的情况下,下半年生产企业产量可调整的空间相对较大。1-5月的进口量累计在53.93万吨,较去年同期下降0.12%。因此从不锈钢供应量来看,市场承压并不大。

对特种钢材的积极倡导利多不锈钢产业。目前国内对以不锈钢为代表的特种钢材的开发与应用一直是属于积极倡导的态度,各省市均积极推动特种钢材行业发展,在《关于促进钢铁工业高质量发展的指导意见》中提到,重点发展高品质特殊钢、高端装备用特种合金钢、核心基础零部件用钢等小批量、多品种关键钢材,力争每年突破5种左右关键钢铁新材料,更好满足市场需求。叠加近年来对于医疗与环境治理常态化对钢铁需求的支撑,整体持续利多不锈钢产业。

供需博弈下库存压力整体不大。随着供应与需求的整体变化,不锈钢现货市场的库存量呈现了比较明显的下降,目前来看下半年不锈钢现货市场库存压力并不大,截至6月底,全国不锈钢库存量估算在81.61万吨,较去年同期下跌4.12%。因此供需基本面整体表现相对偏利多支撑的可能性更大。

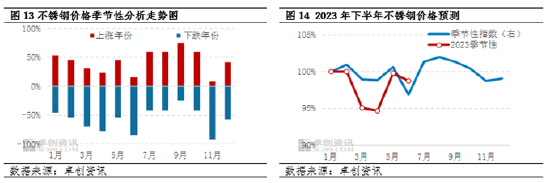

镍及不锈钢价格下半年或先涨后跌

从近年来不锈钢市场月度价格的涨跌变化来看,不锈钢上半年各月价格上涨的概率逐步下降,5月份出现超跌反弹的概率高,2023年上半年走势变化与历史涨跌变化基本一致。而下半年在7月、8月、9月、10月的上涨概率更高,9月的上涨概率最高在75.00%,而11月的下跌概率则高达91.67%,主要受年末成本下跌、销售压力聚集等的影响,下跌的可能性明显上升。预计不锈钢下半年走势大概率仍以符合历史涨跌变化趋势预期为主。

而从2023年与历年价格的季节性变化趋势来看,上半年不锈钢市场整体走势仍是符合历史季节性指数变化趋势的,虽3月、4月跌幅较历史值更加深化,但5月份有明显的修复趋势在。目前来看,下半年预期行情趋强空间或较往年季节性略有不及,尤其三季度行情趋强动力暂显偏低。预计2023年下半年不锈钢市场大趋势变化仍以符合历史季节性波动规律为主,但波动空间或较往年存在收窄的可能。

整体来看,美联储加息步伐有所放缓,国内经济处于复苏阶段,在政策积极倡导与周期带动共同支撑下,市场整体预期相对乐观。另外于房地产行业保交楼措施带来的地产后端竣工面积持续走高,对以家电行业为代表的不锈钢下游品种需求带来支撑,叠加不锈钢自身供需压力相对不大影响,下半年不锈钢市场是存在支撑的。但考虑到一方面镍供应担忧持续存在,另一方面外需偏弱担忧持续存在,或拖累市场整体氛围。综上所述,卓创资讯预计2023年下半年镍及不锈钢市场预期或存在趋强空间,但四季度仍存压力,与《2022-2023中国镍及不锈钢市场年度报告》中关于下半年的趋势预测基本相符,即市场全年呈现先承压运行态势,下半年及之后行情存在底部回升机会。其中镍价格运行区间或集中在150000-190000之间,不锈钢价格运行区间或集中在15000-17500元/吨,根据季节性规律判断,下半年的高点大概率出现在9月份,低点或出现在7、12月份(具体价格预测参考图14、图16)。

风险提示:美联储加息周期外溢风险超预期;后地产周期的需求表现能否如期延续。