一、2022年聚酯市场市场行情回顾

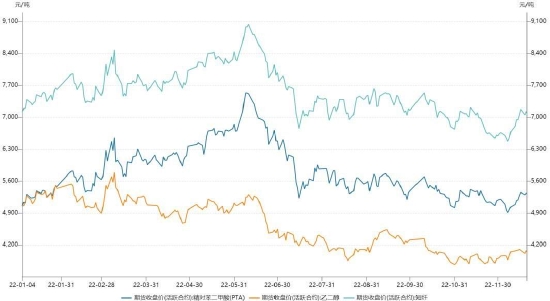

第一阶段:原油带动下,聚酯震荡上行(2022年1-2月)

一季度俄乌冲突从边境冲突演变为全面战争,随后欧美多国展开对俄制裁计划,原油价格大幅呈现大幅震荡上行走势。与此同时,国内疫情再次爆发,传统金三银四的纺织旺季并未到来,上海疫情爆发导致华东地区出现物流受阻的情况。此阶段里PTA、短纤因自身加工利润较低的情况下,走势相对较强;反观乙二醇,在新增产能投产后导致库存大幅积累,整体呈现区间弱势震荡走势。

第二阶段:美联储鹰派加息,原油承压回落(2022年6-11月)

6月中旬美联储宣布近30年来最大加息力度,预计将基准利率上调75个基点至1.50%-1.75%区间,加剧市场对经济衰退的担忧。美元指数走强导致原油价格大幅下跌,聚酯系跌势顺畅。进入三季度,纺织行业旺季不旺,而后终端因订单缺失陆续降负,需求走弱导致PTA、乙二醇、短纤期价偏弱震荡。

第三阶段:国内政策利好,聚酯触底反弹(2022年12月至今)

国内方面,12月初联防联控机制发布疫情防控“新十条”,全国各地优化疫情防控措施,降低疫情对经济影响,织造终端开工出现修复;国外方面,美通胀出现拐点,美联储加息步伐放缓,原油成本出现反弹。成本需求双支撑下,PTA、乙二醇、短纤期价触底反弹。

图表来源:wind 瑞达期货研究院

二、PTA、乙二醇、短纤供应情况

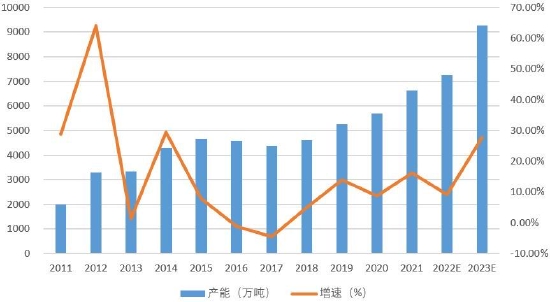

1、PTA供应压力增大

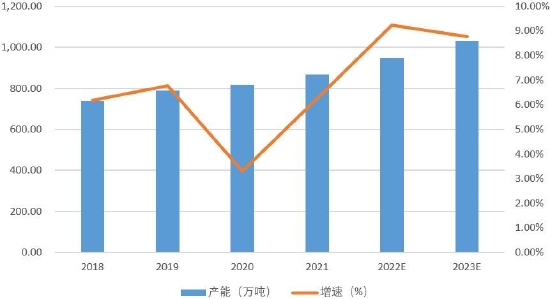

截止2022年12月中,我国境内PTA有效产能7114万吨,年内计划投放产能860万吨,产能增速约9.20%。2019年至今是国内PTA产能第三轮投放周期,具有原料装卸成本低、装置体量大、功耗低的特点。2022年以来,受下游需求低迷、加工利润不足等因素影响,PTA大部分投产计划均有延后,原定于4季度投产的嘉通能源250万吨/年及恒力石化250万吨/年装置延后至2023年一季度投产。据统计数据显示,2023年约有2020万吨产能投放,产能基数预计超过9000万吨,产能增速约27.90%。受投产压力与不断压缩的PTA加工差影响,部分尾部装置或将出局。从PTA供需平衡表来看,新装置投产后PTA进入累库周期,库存峰值出现在1月,预计累库12.40万吨。春节过后,终端补库需求回升带动聚酯端,库存开始逐渐被消化。

2022年PTA供应偏紧运行。上半年,受原油成本走强、需求走弱影响,PTA加工差走低至历史同期低点,拖累装置开工负荷。9月,下游聚酯工厂开工负荷提升,PTA现货出现供应紧缺现象,基差飙升至1700元/吨附近,加工差修复并带动开工率上升。随着下游进入传统淡季,PTA开工率再度走弱。展望后市,各地优化疫情防控政策利好终端需求,在下游需求拉动下PTA加工差、开工率有望修复。

图:PTA年产能变化

图表来源:隆众资讯 瑞达期货研究

表:PTA投产计划表

图表来源:隆众资讯 瑞达期货研究

表:PTA供需平衡表

图表来源:瑞达期货研究

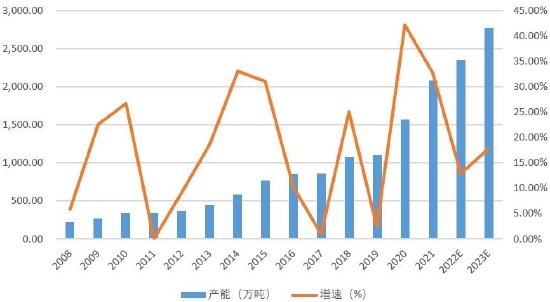

2、乙二醇供应情况

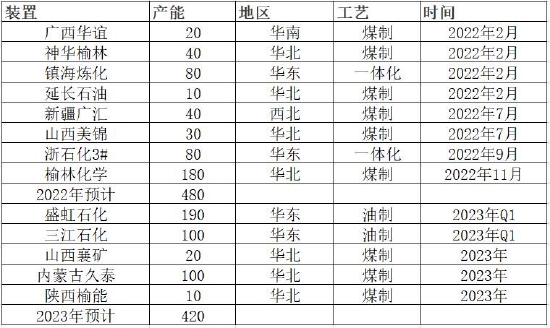

2.1 乙二醇供应压力增大

截至2022年12月中,我国乙二醇产能基数达到2349.1万吨,年内乙二醇新增产能共480万吨,产能增速约12.88%。其中煤制乙二醇产能320万吨,主要分布在华北、西北含煤量丰富的地区。为顺应我国能源“多煤少油”的局面,缓解对于石油的依赖,近年来新增乙二醇产能中煤制乙二醇工艺占比较高。据统计数据显示,2023年约有420万吨产能投放,产能基数预计2769.10万吨,产能增速约17.88%,投产压力较大。从乙二醇供需平衡表来看,2023年一季度乙二醇进入累库周期,库存峰值出现在3月,预计累库16.87万吨。春节过后,新装置陆续投产,终端补库需求回升带动聚酯端,库存累库情况预计好于2022年。

2022年乙二醇现货走势偏弱,拖累各工艺下乙二醇生产利润。据隆众数据显示,2022年国内石油级乙二醇样本企业利润大部分时间都为负值。受装置亏损影响,除春节后与九月、十月传统旺季开工率出现复苏以外,全年开工率呈下滑走势。然而,2022年乙二醇港口库存却显著高于往年平均水平,究其原因主要有两方面:一是乙二醇投产压力大致使产量与开工走势分化;二是华东地区聚酯开工受疫情影响严重致使乙二醇港口发货量大幅减少。展望后市,在高产能、高库存的背景下,乙二醇供应压力难有减弱。

图:乙二醇年产能变化

图表来源:隆众资讯 瑞达期货研究

表:乙二醇投产计划表

图表来源:隆众资讯 瑞达期货研究院

表:乙二醇供需平衡表

图表来源:瑞达期货研究院

2.2 乙二醇进口量延续低位

目前全球乙二醇供应趋于过剩。我国是世界上最大的乙二醇消费国,但我国境内乙二醇的生产能力和产量均不能满足国内实际需求,每年都需要大量进口。近年来随着国内产能快速扩张,我国乙二醇进口依存度逐渐降低。海关统计,2022年1-11月我国乙二醇累计进口量为6956694.06吨,累计进口量比去年同期降9.72%。海外方面,受利润的压缩影响,装置停机检修维持高位,部分装置退出生产。与此同时,国内装置持续投放导致国内现货报价偏弱,贸易商套利动能减弱。港口库存方面,上半年国内乙二醇装置集中投产,华东主港库存不断累库;二季度伊始,全国疫情严峻导致纺织行业旺季不旺,同时港口出货受阻,加剧港口累库幅度,库存接近往年同期高点。下半年港口开始季节性去库,但受终端需求恶化、疫情反复等影响,整体去库幅度小于往年。后续来看,2023年乙二醇新增产能依旧集中,国内新装置产能增量抵销进口乙二醇市场份额,预计乙二醇港口库存难有回落。

图:乙二醇进口量

图表来源:Wind 瑞达期货研究院

图:乙二醇港口库存

图表来源:Wind 瑞达期货研究院

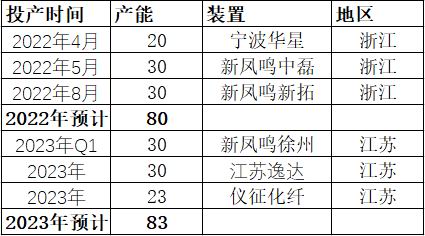

3、短纤供应较为平衡

截至2022年12月中,我国短纤产能基数达到947.10万吨,年内短纤新增产能共80万吨,产能增速约9.23%。年内短纤新增产能包括宁波华星20万吨/年的装置、新凤鸣中磊30万吨/年和新凤鸣徐州30万吨/年三套装置,共计80万吨,供应增量相对较小。2022年1-2月受聚酯原料及大宗商品集体上涨的提振,短纤走势不俗,短纤现货加工差升至1200元/吨附近,在加工利润尚可的情况下,短纤装置提负至88%附近,达到历史同期的最高水平。随后俄乌冲突导致原油价格上升,短纤生产成本大幅提高;疫情风险导致外贸订单不断流出,导致下游旺季不旺,短纤可谓“腹背受敌”,利润亏损较为明显,于是短纤开启一系列停产降负操作以规避风险。5月伊始疫情出现好转,短纤产量及负荷陆续回升。8月初受江浙地区限气影响,短纤负荷再度下滑。随后终端旺季需求低于预期,短纤负荷维持低位。据统计数据显示,2023年短纤约有867.10万吨产能投放,产能基数预计超过1000万吨,产能增速约8.76%。

图:短纤年产能变化

图表来源:隆众资讯 瑞达期货研究院

表:短纤投产计划表

图表来源:隆众资讯 瑞达期货研究院

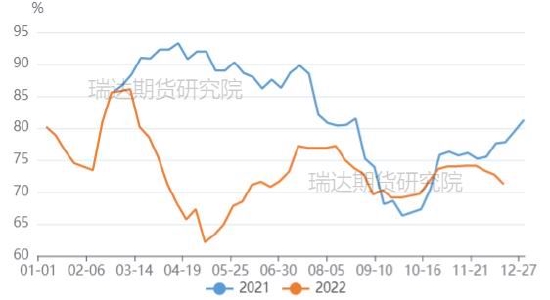

图:涤纶短纤开工率

图表来源:ifind 瑞达期货研究院

三、聚酯及服装需求

1、年内聚酯需求弱于预期

据隆众统计,截止2022年12月,国内聚酯装置新增产能571.5万吨/年,年内仍有三套共计75万吨/年装置计划投产,如若装置按计划投产,国内聚酯新增投放规模将来到646.5万吨/年,近几年聚酯装置投产速度明显加快。从聚酯开工率走势图来看,上半年呈现“A”型走势。一季度聚酯在整体利润尚可的情况下,开工负荷一路攀升至90%附近高位;二季度受疫情影响,终端需求旺季不旺,聚酯装置停机检修数量增加,装置负荷下跌至75%附近;三季度受纺织旺季预期影响,聚酯负荷逐步回升至83%附近,低于往年同期水平;四季度,纺织旺季特征未显现,受双十一及圣诞节订单数量不佳影响,终端织造厂于10月末开始降负。而面对高库存,低利润,低需求困境,聚酯工厂只能被迫提前减产。库存方面,据隆众资讯统计,截至12月中旬,POY工厂库存在23.3天,环比-1.69%;FDY工厂库存在24.1天,环比+3.43%;DTY库存在27.9天,环比-1.76%。12月伊始,各地逐步放开,终端负荷反弹,聚酯端大幅去库,库存压力得到释放。后续来看,疫情放开后的第一波感染高峰过后,国内服装消费将出现回升,预计带动聚酯端需求。

表:聚酯投产计划表

图表来源:隆众资讯 瑞达期货研究院

图:聚酯开工率

图表来源:Wind 瑞达期货研究院

图:终端原料库存天数

图表来源:Wind 瑞达期货研究院

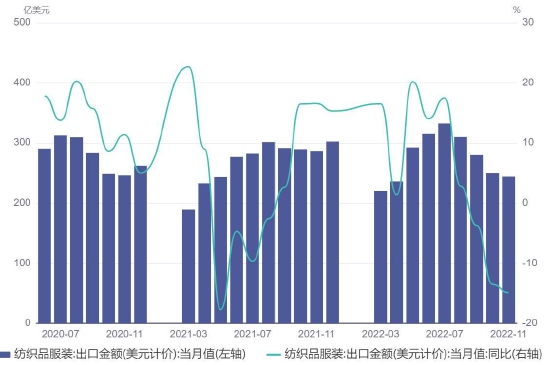

2、服装内外需求分化

2022年纺织行业受到“疫情”、“加息”双重因素冲击。内销方面,1-11月份,社会消费品零售总额399190亿元,同比下降0.1%。1-11月服装鞋帽、针、纺织品类商品累计零售额11688亿,同比下降5.8%。11月中旬,进一步优化疫情防控20条措施公布,发布会上国家统计局新闻发言人付凌晖指出,随着这些措施有效落实,有利于维护正常生产生活秩序,有利于市场需求恢复和经济循环畅通。总体来说,当前国内疫情虽总体可控,但不可避免地会对服装销量造成一定冲击。

据中国海关总署统计数据显示,2022年1-11月,我国纺织品服装累计出口2976.30亿美元,同比增长4.47%。其中纺织品累计出口额为1369.263亿美元,同比增长4.70%;服装累计出口额为1607.037亿美元,同比增长4.30%。三季度伊始,服装出口数据同比出现拐点,出口额同比转跌。2022年欧美主要国家通胀水平高居不下,美联储、欧洲央行奉行鹰派加息政策以抑制通胀,而加息对全球经济的抑制也逐步显现。美联储2022年共进行了六次加息,其中包括连续四次加息75个基点(6月、7月、9月和11月),累计加息375个基点,将联邦利率目标区间上调至3.75%-4%。10月美CPI数据虽显示通胀出现见顶迹象,但仍高于美联储的目标,预示加息脚步仍未停止,未来出口增速存在较大的下行压力。

图:纺织服装商品零售额

图表来源:Wind 瑞达期货研究院

图:纺织品服装出口金额

图表来源:ifind 瑞达期货研究院

四、聚酯链条加工差

1、PX-石脑油价差冲高回落

2022年PX-石脑油价差呈现冲高回落走势。一季度PX-石脑油价差呈现震荡上涨走势,国内PX装置集中检修,海外多台装置降负或停机,叠加PTA新产能投放增加部分需求,PX供需持续偏紧。二季度后,俄乌冲突全面爆发再次增加海外市场对成品油的需求,PX-石脑油价差暴涨至680美元/吨附近,接近近年历史的最高水平。下半年受终端需求负反馈及PX国内集中投产延后影响,PX走弱,PX-石脑油价差回落。从投产计划表来看,2023年有盛虹炼化、大榭石化、中海油惠州三套共计510万吨装置投产,投产压力仍旧较大。2023年PX-石脑油价差预计维持150-350区间震荡。

图:PX-石脑油价差

图表来源:Wind 瑞达期货研究院

表:PX投产计划表

图表来源:隆众资讯 瑞达期货研究院

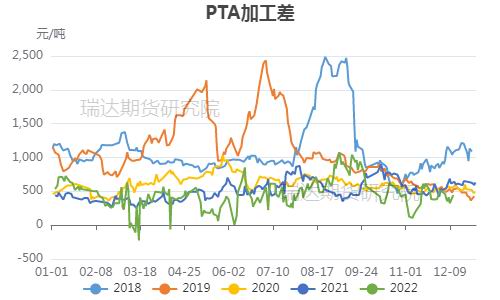

2、PTA加工差低位震荡

2022年上半年加工差呈现底部震荡走势。区间最低值出现在3月中旬,彼时国际油价冲高回落,PTA跌势较为顺畅。随后俄乌冲突全面爆发,上游原料PX供应不足,PX加工利润大幅上涨。反观PTA产业链,国内受疫情影响,传统“金山银四”的纺织旺季并未到来,需求持续低落,导致成品油端的利润明显要明显好于化工品利润,二季度PTA加工差在0-500底部区间震荡。8月伊始,下游纺织业进入传统旺季,江浙织机开工率小幅上升,带动PTA价格走强,PTA加工差出现季节性修复。目前加工差在300-500区间震荡,即使考虑到近年来技术改进以及部分旧装置折旧期结束,整体PTA装置依然处于亏损状态。远期来看,PTA端投产压力仍旧较大,PTA加工差将维持低位。

图:PTA加工差

图表来源:Wind 瑞达期货研究院

3、乙二醇加工利润深度亏损

各工艺乙二醇的市场毛利可以看出,除煤制在2022年上半年有盈利外,甲醇制、石脑油制、甲醇制乙二醇几乎全年处于亏损状态。2022年以来以来受国内乙二醇装置集中投产影响,乙二醇在聚酯产业链中的走势相对较弱,原料价格受能源紧张及俄乌冲突等影响,各工艺利润处于深度亏损。从上文可以得知,后续国内乙二醇仍面临严峻的投产压力,生产利润恐将继续压缩。综合来看,那些运输成本高,无配套下游的单流程生产企业将面临淘汰,而后生产利润将会有所改观。但是目前,该产业链仍将在亏损竞争中匍匐向前。

图:各工艺乙二醇利润

图表来源:瑞达期货研究院

4、短纤加工差宽幅震荡

2022年短纤现货加工差波动剧烈。上半年短纤加工差在800-1200区间震荡。一季度加工差呈现冲高回落走势。开年受能源需求及俄乌冲突影响,短纤在成本端提振下走势偏强。下游织造厂积极备货,现货流通趋紧,现货加工差涨至1200元/吨附近,整体利润较好。随后国内疫情爆发,在终端需求受到抑制的情况下,短纤生产成本仍在提高,加工差应声下跌。4月往后得益于短纤装置集中减产降负,及国内疫情防控有序推进,短纤加工差出现修复。6月,原油价格出现反转,靠近成本端的聚酯双料跌幅大于短纤致使加工差逆季节性走强。9月,终端需求低于预期,短纤加工差再次创下年内新低。随着供应端的调整,当前短纤加工差已修复至历史平均水平附近。展望后市,聚酯双料投产压力大,各地优化疫情防控政策利好终端需求,短纤加工差有望在春节后复工迎来新的高点。

图:短纤现货加工差

图表来源:Wind 瑞达期货研究院

五、总结与展望

回顾全文,我们可以看出PTA、乙二醇在2023年有多套装置上马,聚酯双料仍将面临较大投产压力,2023年上半年两者均有累库的风险。对供应压力增加预期影响,是导致目前成本无法有效驱动聚酯双料上涨的原因之一。短纤方面,同聚酯端增量相比,投产压力相对较轻。春节后订单下达情况下,适宜做多加工差,即多短纤空PTA操作。从终端需求来看,家纺行业目前仍面临原材料、劳动力成本不断攀升等问题,贸易订单回流东南亚更是让行业举步维艰,不过受益于人民币汇率贬值,外贸企业利润得到部分修复。从后市推演来看,库存去化主要有以下途径:一是服装纺织消费量持续增加,在海外需求走弱的情况下,内需复苏将成为2023年织造旺季能否到来的主要因素;二是原料国际贸易主动调整,即降进口增出口,及乙二醇进口量继续保持低位,保护国内装置利润,PTA充分利用国内低加工费优势增加出口。从终端需求消耗或原材料国际贸易消耗库存,是未来行情走势的关键因素。

策略上,2023年上半年三者预计延续底部宽幅震荡的,PTA主连震荡区间在4500-6000,震荡中枢4850-5500;乙二醇主连震荡区间3700-5400,震荡中枢4000-4600;短纤主连震荡区间6400-8000,震荡中枢6850-7650,建议关注上半年“金三银四”及“金九银十”的旺季做多机会。

瑞达期货 林静宜