1、国际宏观:美国景气周期持续回落

美国8月Markit制造业、服务业、综合PMI续刷两年多新低。其中,服务业、综合PMI连续第二个月陷入收缩区间,经济恶化显著。

美国7月耐用品订单环比初值为0%,低于预期值0.8%。核心耐用品订单环比初值——美国7月扣除飞机非国防资本耐用品订单环比初值增长0.4%,增速高于预期值0.3%,表明尽管利率上升,且市场对经济走弱感到担忧,但设备需求持续增长。

美国7月新屋销售环比大跌12.6%,大幅不及预期的下跌2.5%,6月前值为下跌8.1%。新屋销售在过去七个月中,有六个月环比下跌。7月新屋销售同比大降29.6%。当月新屋销售年化51.1万户,创下2016年1月以来最低,预期为57.5万户,6月前值为59万户。美国房地产市场近几个月来显著低迷和恶化,高借贷成本叠加高房价,令买家需求回落。

美国初请失业金人数连续第二周下降,表明尽管经济不确定性不断增加,但多数雇主仍在留住员工。美国劳工部周四公布的数据显示,截至8月20日当周,首次申请失业金人数减少2,000人,至24.3万人,经济学家普遍预期申请人数为25.2万人。申请失业救济金人数下降表明,市场的劳动力需求依然强劲,因为在劳动力短缺持续的情况下,企业试图吸引和留住员工。

欧元区公布的PMI数据也非常惨淡。数据显示,欧元区8月综合PMI初值录得49.2,创18个月新低;服务业PMI初值录得50.2,创17个月新低。欧元区商业活动萎缩主要源自德国、法国这两大经济体。

密歇根大学消费者信心指数终值从7月的51.5攀升至58.2,为5月份以来的最高水平。消费者预计未来五到十年物价将以每年2.9%的速度攀升,与上月预期持平。他们预计未来一年物价上涨4.8%,低于7月预计的5.2%。美国8月份消费者信心指数升幅超过预估,因未来一年通胀预期下降,表明随着汽油价格继续下跌,美国人变得越来越乐观。

2、国内宏观:国内货币政策发力,调降LPR利率

2022年8月22日贷款市场报价利率(LPR):1年期LPR为3.65%,5年期以上LPR为4.3%,分别较上月下行5个基点和15个基点。这是5年期以上LPR继5月20日下降15个基点后,年内第二次以15个基点的较大幅度下降,也是5年期以上LPR利率年内的第三次下调。5年期以上LPR是房贷利率定价基准。在5年期以上LPR下行推动下,一线城市以及大部分二、三线城市已相继对房贷利率进行调整。业内人士表示,在因城施策用足用好政策工具箱的背景下,预计调控政策将持续加力优化,各地房贷利率仍有进一步下调空间。

1—7月份,全国规模以上工业企业实现利润总额48929.5亿元,同比下降1.1%。分行业看,在41个工业大类行业中,有16个行业利润同比增长,占39.0%,与上半年持平,有14个行业利润增长5%以上,其中,装备制造业利润持续恢复,汽车行业利润回升较快。

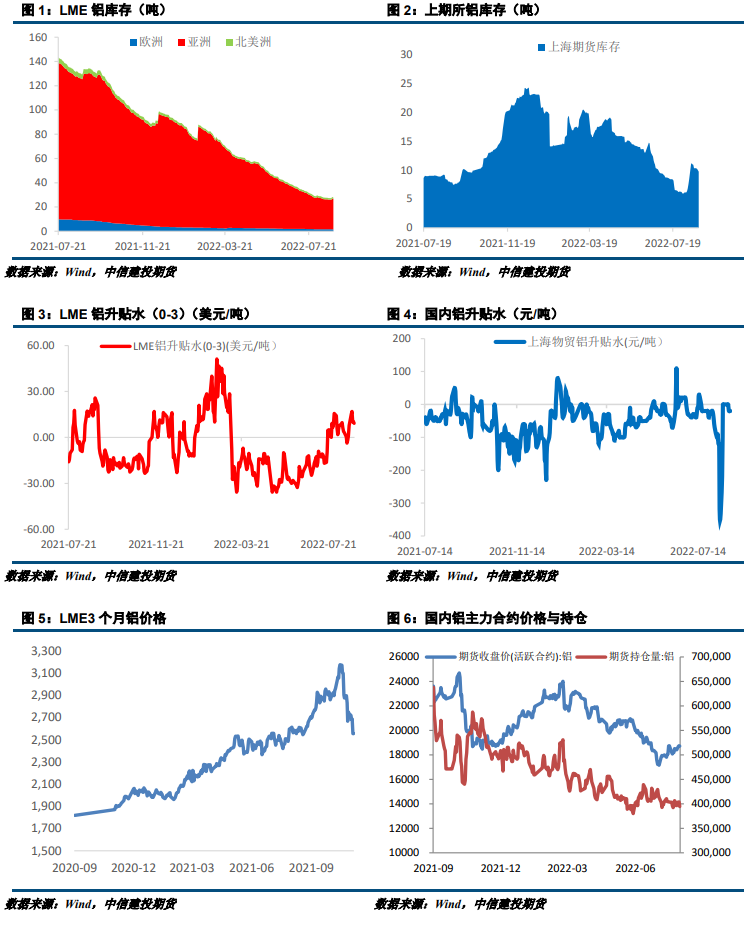

3、库存情况:电解铝库存周度去库0.1万吨

据上海有色统计,8月24日,国内电解铝社会库存:上海地区3.7万吨,无锡地区20.0吨,南海地区17.9万吨,杭州地区6.2万吨,巩义地区10.0万吨,天津7.8万吨,重庆0.6万吨,临沂1.7万吨,消费地铝锭库存合计68万吨。较上周四库存减少67.9万吨,较上周四库存下降0.1万吨,较去年同期库存下降7.5万吨,较7月底月度库存总计累库0.9万吨。

4、持仓情况:持仓量大幅增加

截至8月25日,上期所铝总持仓391053手,较上周368690增加22363手,本周铝价震荡偏强,总持仓量大幅增加,多空增仓为主。

欧洲地区能源短缺问题加重,当地电解铝减产或进一步扩大,将对全球供需平衡造成一定影响。国内基本面看,四川地区产能几乎全停,重庆地区少量产量受限,短期川渝地区面临一定供应压力。高温对消费的影响仍然存在,多地企业仍面临错峰限电的问题。但我们认为随着天气的持续改善,以及消费旺季的来临,国内将面临短期的供应缺口,随之而来的是库存的再次去化,届时铝价将具备较强的反弹动能。

策略

宏观情绪偏空,基本面有所改善。预计09合约下周波动区间18800-19600元/吨,操作上建议逢低布局多单。