在经历了十一假期后第一周内的大跌后,苹果盘面在10月17日高开高走,基本回到了10月10日大跌前的水平。

我们认为山东市场开始大量上市,果农对好货惜售、抗价,造成的现货端价格的强势行情促进了本交易日的行情。然而,我们在10月1日发布的报告中已经提出了收购行情偏硬,从而推动盘面的观点。从交易角度,我们需要复盘为何前期观点的兑现却伴随着大跌对偏多观点信心的冲击。

我们认为收购行情的驱动出现严重迟滞原因大致如下:十一期间各主产区天气不利于苹果的上色,从而延迟了上市时间,对盘面具有较强锚定效应的山东主产区于近日才陆续开始集中收购。

延迟的约一周上市时间内西北产区受疫情管控影响、甘肃、陕西咸阳(近日陕西管控政策再次调整)等地客商收购不积极,导致果农大量入库,刺激了市场悲观情绪。虽然考虑到咸阳地区减产幅度可能属于陕西最高的一档,而甘肃果农入库实属无奈之举,我们认为当地果农面对谨慎压价收购的客商呈抗价、惜售,积极入库的态度同样可以理解。

目前未入库的收购季对于客商来说是较容易挑拣、并获得好货的时间节点,客商的采购积极性相对较强,与拥有货权且抗价惜售较强的果农共同导致了收购价格的抬升。然而在中秋以来市场对消费态度整体悲观的背景下,我们认为出现炒货/现货收购价大幅上行的可能性较为有限。因此在山东好货未出现大规模炒货、涨价的假设下,收购季对盘面的进一步推动力可能相对较为有限。

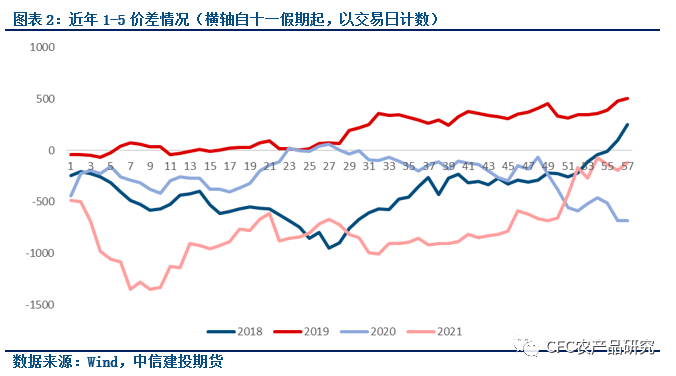

长期来看,决定整个消费季销售压力的是11月初更新的库存、入库结构情况。若库存/库存比低于前期预期,则市场更有理由对消费抱持信心,01合约的敏感性较05合约可能更高,可体现为1-5价差的扩大,即01合约强于05合约运行。考虑到2022年夏季苹果销售行情的极度疲软,本产季市场对05合约的态度可能更为谨慎。

对于本产季的销售压力,我们需要进一步关注库存如何兑现,咸阳、甘肃等地区果农积极入库究竟会带来多少变数。

苹果盘面在10月17日高开高走,基本回到了10月10日大跌前的水平,我们认为本轮回弹来自于现货端收购季的强硬,但为何十一后陆续开始的收购季却出现先跌后涨局面?本文将围绕本产季现货季的收购特点进行分析,并展望后期市场走势。

一、 Why-收购季行情为何出现严重“涡轮迟滞”?

我们在9月的最后一周前往陕西洛川调研,并在调研报告《【建投调研】矛盾重重—2022年陕西苹果前期下树、收购调研报告》中给出了“宏观经济压力拖累终端需求的背景下,供给端的矛盾可能已经不再重要。但短期内,货权自底气较足的果农向悲观的客商转移博弈结果可能出乎我们的意料,十一后收购行情可能相对偏硬,从而推动盘面情绪”的观点。

然而十一假期后的一周盘面却出现了大跌局面,01合约一度触及7873点的低位,为何收购季行情会出现类似“涡轮迟滞”的现象?我们认为核心驱动在于种种原因下,本产季的集中上市较我们前期估计的十一假期后期进一步延迟,且在此延迟期间,部分主产区不便于收购的事件刺激盘面悲观情绪。

原因一:十一期间各主产区(尤其是脱袋较晚的山东主产区)天气不利于苹果的上色,从而延迟了上市时间。

我们在前期报告《【库存数据快评】十一假期的大量变数与新一轮博弈展开》中已经介绍过十一假期期间苹果西北、山东主产区降水颇多,持续的阴雨天气对主产区苹果上色形成一定拖累,一定程度上推迟了主产区苹果大量上市的时间,预计大量收购行情可能在10月14日后展开。而摘袋较早的西北主产区受阴雨天气影响相对较小,上货量相对较多。

由于山东主产区晚富士的分拣标准更接近期货交割标准,且山东主产区在交割、套保、价格发现等期货功能运用方面存在一定优势,山东主产区的收购行情对于盘面存在较强的指引性。所以在十一假期后山东主产区尚未形成主流价格对盘面形成指引的背景下,看多苹果收购行情的期货参与者也缺乏稳定的锚。

原因二、我们在《【库存数据快评】集中收购陆续启动,果农入库影响如何?》已经介绍过甘肃主产区受近期疫情反弹带来的交通不便影响,客商、工人进出受一定影响。且客商、当地代办对高价甘肃货源持谨慎态度,在本产季减产背景下,果农抗价情绪较强,入库积极性较高。而由于果农往往缺乏销售渠道,长期的抗价惜售只意味着错过苹果的销售窗口,因此苹果市场往往将果农货占比较高的入库结构视作悲观的信号。

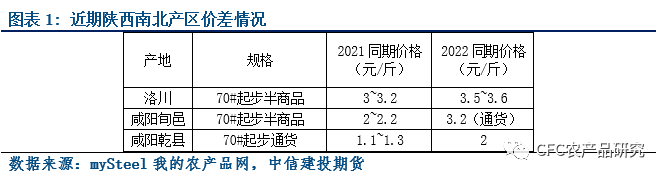

原因三、陕西主产区咸阳地区客商收购不积极,果农大量入库,与甘肃果农积极入库共同影响市场情绪。一方面,我们认为客商对于咸阳货源收购不积极确实情有可原:洛川、富县等北部优生产区价格与咸阳等产区价格差距明显较去年更小,在宏观经济下行压力大,客商谨慎收购的条件下,货源的性价比自然值得重视。

但另一方面,南北价差收窄来自于陕西主产区减产给果农带来的高预期,咸阳产区果农抗价情绪高也是十分自然,因为本产季咸阳地区减产幅度可能在陕西主产区属于最严重的一档。在大减产年份,客商收购不积极、压价收购情况下,果农积极入库也是符合情理的选择。

二、 What & How - 中长期行情驱动要素如何?

本日为10月17日,距离霜降节气还有6天时间,本产季收购季偏短可能已经是客观情况。我们在前期报告中已经反复介绍过,入库前直接收购对于客商来说较为重要,因为在下树后集中收购期间客商仍有着挑挑拣拣、议价的能力,而后期冷库货权转移则无法对质量进行太多选择。

果农对于好货惜售情绪较高,叠加收购期剩余时间较为有限,客商需要以较高价格收购前期好货,好货价格略有上涨。根据mySteel我的农产品网数据:栖霞桃村富士80#一二级条片不分3.5-3.7元/斤,80#一二级片红3.8元/斤左右,80#一二级条纹3.8-4.0元/斤。

80#一二级3.5-3.7元/斤的价格已经大致体现在目前盘面的价格中,而在中秋节开始的消费悲观观点下,我们认为出现炒货,现货收购价大幅上行的可能性或较为有限。因此在山东好货未出现大规模炒货、涨价的假设下,收购季对盘面的进一步推动力可能相对较为有限。

长期来看,决定整个消费季销售压力的是11月初更新的库存、入库结构情况(11月初大致对应图表2的第25~29个交易日)。从往年数据来看若库存/库存比低于前期预期,则市场更有理由对消费抱持信心,而01合约的敏感性较05合约更高,可体现为1-5价差的扩大,即01合约强于05合约运行。考虑到2022年夏季苹果销售行情的极度疲软,本产季市场对05合约的态度可能更为谨慎。

从2018年以来数据来看,晚富士库存占产量比例一般不会超过25%,2020年29.67%的入库比例伴随了清明节后价格的崩塌。对于本产季的销售压力,我们需要进一步关注库存如何兑现,咸阳、甘肃等地区果农积极入库究竟会带来多少变数。