一、低库存下的强现实

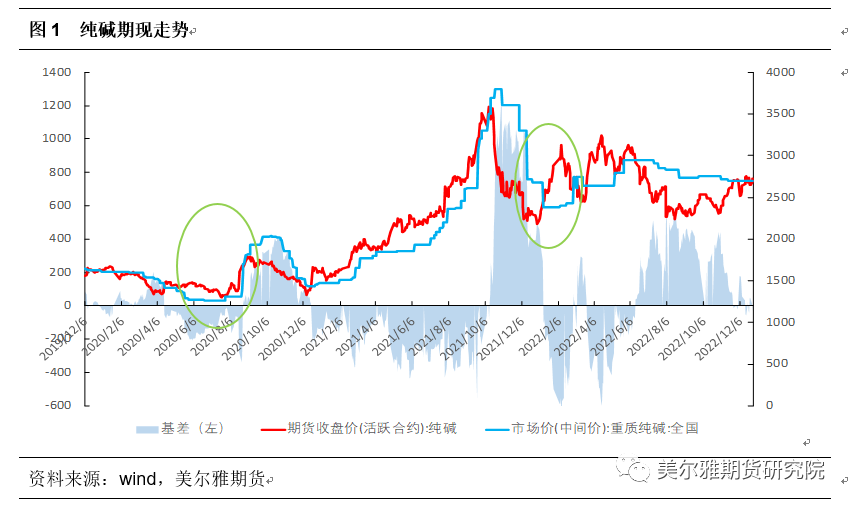

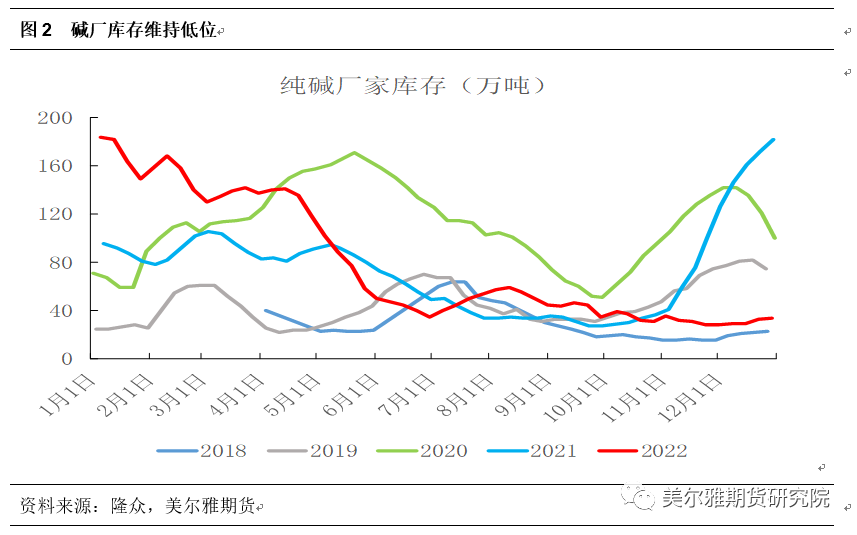

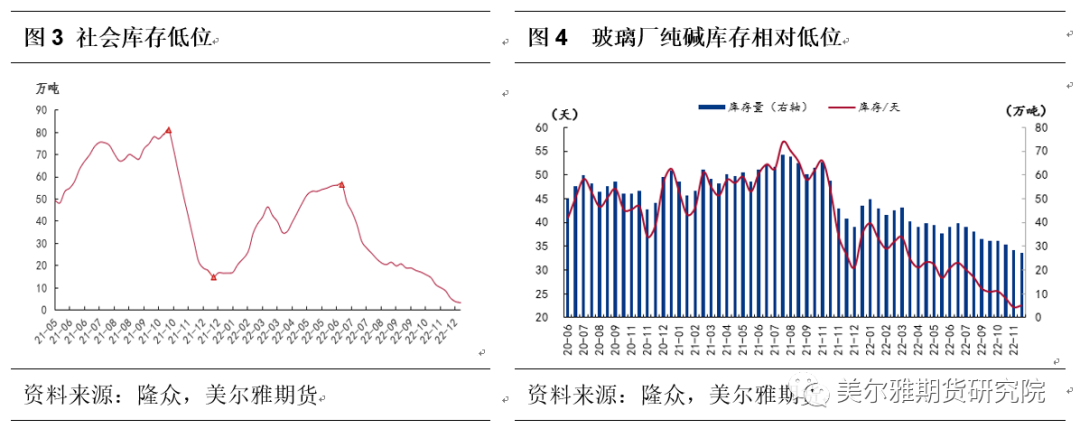

11月以来在政策带来的情绪推动叠加基本面支撑下,纯碱05合约量价齐升,在年底已经接近现货价格。春节即将到来,按传统而言在下游补库需求下会迎来一波阶段性行情,但与过去3年相比,2023年春节前基本面或有所不同,其中2020年春节受到了新冠疫情影响,下游的补库直到4月才开始,7月上游检修下盘面反弹,9月初上游检修减少,上游再次累库盘面下行。2021年大宗商品走宏观逻辑,春节前同样有补库行情,而后在碳中和带来供给收缩以及下游玻璃带动下连续上行。2022初则是从元旦开始下游陆续补库,纯碱主力从2200左右反弹至3100。从过去3年来看,春节前补库阶段纯碱均处于高库存和高开工的格局,而2023年春节前将处于低库存高开工,在需求刚性的支撑下,现在的库存结构确实较为无解,上中游持续去库且下游库存偏低。目前在低库存及碱厂在手订单充足的背景下,现货价格表现坚挺,且年底部分碱厂调涨1月报价。

从现实端来看,短期光伏投产对纯碱需求增量可以抵消玻璃冷修对纯碱需求减量,出口或暂时延续高位,轻碱大概率出现季节性需求下滑,以现在高开工来看,市场不一定很缺货,但春节前确实面临着下游的补库需求,同时高价下贸易商也存在套保空间,因此在今年1-2月也难以出现往年累库的现象,纯碱库存预计维持低位。上、中、下游均处于库存低位,则是目前纯碱最强的现实表现。目前碱厂订单充足下,春节前现货市场或将演绎缺货行情,但盘面在基差收敛情况下,主要是在于资金博弈结果。

二、新增投产将是改变格局的关键

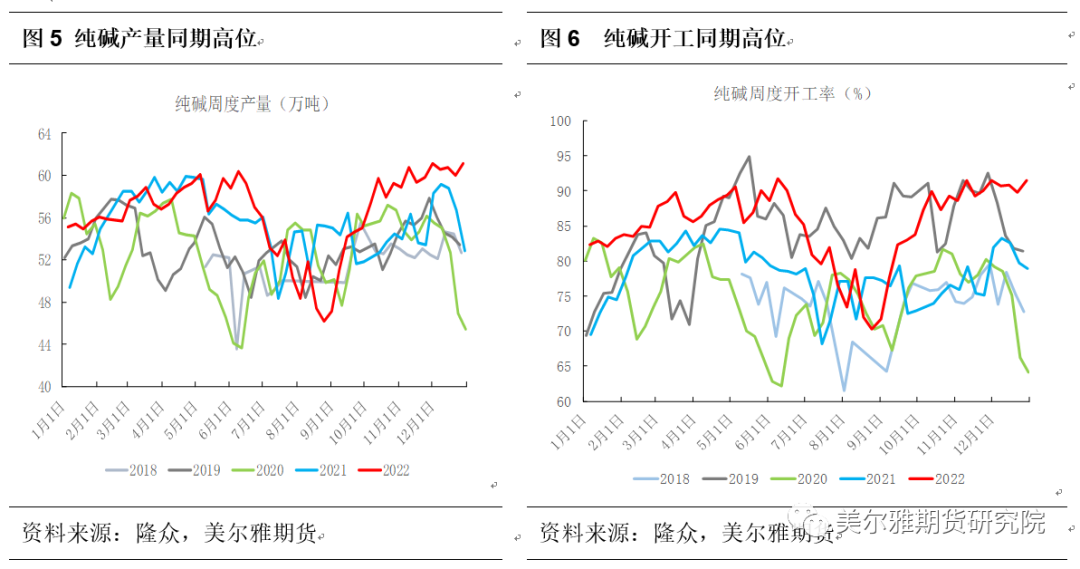

截止2022年12月,国内纯碱产能在3243万吨,同比减少50万吨,纯碱产能出现6年以来的首次下降。其中有效产能3118万吨,连云港碱业130万吨纯碱装置停产搬迁,金山化工分两期扩产60万吨,河南骏化11月底扩产20万吨。从往年开工季节性看,一般12月纯碱行业开工稳中有降,一方面在于纯碱行业库存高,部分采取降负保价;另一方面在于设备故障检修。而在2022年12月纯碱装置运行平稳,整体开工预计90%左右,周度产量61万吨左右。今年全年来看,虽然开工同比增加,但在产能减少下预计全年产量增加40万吨左右。

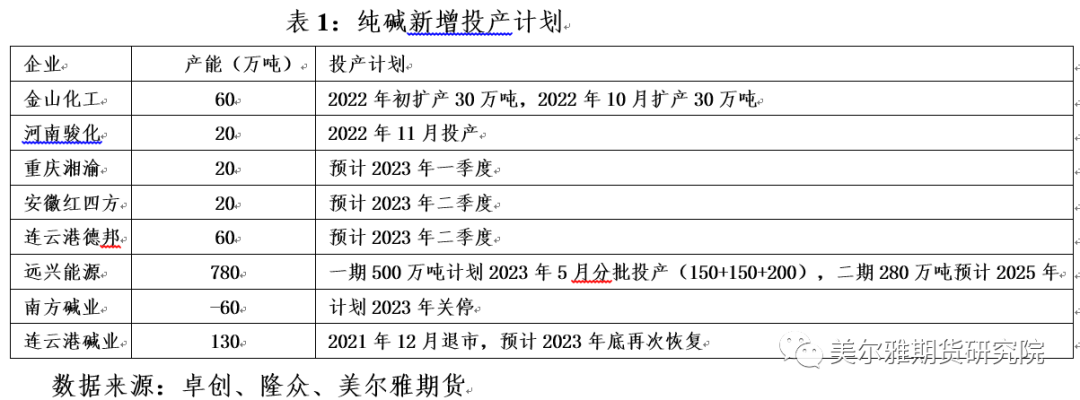

2023年将是纯碱产业格局变化之年,全年产能增速超过20%,其中最主要在于远兴天然碱的投放。按照计划重庆湘渝20万吨、安徽红四方20万吨、连云港德邦60万吨将在2023年二季度投放,另外远兴能源的500万吨计划是从5月开始分批投放,从新增产能投放到实际影响存在一定时滞,预计对于05合约而言整体有限,09合约逐步会有影响。整体来看,这几套新装置若是如期投产将改变纯碱当前供需偏紧的格局。

三、需求端持稳运行

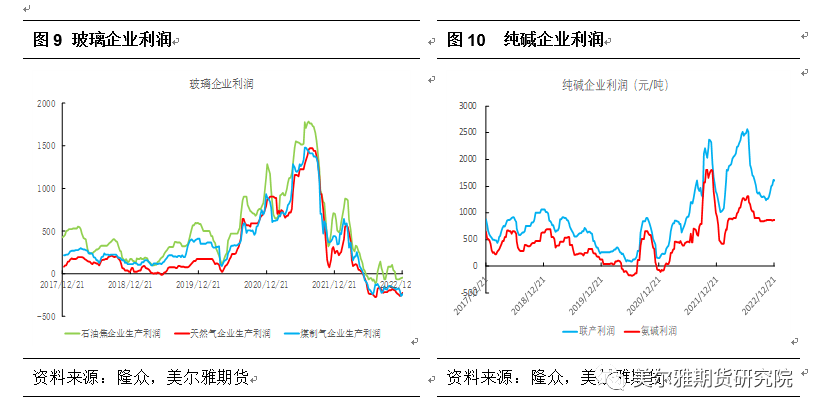

截至12.29,全国浮法玻璃日产量为15.826万吨,较年初净减少1.5825万吨,特别是从今年下半年开始,玻璃行业出现亏损后,冷修产能明显增加,目前玻璃全行业仍处于亏损当中,截至12.22,浮法玻璃以天然气为燃料利润为-260元/吨;以煤制气为燃料利润为-199元/吨;以石油焦为燃料的利润为-59元/吨。截至2022年12月中旬,深加工企业订单天数14.2天,一方面各地区疫情严峻,物流运输不畅,另一方面则在于假期来临,订单出现不同幅度下滑,近期玻璃的产销好转主要是在于下游节前的补库。年末虽然浮法玻璃仍有产线存冷修计划,但高库存难以有效改善,且在需求季节性走弱的预期下,玻璃供需延续不平衡。元旦后疫情高峰期可能会导致下游放假提前,玻璃终端需求短期难有改善,明年上半年玻璃供给端仍有收缩可能,从大背景来看,2023年地产大概率有所改善,玻璃远月合约修复预期更强。

截至12月底,光伏玻璃在产日熔量 76610吨,较年初增加34800吨,从计划上看,明年上半年仍有超过20000吨日熔产能投放,但考虑装机的季节性,一般下半年点火产线会多于上半年。短期来看,12月是国内装机尾声,光伏玻璃库存呈现增加态势,叠加后续元旦、春节放假,光伏玻璃出货预期偏弱。中期来看,明年光伏投产仍是纯碱重要的需求增量来源,对于重碱整体需求而言,光伏增量部分是可以弥补浮法冷修部分的。

轻碱的下游则是季节性较为明显,目前味精、两钠、小苏打开工相对稳定;焦亚开工4-5成左右;江浙印染行业开工5成左右,后期有停工计划。由于轻碱下游属于中小型为主,受春节放假以及疫情高峰感染影响,预计部分企业会提前放假。

总体来看,2023年是国内经济复苏之年,轻碱下游需求同比或有小幅增长;国内地产存在复苏预期,玻璃价格存在反弹,中性估计玻璃达到产业盈亏平衡,那么明年玻璃的冷修产线或是少于今年,在硅料下行背景下,明年光伏装机仍处于高速发展中,光伏玻璃新增投产虽然可能弱于今年但仍能弥补浮法端需求,2023年下降明显可能在于出口端,总体认为明年需求端仍是处于相对稳定的态势。

四、现实vs预期下的2023年初展望

短期看库存,中期看供给,长期看需求。目前纯碱行业处于低库存格局,上中下游库存均处于低位,这是目前最强现实表现。供给端开工已经处于高位,难以再度提升,在高利润背景下,上游高开工将会维持,供给端短期是相对清晰的,而需求端也相对稳定,玻璃不同于其他化工产品可随时调整开工,生产的连续性保证了浮法及光伏对重碱的需求刚性,轻碱下游虽然部分产业会存在季节性需求减弱,但纯碱整体需求端减量有限,以目前碱厂在手订单来看,明年1月可能库存可能小幅增加但仍会延续在相对低位。中期更多关注就是新增产能的投放,目前了解到的是明年一季度投放产能较少,二季度将逐步显现,最大的不确定性则是在于远兴的投放节奏,一方面在于现实端的产量增量,另一方面则是在于增加市场悲观预期,届时可能导致现实预期双弱。长期看需求端改变可能主要在于浮法存在的减量上,光伏大概率会延续增长,轻碱下游变化整体有限。

纯碱明年供需结构演变相对清晰,其中焦点在于远兴天然碱的投放时间,而交易节奏则相对于难以把握,市场当下逻辑到底是在交易现实还是预期需要仔细考量。回顾2022年,交易宏观预期的资金对商品影响较为明显,纯碱则是经历了3轮的大涨大跌,高估值使得纯碱空头能占据上风,而基本面强势下叠加宏观预期,纯碱又是商品里面反弹力度最大的,重点要注意宏观与现实的“劈叉”。2023年随着外部宏观风险的释放,包括美联储加息预期放缓、国内防疫政策转向等,商品预计回归基本面逻辑的概率较大,对于纯碱我们仍是认为在新增产能投放之前,明年一季度的纯碱仍维持供需偏紧的格局,库存将延续低位,但基于年中的供给增加预期下,现货端很难大幅提价。虽然春节前的下游补库确实使得部分上游试探涨价,但总体上涨幅度有限,对于05合约来看,资金明显先行,在12月盘面就已经拉升至高位,现实虽强但在缺乏大幅涨价支撑下如此价格去继续做多确实性价比不高,另外随着在1月在下游补库逐步结束后,同时这阶段也是政策真空期,后期纯碱05若有回调至2400附近可以短多进入,对于09合约而言则是存在不确定性,包括新装置能否如期投产以及夏季超预期检修等,但总体看供需结构大概率是逐步走向宽松。