一、欧美央行协调行动宏观对油脂油料冲击暂缓

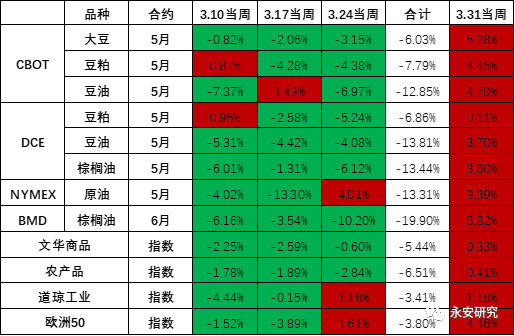

图1:3月后4周油脂油料板块波动跟踪

数据来源:文华财经、永安期货

3月8日开始,美国银行业问题不断蔓延——继硅谷银行、签名银行后、第一共和国银行在3月17日告急,3月15日欧洲瑞信银行告急,银行业问题蔓延至欧洲。FED加息导致银行吸存成本高企,银行购买的国债和MBS久期偏长收益偏低且倒挂,导致银行浮亏,挤兑的发生令银行抛售债券转为实亏。欧美银行业风险不断暴露,令市场担忧欧美经济陷入衰退,股市和大宗商品迅速下跌——国际原油2周跌幅超17%,BMD棕榈油3周跌幅近20%,CBOT豆油3周跌幅近13%,DCE豆油、棕榈油跟跌近14%,CBOT大豆3周跌幅超6%完全回吐阿根廷大豆干旱带来的涨幅,DCE豆粕跌幅近7%。

3月20日凌晨,美联储和加拿大央行、英国央行、日本央行、欧洲央行及瑞士央行宣布采取协调行动,通过美元流动性互换额度增加流动性供应。为了提高美元互换额度提供美元资金的有效性,参与美元互换的央行将“把7天到期操作的频率从每周增加到每天”。美联储表示,每日操作将从3月20日星期一开始,并将至少持续到4月底。与此同时,瑞士政府最终撮合了一项历史性交易,在政府提供流动性援助并提出可兜底部分损失后,瑞银以30亿瑞郎全面收购瑞信。

美联储与五大央行协调行动,瑞银收购瑞信,欧美银行业风险暴露问题暂缓,欧美股市领先企稳反弹,1周后大宗商品市场企稳反弹,宏观对油脂油料市场的冲击暂缓。

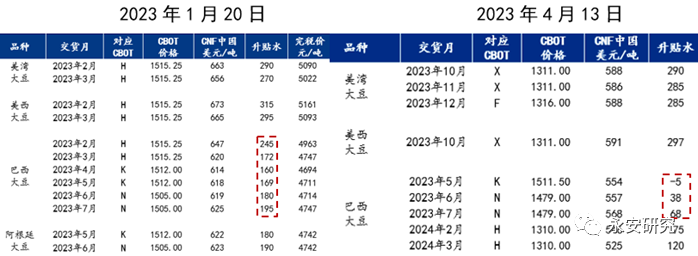

二、巴西大豆升贴水持续下跌

图2:巴西大豆升贴水对比

数据来源:mysteel、永安期货

因为2022/2023年度大豆产量创纪录,且收获进度不断加快,3月开始大量装船供给全球,巴西现货大豆在港口的FOB基差跌至历史最低水平。4月10日,桑托斯港5月船期大豆FOB基差报价是比芝加哥5月大豆期价低135美分/蒲,创下2018年7月有报价纪录以来的最低水平;在帕拉纳瓜港口,巴西大豆FOB基差是比芝加哥5月大豆期货低145美分/蒲,也是创下历史新低。

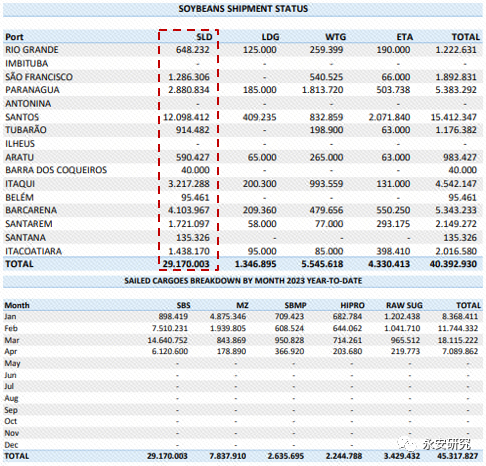

图3:巴西大豆运输状态(吨)

数据来源:APS(brasil)、永安期货

截至4月13日,巴西大豆已经累计装船2917.00吨,其中1月装船89.84万吨,2月装船751.02万吨,3月装船1464.07万吨,4月已经装船612.06万吨(按此速度4月预计装船1360万吨)。

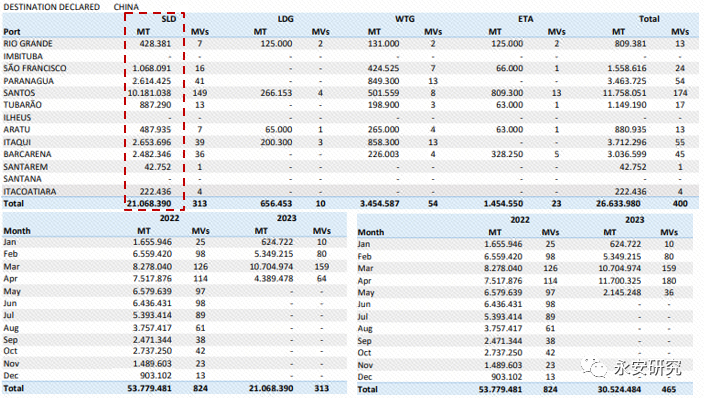

图4:巴西大豆对华运输状态(吨)

数据来源:APS(brasil)、永安期货

截至4月13日,巴西大豆已经累计对华装船2106.84吨,其中1月装船62.47万吨(2022年1月为165.59万吨),2月装船534.92万吨(2022年2月为655.94万吨),3月装船1070.49万吨(2022年3月为827.80万吨),4月已经装船438.95万吨(4月预计对华装船1170万吨,2022年4月为751.79万吨)。

图5:国内豆粕成交跟踪

数据来源:mysteel、永安期货

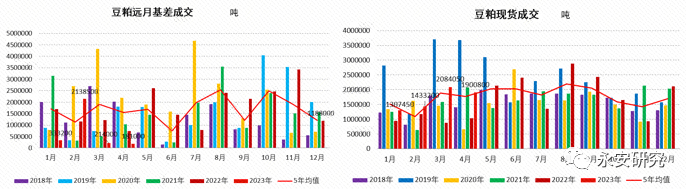

巴西大豆升贴水持续下降且跌为负值,导致国内豆粕基差采购意愿持续受到压制,除了春节过后的1周豆粕基差成交显著放量,其余时间饲料厂均采取随采随用原则,因此节后豆粕以现货成交为主。

2023年1月1日-3月31日,豆粕远月基差累计成交268.57万吨,2022年同期为405.87万吨,5年同期均值为473.04万吨。2023年1月豆粕远期成交33.32万吨,去年同期为169.01万吨,5年同期均值为170.42万吨;2023年2月豆粕远期成交213.85万吨,去年同期为115.59万吨,5年同期均值为112.65万吨;2023年3月豆粕远月成交21.40万吨,去年同期为121.27万吨,5年同期均值为194.60万吨。

2023年1月1日-3月31日,豆粕现货累计成交482.47万吨,2022年同期为299.53万吨,5年同期均值为447.62万吨。2023年1月,豆粕现货成交130.75万吨,2022年同期为94.27万吨,5年同期均值为151.42万吨;2023年2月,豆粕现货成交143.32万吨,2022年同期为116.89万吨,5年同期均值为108.56万吨;2023年3月,豆粕现货成交208.41万吨,2022年同期为88.37万吨,5年同期均值为188.72万吨。

三、全球主要油料品种供需格局分析

(一)全球大豆供需关系持续处于宽松状态

图6:全球大豆期末库存、库消比

数据来源:Wind、永安期货

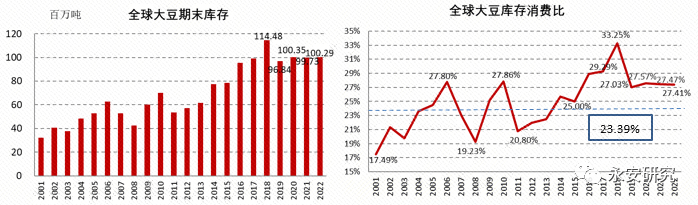

4月USDA供需报告显示:2021/2022年度全球大豆期末库存为99.73百万吨,库存消费比为27.47%;2022/2023年度全球大豆期末库存为100.29百万吨,库存消费比为27.41%。近20年全球大豆库存消费比均值为23.39%(剔除历史最高值即2018/2019年度库存消费比33.25%的影响)。

2021/2022年度全球大豆库存消费比预估值超过历史中值4.08个人百分点,2022/2023年度全球大豆库存消费比预估值超过历史中值4.02个人百分点,分别处于近30年美豆库存消费比排名的第7位和第8位。因此,无论是2021/2022年度还是2022/2023年度,全球大豆供需关系均处于宽松状态

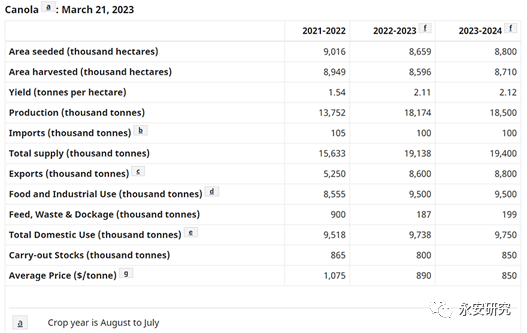

(二)全球菜籽旧作紧张新作有所好转

图7:全球菜籽期末库存、库消比

数据来源:Wind、永安期货

4月USDA月度供需报告显示:2021/2022年度全球菜籽库存消费比为5.74%,持续处于历史新低水平;2022/2023年度全球油菜籽库存消费比为7.73%。近15年全球菜籽库消比历史中值为10.55%(剔除2009/2010年度历史最高库消比15.56%的影响),因此从跨年角度来看,全球菜籽旧作供需持续紧张,但新作因产量的显著增长令全球菜籽供需关系有所好转。

四、全球油料主产国供需形势分析

(一)巴西新作大豆丰产确保全球大豆供给充裕

图8:巴西、阿根廷大豆产量

数据来源:Wind、永安期货

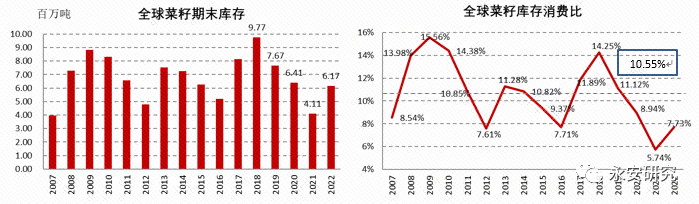

4月USDA月度供需报告显示:2022/2023年度巴西大豆产量预估值为154.0百万吨,2021/2022年度巴西大豆产量预估值为130.5百万吨。将巴西和阿根廷大豆产量合并计算,2022/2023年度合计产量预估值为181.00万吨,历史最高合计产量水平为2020/2021年度合计产量为185.70万吨。因此,巴西新作大豆丰产确保了全球大豆供给充裕。

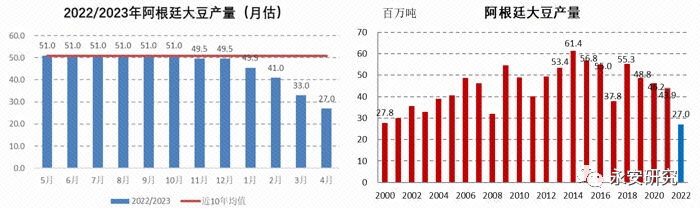

(二)阿根廷新作大豆产量创近23年新低

图9:阿根廷大豆产量

数据来源:Wind、永安期货

4月USDA月度供需报告显示:2022/2023年度阿根廷大豆产量预估值为27.0百万吨,2021/2022年度巴西大豆产量预估值为43.9百万吨。因为播种期开始的持续的高温少雨的情况,导致2022/2023年度阿根廷大豆产量创近23年来新低水平。

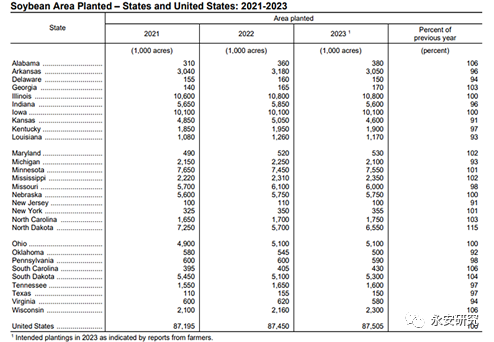

(三)3月31日USDA种植意向报告利多美豆

图10:美豆播种面积

数据来源:USDA、永安期货

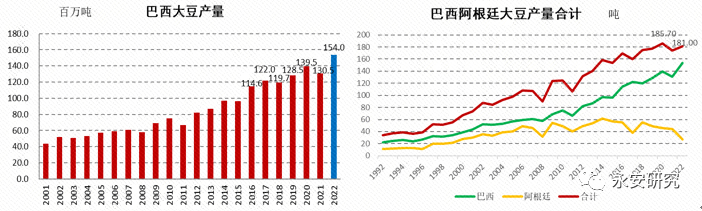

3月31日USDA公布的种植意向报告显示,2023年美国大豆种植面积预计为8750.5万英亩,报告前市场预估均值为8824.2万英亩,2022年美国大豆种植面积为8745.0万英亩。

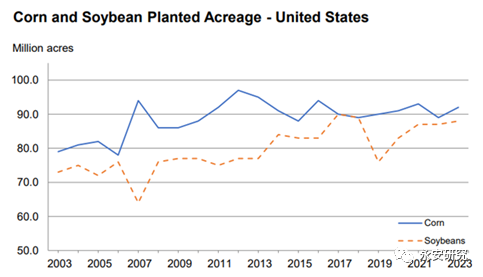

(四)2023年加拿大菜籽供需形势预估

图11:加拿大菜籽产量

数据来源:加拿大统计局(STC)

3月21日,加拿大统计局预估数据显示,预计2023年加拿大菜籽播种面积为8800千英亩,收割面积为8710千英亩。预计上年结转库存为800千吨,产量预估为18500千吨,出口和国内消费分别为8800千吨、9500千吨,期末库存预估为850千吨,约为过往正常年份库存的1/2左右。接下来等待天气和新季菜籽的播种指引。

五、全球植物油供需形势分析

(一)全球植物油供需持续处于宽松状态

图12:全球植物油期末库存、库消比

数据来源:Wind、永安期货

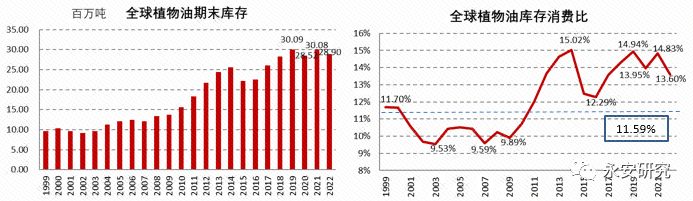

4月USDA月度供需报告显示:2021/2022年度全球植物油库存消费比预估值为14.83%,2022/2023年度全球植物油库存消费比预估值为13.60%,近20年全球植物油库存消费比历史中值为11.59%(剔除历史最高值2014年15.02%)。2021/2022年度全球植物油库存消费比预估值超过近20年历史中值(11.59%)3.24个百分点,2022/2023年度全球植物油库存消费比预估值超过近20年历史中值(11.59%)2.01个百分点个百分点。因此,2021/2022年度及2022/2023年度全球植物油供需格局持续处于宽松状态。

(二)棕榈油主产国库存形势介绍

图13:印尼、马来棕榈油库存

数据来源:GAKPI、MPOB

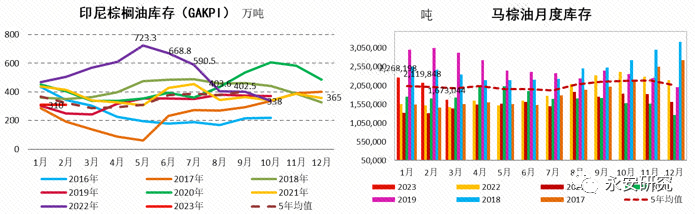

GAKPI数据显示:2023年1月印尼棕榈油(包括毛棕榈油和棕榈仁油)产量为426万吨,2022年12月份产量为472万吨。2023年1月印尼棕榈油出口量为294.6万吨,2022年12月为275.4万吨。截至2023年1月底,印尼毛棕榈油和棕榈仁油库存约为310万吨,低于12月底的356.5万吨。

MPOB数据显示:2023年3月马来西亚毛棕榈油产量128.84万吨,环比增加2.77%,同比下降8.71%,5年同期均值为149.65万吨。报告前三大机构预估124-128万吨;出口为148.62万吨,环比小幅增加31.76%,同比增加15.98%,5年同期均值为136.86万吨。报告前三大机构预估128-139万吨;库存为167.30万吨,环比下降21.08%,同比增加13.48%,5年同期均值为198.16万吨。报告前三大机构预估175-184万吨。

(三)生物柴油主产国政策的变化与影响

图14:印尼、巴西最新生物柴油政策

数据来源:USDAFAS

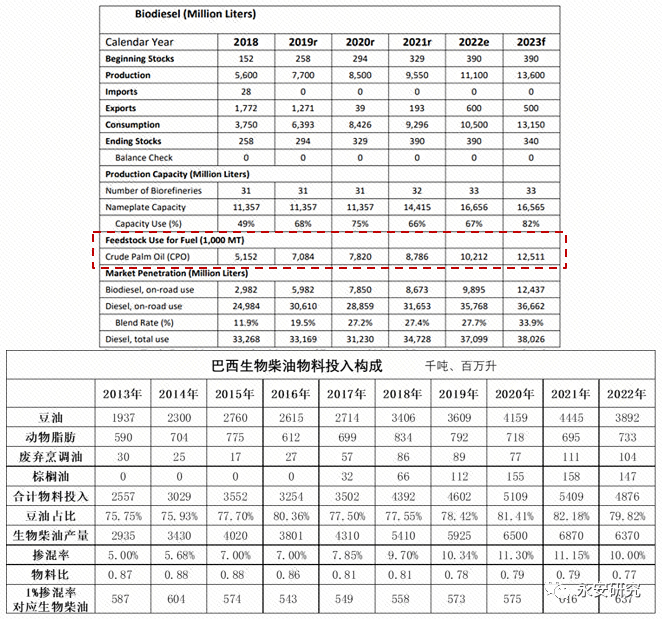

印尼能源与矿产资源部宣布2023年2月1日开始,印尼实施B35生物柴油掺混政策。按照表格里的预估数据可以看出,预计2023年消费毛棕榈油物料投入1251.1万吨,2022年为1021.2万吨,预计同比增加近230万棕榈油物料投入。如果2023年印尼政府能够严格执行B35政策,那么230万吨的棕榈油物料投入的增幅,显著高于欧盟“REDIII”要求的到2023年12月31日棕榈油基生物柴油参混率逐步降至0%带来的棕榈油消费的降幅。

3月17日,巴西国家能源政策委员会(CNPE)决定,从4月1日起将生物柴油强制掺混比例从10%提高到12%,且之后的三年里每年提高1个百分点,到2026年时提高到15%。按照巴西2022年生物柴油生产数据来看:1%掺混率对应生物柴油需求为637百万升,物料比均值为0.77,豆油物料投入占比均值为82.18%。如果巴西从2023年4月1日执行B12,那么2023年生物柴油参混率为11.5%,预计需要豆油物料投入=11.5*637*0.77*82.18%=463.5万吨,较2022年同比增加豆油物料投入74.3万吨。

六、国内基差与库存

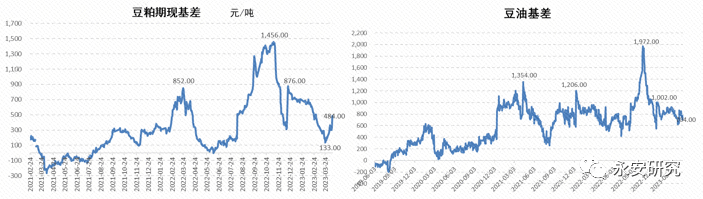

图15:豆粕、豆油期现基差

数据来源:Wind、永安期货

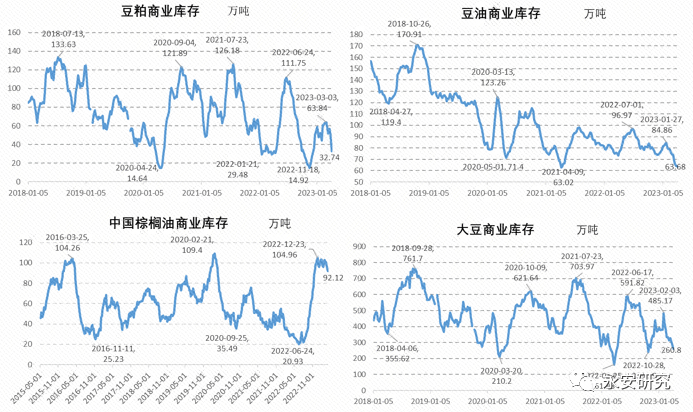

图16:豆粕、豆油、大豆及棕榈油库存

数据来源:Wind、永安期货