一、行情回顾

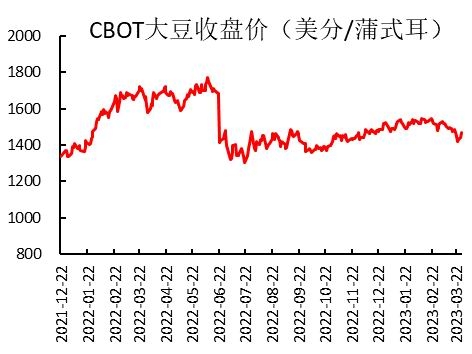

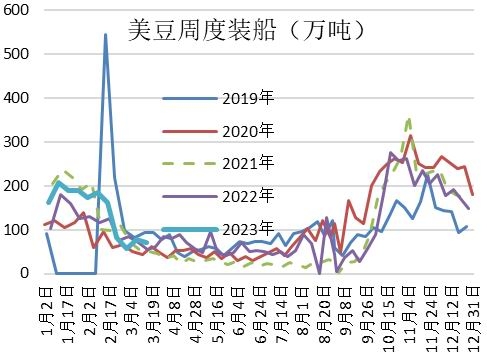

3月大宗农产品走势受宏观影响较大,美联储加息、硅谷银行、瑞士信贷相继暴雷引发市场恐慌情绪,高风险资产被集中抛售,造成谷物、油脂价格大幅下挫。此后随着银行业危机的担忧缓解,油脂价格自低位反弹。

图表1:CBOT大豆期价(美分/蒲式耳)、油脂期价(元/吨)

数据来源:华安期货研究所;WIND

数据来源:华安期货研究所;WIND

二、供需分析

1.国际大豆上方空间有限

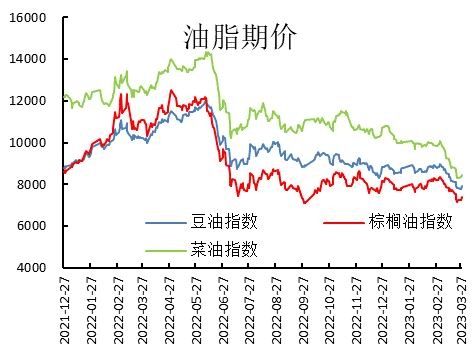

图表2:全球大豆供需平衡表调整

资料来源:华安期货研究所;USDA

当前市场多家机构对阿根廷新作产量的预估数据大不相同:布宜诺斯艾利斯谷物交易所预计大豆产量为2500万吨,咨询机构Datagro预计为2700万吨,而USDA预计为3300万吨。从目前延续的旱情来看,阿根廷产量仍有下调空间。

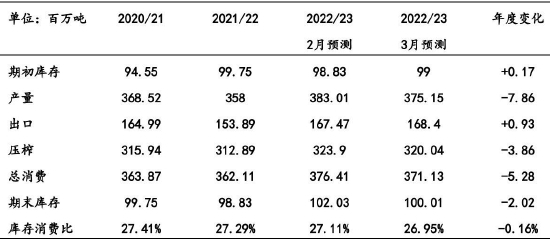

咨询机构AgRural数据显示,截至3月23日,巴西2022/23年度的大豆收获进度为70%,高于一周前的62%,低于去年同期的75%,部分州因降雨导致收获步伐放慢。当阿根廷减产题材退去后,巴西丰产压力一步步得到兑现,而巴西大豆升贴水不断下降也使出口竞争力进一步增强,美豆出口量进入季节性淡季,CBOT大豆承压下行。接下来市场的目光将逐渐转移至北半球,关注美豆新作播种面积与产区天气。

图表3:美豆周度出口(万吨)、进口大豆升贴水(美分/蒲式耳)

数据来源:华安期货研究所;USDA;WIND

数据来源:华安期货研究所;USDA;WIND

三月以来,随着硅谷银行、瑞士信贷等一系列暴雷事件的出现,银行业危机蔓延令市场恐慌情绪急剧上升,高风险资产被抛售,金融和大宗商品市场哀鸿遍野。尽管美国财政部、美联储、联邦存款保险公司联合出手控制了硅谷银行倒闭所波及的范围,瑞银也收购了瑞信,但银行业危机或仍未结束。

三月下旬美联储如期加息25个基点,在连续第九次加息后,美联储当天暗示本轮加息接近尾声。美联储将今年和明年的GDP增速预期中值分别下调了0.1和0.4个百分点至0.4%和1.2%,将今年和明年的通胀预期、核心PCE价格指数中值各上调了0.1个百分点至3.6%和2.6%。本轮加息是否能够结束还要看接下来市场的表现,而在高利率环境下,流动性问题不可忽视,宏观风险依然存在。

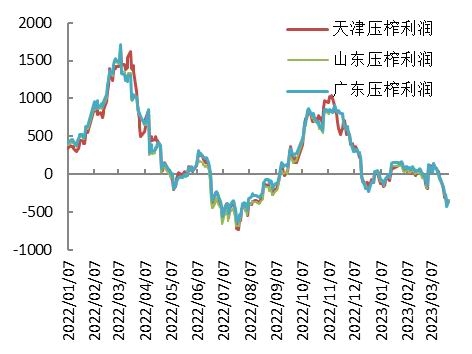

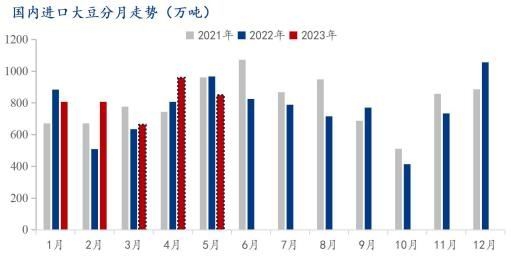

2.进口大豆供应将改善

因此前巴西收获与装船进度偏慢,3月我国大豆到港数量偏少。据钢联数据预估,3月大豆到港量预计663万吨,4月进口大豆到港量预计960万吨,5月为850万吨。

图表4:进口大豆现货压榨利润(元/吨)、我国月度大豆进口量预估(万吨)

数据来源:华安期货研究所;Wind;钢联数据

数据来源:华安期货研究所;Wind;钢联数据

钢联数据显示,截至3月27日,全国港口大豆库存为398.48万吨,较上周减少26.16万吨,减幅6.56%,同比去年增加196.01万吨,增幅96.8%,随着巴西收割进度加快,供应增多,进口大豆到港情况将得到缓解,库存有望缓慢回升。

全国重点地区豆油商业库存约65.47万吨,较之前一周减少1.94万吨,减幅2.88%。近一段时间油厂压榨量因缺豆始终处于低位,造成豆油持续去库。随着巴西大豆大量到港,油厂开机率或提高,豆油库存有望止跌回升。

图表5:进口大豆港口库存(万吨)、豆油库存(万吨)

数据来源:华安期货研究所;钢联数据

数据来源:华安期货研究所;钢联数据

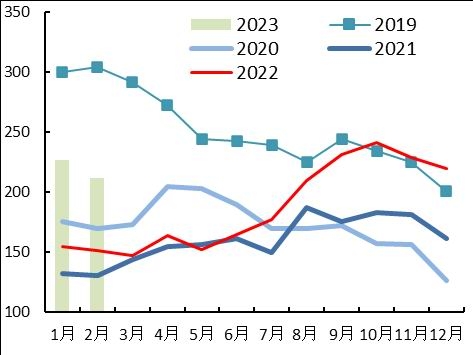

3.棕榈油需求有望好转

三月份棕榈油价格受宏观因素的影响而流畅下跌,无论是马来西亚的洪水题材还是斋月备货需求大增都未能给予棕榈油市场足够的支撑。

MPOB月报显示2月底马棕油产量为125万吨,较前月减少9.35%,库存为212万吨,环比降低6.56%,为8月以来最低。值得关注的是,2月份的产量和库存均为近三年同期最高水平,这反应了疫情导致的劳动力短缺问题得到明显缓解,马来西亚棕榈油的供应正在恢复正常。

3月下旬不少国家迎来斋月节,从马来西亚各船运机构数据能够看出来出口需求旺盛,3月前25日马棕油出口量环比增加11.4-19.8%。而随着气温回升,棕榈油需求也将保持旺盛。

图表6:马来西亚棕榈油库存(万吨)、国内棕榈油商业库存(万吨)

数据来源:华安期货研究所;MPOB;钢联数据

数据来源:华安期货研究所;MPOB;钢联数据

钢联数据显示截至3月24日,我国重点地区棕榈油商业库存约97.81万吨,同比去年增加68.23万吨,增幅230.66%。国内棕榈油进口利润始终倒挂,近期买船较少,下游成交多以贸易商补库为主,终端需求尚未有明显起色,因而棕榈油库存始终处于高位。

4.菜油供应趋宽松

于3月18日到期的黑海谷物出口协议在联合国和土耳其的倡导下,俄罗斯同意延长至5月18日,这意味着乌克兰可以继续通过三个黑海港口出口谷物,令葵花籽/油、菜籽/油可以继续输向全球各地。该协议的延长令全球菜籽供应宽松格局得以延续。不过俄罗斯表示除非解决俄罗斯农业银行无法接入Swift银行支付系统的问题并取消其他限制,否则俄罗斯不会在5月中旬同意续签该协议。

海关数据统计,1-2月我国进口菜籽106.11万吨菜籽,同比增加80万吨,其中自加拿大进口95.93万吨,同比增加70万吨。因进口菜籽价格大幅下降,进口菜籽利润转好,买船增多。据钢联统计,3月进口菜籽到港约95万吨,也就是说一季度我国共进口菜籽200万吨以上。我国2020至2022年全年菜籽进口量分别为311、265、196万吨,但这几年的菜籽进口受中加关系以及减产的影响,总量偏少(部分需求通过直接进口菜粕、菜油来解决),即便是菜籽进口正常的2016-2018年,其第一季度菜籽进口量也仅为92、125和98万吨。

图表7:在榨进口菜籽油厂菜油库存(元/吨)、进口菜籽油厂菜籽库存(元/吨)

数据来源:华安期货研究所;钢联数据

数据来源:华安期货研究所;钢联数据

整体来看,当前进口菜籽供应压力剧增,油厂开机率回升,未来市场供给充裕,抑制菜油价格。

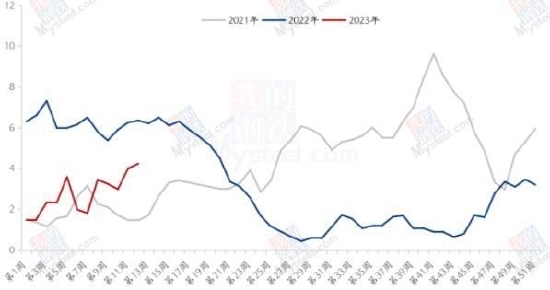

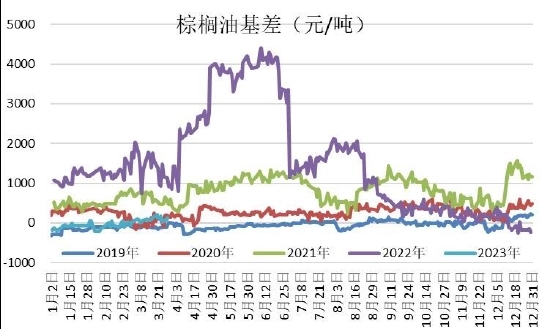

5.基差、波动率分析

4月进口大豆到港情况或有改善,豆油基差有望下行。棕榈油在高库存的背景下,基差仍以低位徘徊为主。

图表8:张家港四级豆油-豆油主力合约基差(元/吨)、广州24度棕榈油-棕榈油主力合约基差(元/吨)

数据来源:华安期货研究所;Wind

数据来源:华安期货研究所;Wind

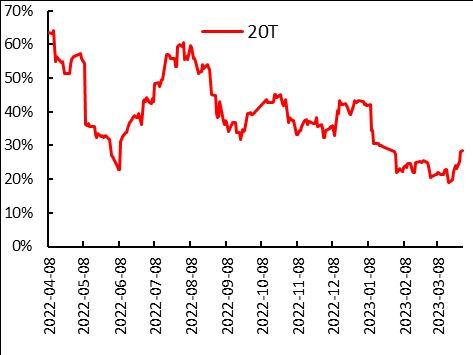

豆油合约1M历史波动率22.76%,较一个月之前增加3个百分点,场内豆油VIX三月最低16.5,最高26.03;棕榈油合约1M历史波动率28.56%,较一个月之前增加6个百分点,场内棕榈油VIX三月最低21.7,最高32.73。在宏观系统性风险担忧仍存的情况下,未来油脂波动率仍有望走高,建议投资者考虑买入虚值看跌期权。

图表9:豆油历史波动率(%)、棕榈油历史波动率(%)

数据来源:华安期货研究所;Wind

数据来源:华安期货研究所;Wind

三、市场展望与投资策略

随着巴西收获工作的推进,其丰产带来的利空影响也将继续释放,而市场目光将从南美转向北美,接下来关注美豆新作的播种面积与产区天气。4月进口大豆到港量将大幅增加,在消费无明显起色的背景下,豆油有望累库,基差有望下行。

马来西亚棕榈油库存水平偏低,且在印尼的出口限制下,马棕油出口需求较好,对价格有一定支撑。目前国内港口棕榈油库存较高,但随着气温回升,棕榈油消费有望不断好转。

国内进口菜籽供应压力剧增,油厂开机率回升,菜油库存有望继续增加,而需求多以刚需为主,远期基差合同成交情况较差,价格缺乏上行动力。

油脂库存偏高,供给宽松,需求偏弱的格局短期难有改变,当前市场主导因素来自外围,宏观事件对包括油脂在内的大宗商品价格影响较大,关注欧美银行业风险及相关经济指标。