8月中旬以来,碳酸锂延续震荡探底走势,11合约最低下探至68000元/吨附近。碳酸锂价格的走势与短期基本面出现一定程度的背离,进入9月以来,碳酸锂的基本面是边际改善的,需求逐渐好转而供应环比减少,库存也从高位小幅回落,而锂价却创了新低。期间宁德减产的消息带动市场阶段性反弹,但反弹至高位后大量空单涌出,碳酸锂价格进一步下挫。背后的深层次原因可能是市场的一致性悲观预期,尽管9月和10月基本面出现了边际好转,在中长期供应过剩明牌的背景下,市场参与者将短期的反弹视做逢高沽空的机会。

一、供应下降幅度有限

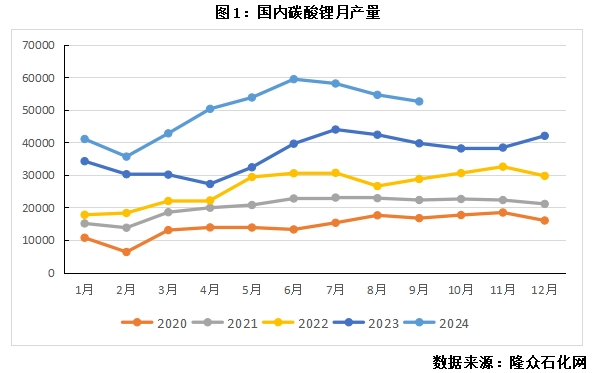

据隆众石化网,今年1-9月,我国碳酸锂累计产量44.8万吨,同比增长40.2%,维持较高的供应增速。6月份是前三季度产量的高点,碳酸锂的月度产量达5.94万吨。近几个月因锂价下行,碳酸锂的月度产量环比小幅下行。9月国内碳酸锂产量较6月份的高点下降了11.5%,与同期锂价的下跌幅度相比,下降幅度较为有限。

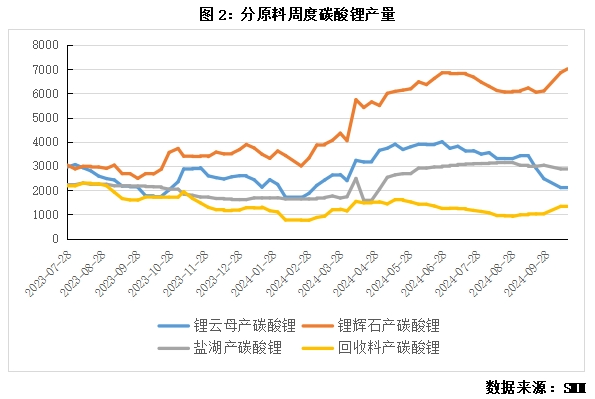

分原料看,上周锂辉石、锂云母、盐湖及回收端的产量分别为7007、2140、2877和1333吨,占比为52.5%、16%、21.5%和10.0%。锂云母和回收端的周度产量较年内高点分别下降了46.5%和17.3%,盐湖端的减量不明显,锂辉石端的周度产量甚至创了年内的新高。锂云母端因成本较高,已经出现了比较明显的减量,在整体产量中的占比也降至低位。锂辉石提锂的企业因成本相对低一些,面临的经营压力小于锂云母提锂的企业。此外,由于锂辉石提锂相关的上市公司比较多,上市公司为维护市值和供应长协订单,没有明显的减产。锂辉石提锂的产量已占到国内碳酸锂供应的半壁江山,后续应重点关注锂辉石端减产的动向。

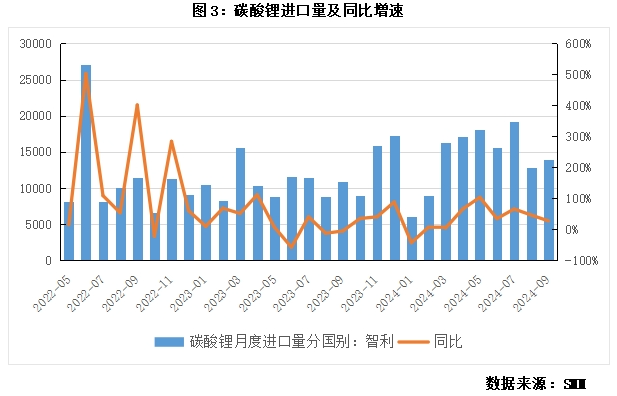

进口方面,今年1-9月,我国碳酸锂累计进口量16.4万吨,同比增长48.7%。9月我国碳酸锂进口总量约为16265吨,环比减少8%,进口均价约为9851美元/吨。其中,其从智利进口碳酸锂约为13927吨,环比增加8%,占比约86%;从阿根廷进口碳酸锂约为2026吨,环比减少55%,占比约12%。今年的进口数据前高后低,但9月智利出口至国内的碳酸锂量出现回升,出口量达1.66万吨,环比增长37%。考虑船运周期因素,预计我国10月份的碳酸锂进口量将有所回升。

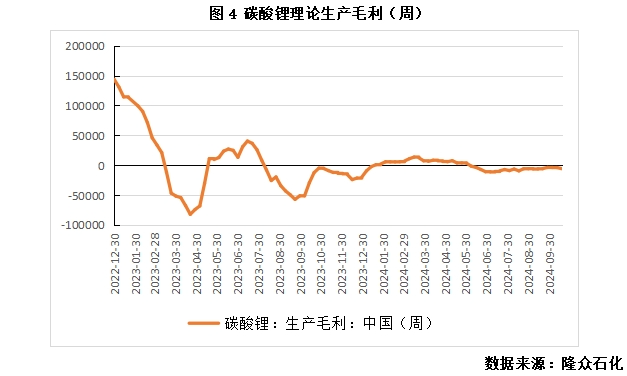

自今年6月,因锂价下行,非一体化锂盐厂开始陷入亏损。据富宝锂电,10月21日,外购(6%)锂辉石提锂的冶炼厂生产的即期成本是73682元/吨,毛利率-0.93%。外购(2.5%)锂云母提锂的冶炼厂生产的即期成本是76391元/吨,毛利率-4.65%。回收提锂企业的即期生产成本是82390元/吨,毛利率-12.86%。冶炼厂即期的生产成本均高于现货价格,锂辉石提锂的冶炼厂面临的经营压力较小,云母提锂的冶炼厂次之,回收端面临的经营压力最大。但自去年四季度调整锂矿的定价模式后,锂矿和碳酸锂价格的联动性明显增强,冶炼厂的亏损整体在可控水平。这也意味着本轮锂周期出清的速度或更慢。

二需求难以提供有效支撑

1、本轮旺季接近尾声

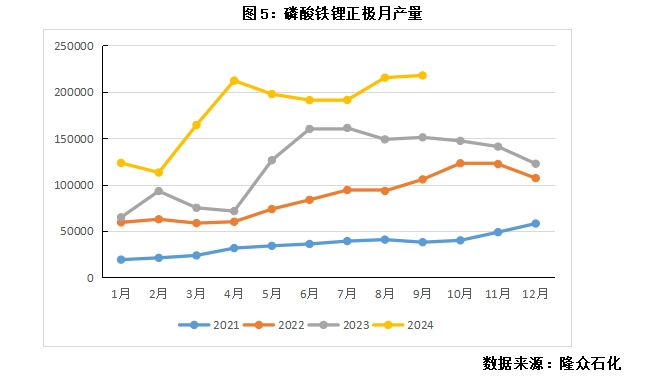

金九银十是碳酸锂需求的传统旺季,从正极厂排产数据也可以得到佐证。9月下游正极厂排产环比8月增长5%-6%。而依据调研的数据来看,10月下游排产环比9月持平或微增,维持较高的需求水平。但从历史数据看,11月的需求较10月会出现一定回落,而12月上下游均有去库的需求,此轮旺季或已接近尾声,四季度的需求将边际转弱。

2、明年新能源汽车的销售增速有放缓的风险

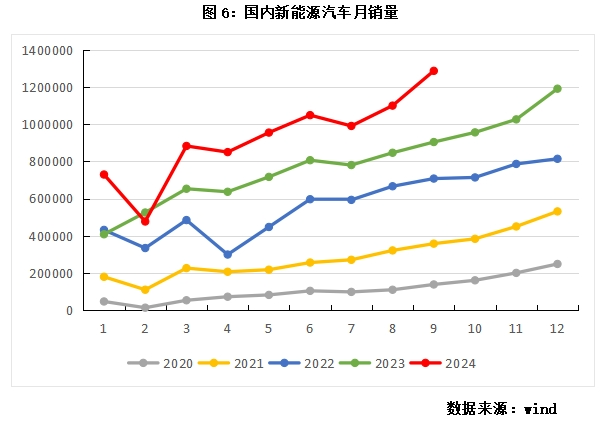

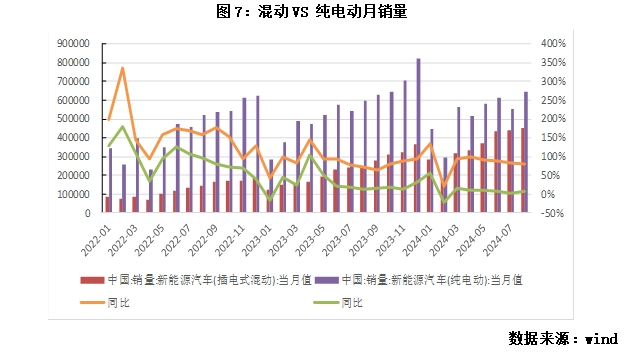

今年我国新能源汽车销售增速表现亮眼。1-9月国内新能源车市场累计销量832万辆,同比增长32.5%。受“以旧换新”政策利好刺激,9月我国新能源汽车销量128.7万辆,同比增长42.4%,新能源汽车渗透率达45.8%。其中,纯电动汽车销量77.5万辆,同比增长23.7%,混动车销量51.1万辆,同比增长84.2%。

国内新能源汽车的销售增速是超市场预期的,这是强现实。可是市场对明年新能源汽车的销售增速存在一定担忧:1) 今年的销售受以旧换新政策及车企价格战的双重提振,市场认为透支了部分需求;2)国内新能源汽车的渗透率已经达到45.8%,随着渗透率的提升,市场担忧后续需求的可持续性;3)延续去年以来的特征,混动车的销售增速明显高于纯电动汽车。9月混动车在新能源车销售中的占比提升至39.7%,而混动的单车带电量不及纯电动车的一半,对电池的销量带动不明显。

海外方面,欧洲和美国的新能源汽车销售增速均不及去年同期。美国受新车型推出放缓拖累,欧洲受部分国家补贴退坡影响。同时欧美的主流消费者对充电设施、电池寿命存一定担忧,海外新能源汽车销售面临一定的压力。从国际政策环境看,对我国新能源汽车产业的贸易壁垒也在增加。

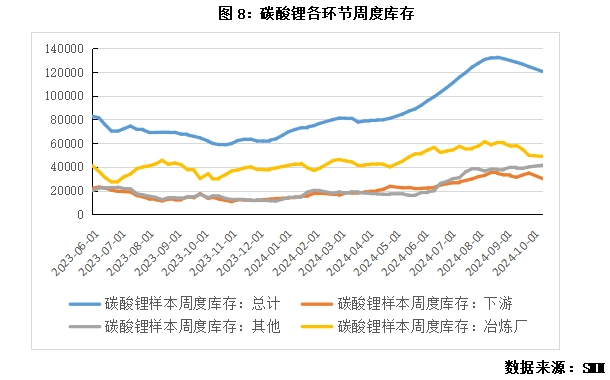

三、库存小幅去化,但仍处历史高位

今年以来碳酸锂社会库存累库速度加快。截至10月18日,碳酸锂社会总库存11.87万吨,其中,冶炼厂库存5.06万吨,下游库存3.01万吨,其他环节库存3.80万吨。5月下旬以来,累库速度有所加快,月均库存增量超3000吨。9月初开始,因进入旺季下游需求好转,碳酸锂开启了小幅去库,近几周碳酸锂的库存环比均小幅下行,较前期高点累计下降10.5%。然而累计去化幅度比较有限,碳酸锂社会总库存仍处在相对高位。金九银十的旺季已接近尾声,需求转弱后,未来碳酸锂或再度进入累库阶段,会对价格形成一定压力。

四、矿端何时开始有效出清?

在中长期供给过剩的背景下,高成本产能出现规模性出清,才能完成供需平衡表的修复。由于碳酸锂停产之后复产的成本比较低,冶炼端难以达到真正的出清。锂价反弹至一定位置,锂盐厂的供应即会逐渐恢复,需要等待的是矿端的出清。未来半年至1年内,矿端的动向在基本面权重中的影响将更大。

今年以来,有几家澳洲矿山公布了减产计划,但减产的规模比较小,对供应的影响有限。据Mysteel的调研,澳矿企业表示,锂矿价格低于700美元/吨,才会考虑停产。中矿资源旗下Bikita矿山透锂长石部分采矿暂停,阿根廷也有部分盐湖项目出现延期。锂价已经触及了一些高成本产能的盈亏线,跌到当前位置,继续向下的空间可能有限。

五、后市展望及观点

短期来看,金九银十的旺季接近尾声,预计10月下游的排产较9月微增,但11月下游的排产较10月有环比下降的压力。往后看,需求端可能会逐渐走弱,而供应端维持放量趋势,基本面边际转弱,预计碳酸锂期货走势震荡偏弱。锂价比较顺畅的下跌段或已过去,四季度的行情呈抵抗式下跌的可能性比较大。目前锂价的下行空间已大部分释放,但时间上尚显不足。

中长期维度,今明两年是上游矿山和盐湖放量的大年,碳酸锂供应过剩的格局难改。依据我们的测算,今年碳酸锂的供应过剩比例是12%,明年的过剩比例要更高。后续需要依靠价格重心下移,倒逼高成本产能退出,以完成供需平衡表的修复,中期仍以逢高沽空的思路为主。