1、行情回顾

10月23日,SI2412合约开于12730元/吨,收于13005元/吨,日内高点13220元/吨,低点12670元/吨,日内涨幅4.08%。期间工业硅基本面并未出现超预期变动,盘面变动实则受光伏行业相关传言发酵影响,包括:

“1.10月22日晚美国商务部对华政策发生重大变动,拟部分撤销中国光伏电池的反倾销税和反补贴税,所涉及产品为某些小型、地瓦数、离网晶硅光伏电池。

2.市场传言光伏11月或出台限制能耗的政策,硅料生产的单KG能耗不高于50度电;可能从能耗角度出发去调控光伏各环节产能利用率。”等。

而工业硅近期价格于低位运行,下游行业利好政策释出对硅价波动产生了显著影响,但基于工业硅基本面情况,我们仍然提示,需要关注下游行业健康发展的预期,和工业硅供需现实之间的交易时间差。

图1:SI2412合约价格走势(元/吨)

数据来源:同花顺;紫金天风期货研究所

2、基本面变化情况

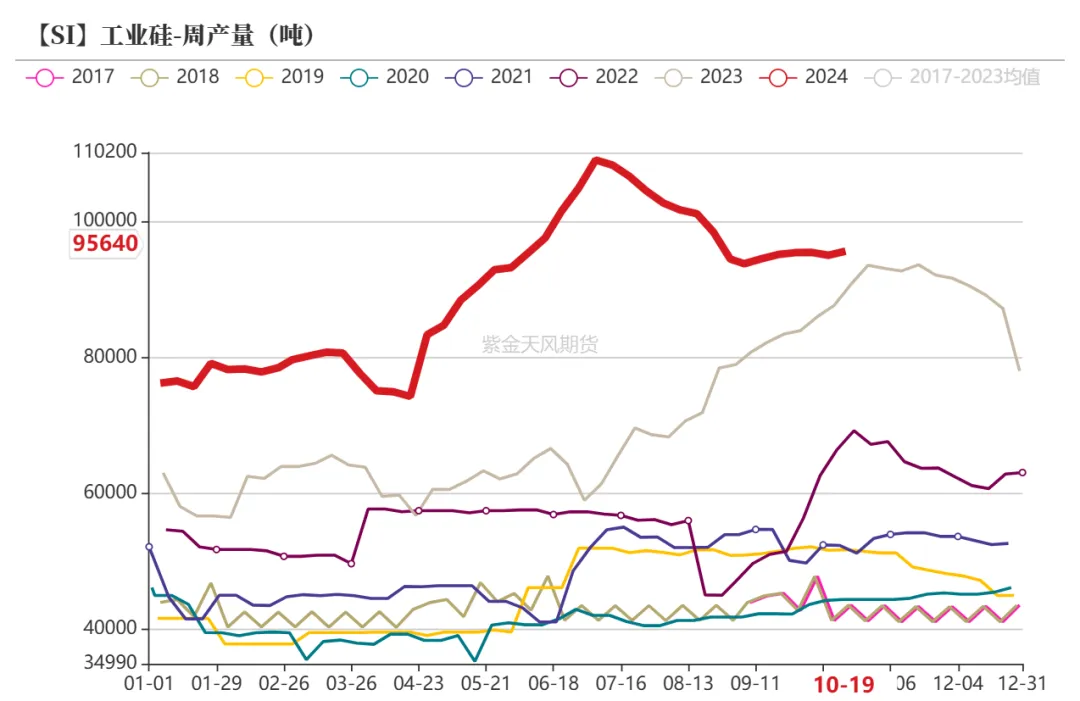

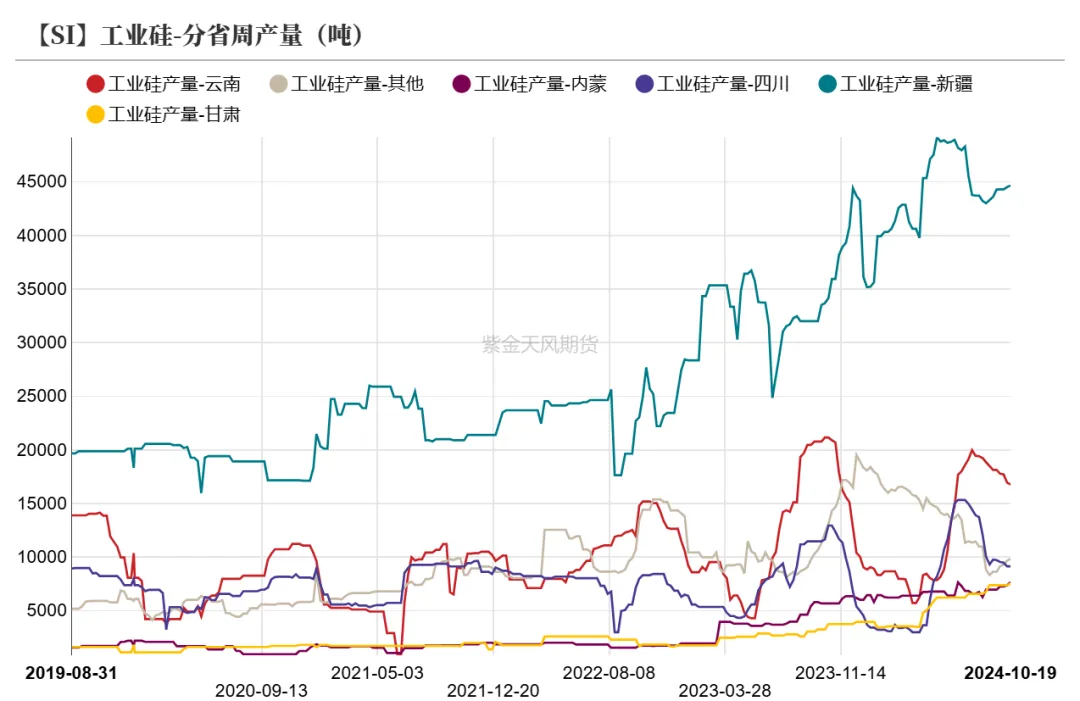

(1)供应端:减产不及预期在行业高库存和低价双重压力下,8月份以来工业硅已出现减量,其中四川减产规模最为显著,云南供应缩量在平枯水期末端逐渐体现。上周全国开工率表现为小幅提升,但增量主要由北方产区贡献,西北地区部分新产能正在陆续释放;从西南产区来看,云南电价上调,供应出现减量;四川地区生产相对平稳,若低价继续维持,月底减产规模或更为明显。

图2:工业硅产量季节图(吨)

图3:工业硅分省份产量季节图(吨)

数据来源:百川盈乎、紫金天风期货研究所

(二)需求端:终端尚未提振

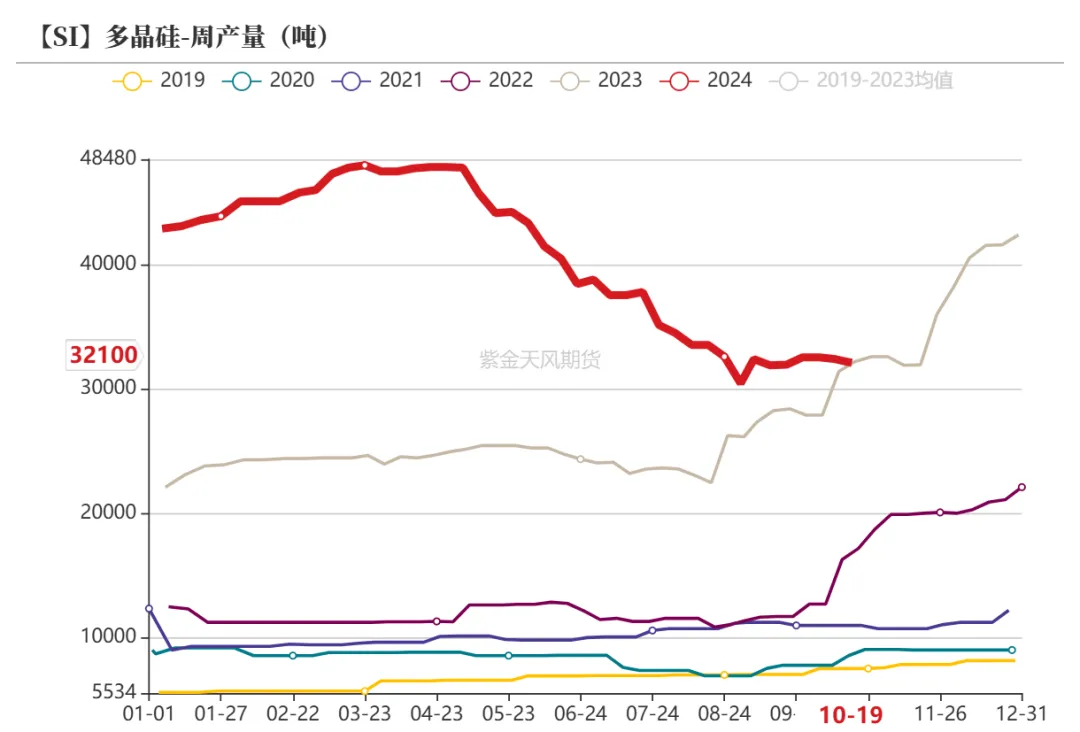

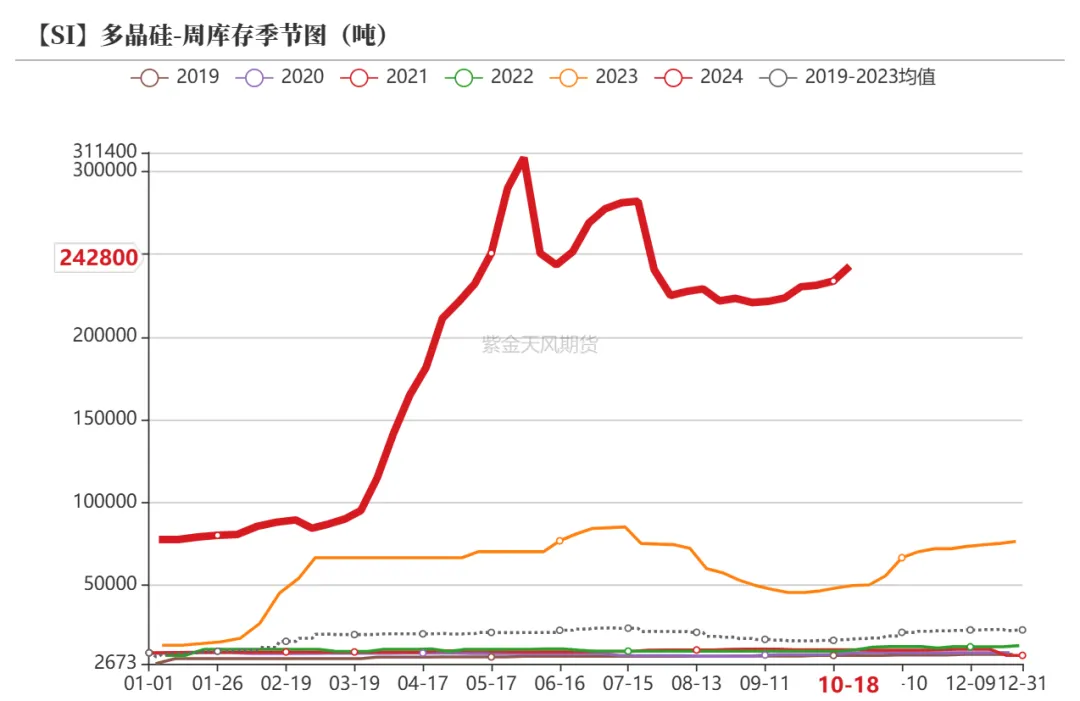

今年5月份以来,多晶硅减产去库呈常态化趋势,光伏行业平均利润转负,高位库存及亏损走扩迫使硅料厂家开启减产检修,减产规模不断扩大,产量下滑斜率走陡。

当前多晶硅市场偏弱稳运行,多晶硅产量减速放缓,行业整体开工率维持在5-6成左右。硅厂实际签单量较少,对外报价多持稳为主。多晶硅产能释放受到库存和利润的进一步压制,光伏行业整体有待出清,当前对工业硅需求的支持力度相对有限。

图4:多晶硅周产量季节图(吨)

图5:多晶硅周库存季节图(吨)

数据来源:百川盈乎、紫金天风期货研究所

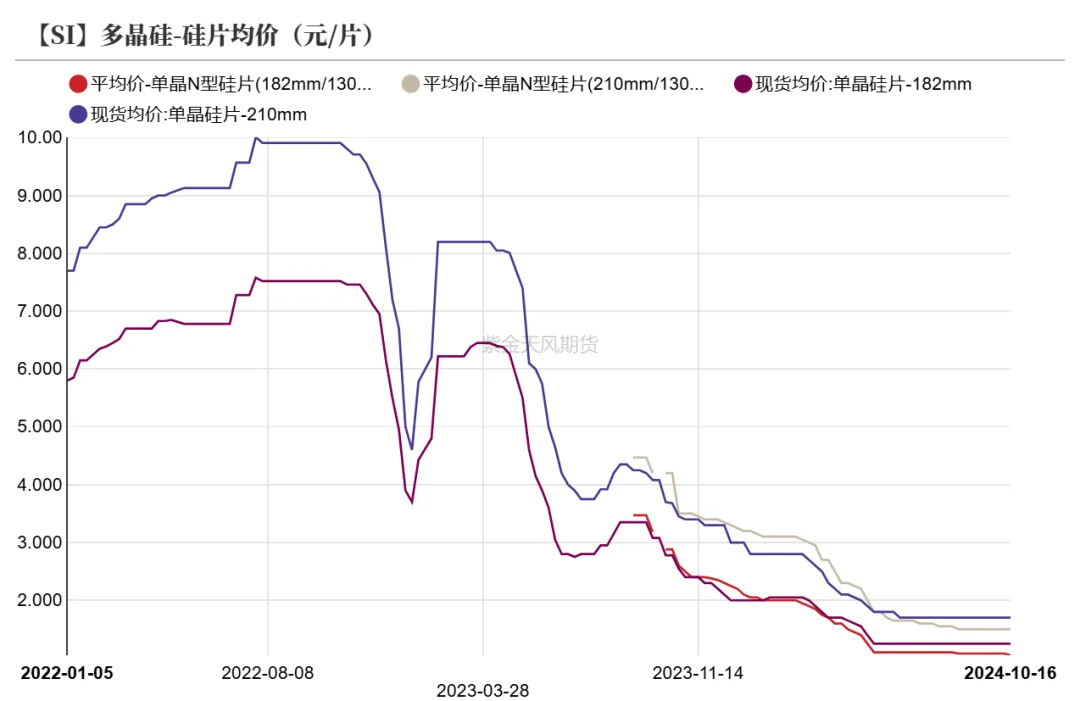

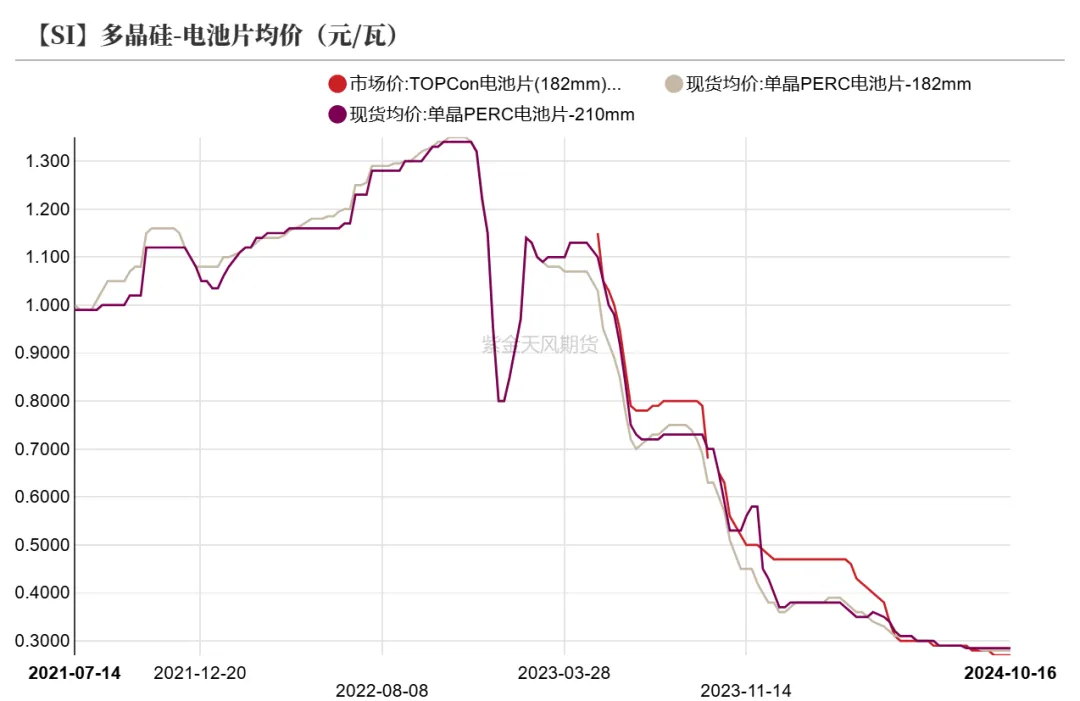

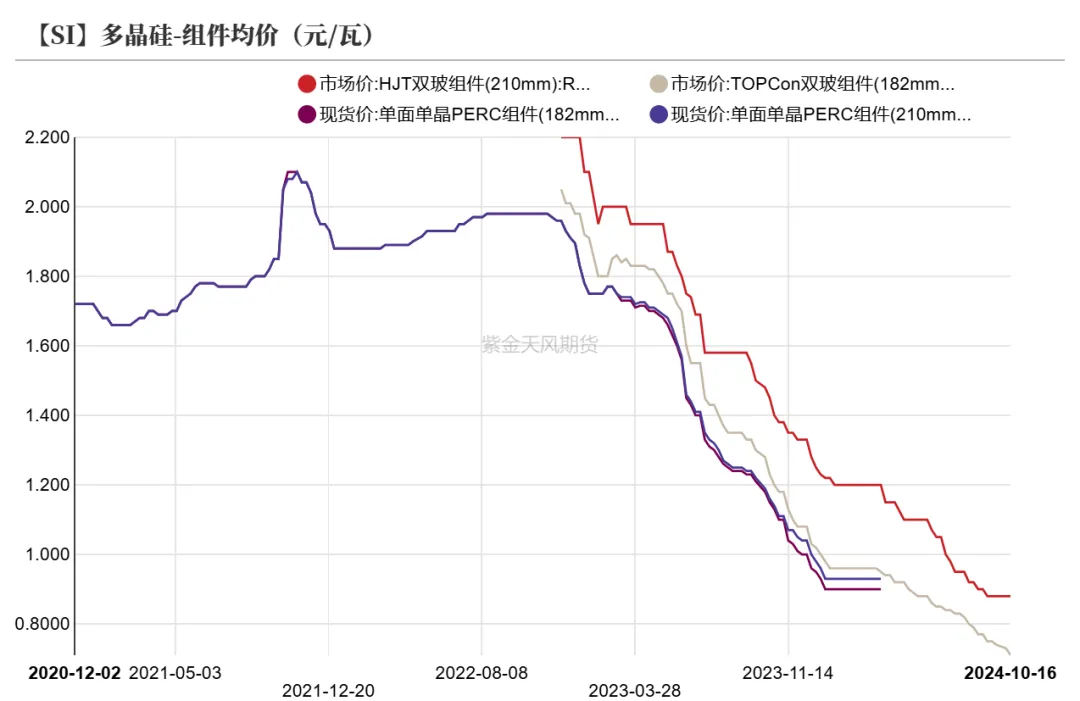

从下游来看,下游硅片市场采购紧迫性不足,硅片价格震荡下行。N型182硅片价格最低触及1元/片,下游压价态度明显,大部分企业开始调整开工,缩减亏损程度。电池片及组件市场同样承压运行,其中电池片排产预计进一步下调,价格重心下移。组件市场面临旺季不旺的趋势,终端需求无明显提振,实际消耗的组件量相对有限。国内分布式受到消纳问题的困扰,户用光伏增长动能不足。

图6:硅片均价(元/片)

图7:电池片均价(元/瓦)

图8:组件均价(元/瓦)

数据来源:iFind;SMM;紫金天风期货研究所

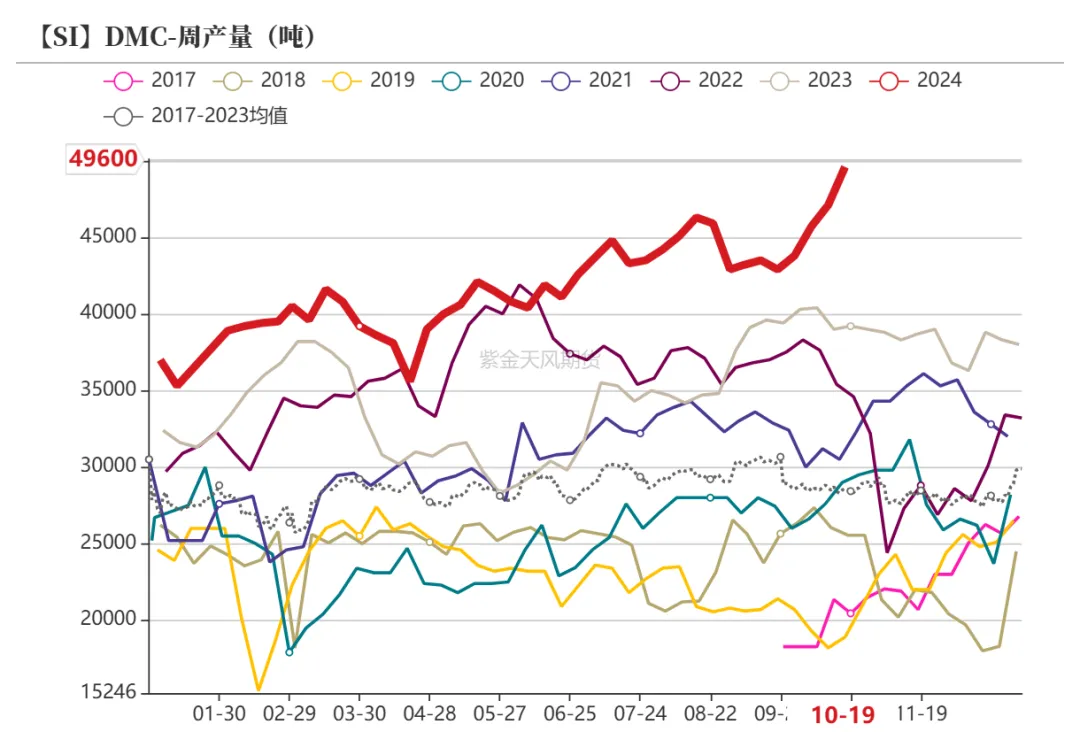

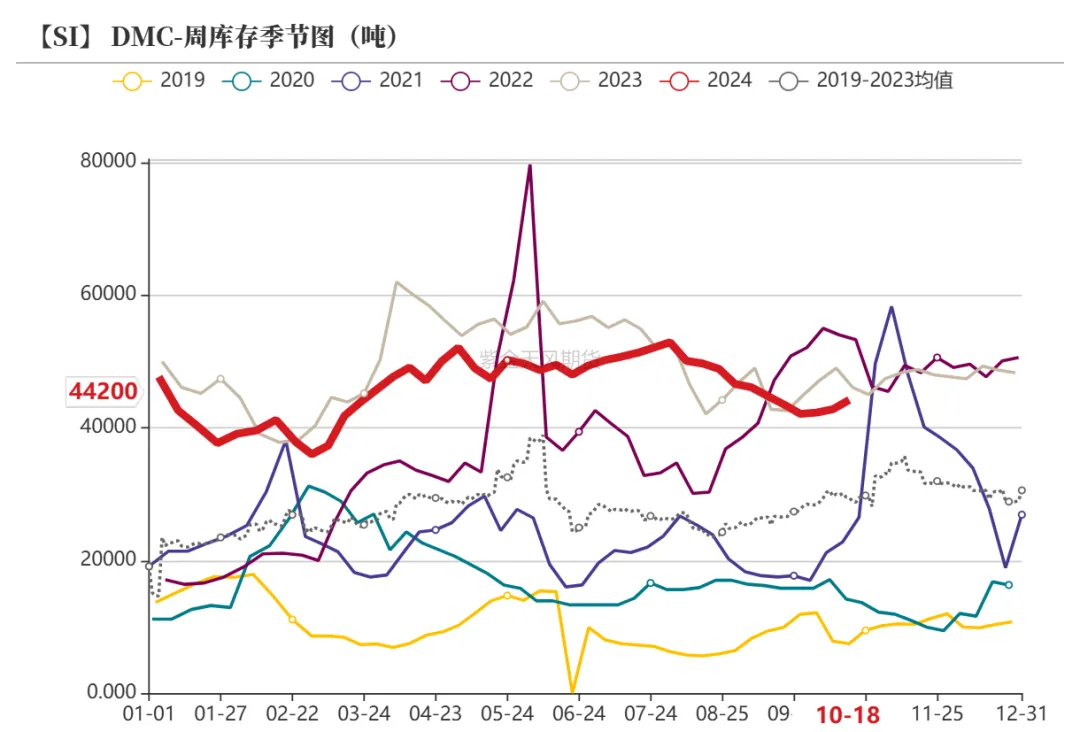

有机硅方面,有机硅市场持续弱势运行,近期产量持续回升,但短期内暂无累库风险,下游以刚需采买为主,行业开工率稳定波动,继续提供的工业硅需求增量空间相对有限。有机硅行业尚未走出亏损困境,上周DMC毛利润、毛利润率分别为-390.63元/吨、-2.81%。

图9:DMC周产量(吨)

图10:DMC周库存季节图(吨)

数据来源:百川盈孚;紫金天风期货研究所

3、后续价格怎么看

对于今日光伏行业相关信息,我们认为其对下游产能的影响更为直接,即下游产能或将加速出清,进而推动行业健康发展,这也是相关股票标出现上涨的原因之一。

但工业硅作为更上游的原料端,首先要面临的是或许是下游硅料需求的缩减,这对于本就是过剩品种的工业硅来说难言利好。同时,当前硅料产销几无利润,无法承受工业硅较高的价格涨幅,我们认为多晶硅料价格虽然见底,但仍然需要依赖一定的产能出清才得以实现价格的趋势性上行,届时工业硅价格顺势走高的空间才能进一步打开。

因此今日工业硅期货价格涨幅中,或提前计价了下游产能出清后各产品价格上调的预期,但若交易回归自身供需,需要面对当下过剩现实,短期内硅价进一步上行空间较小。

此外,今日相关传言中暂未提及工业硅,但此前工业硅同样受到能耗相关限制,因此同样需要关注工业硅相关的能耗管控,后续硅价或出现较大波动,建议投资者谨慎持仓。