【导语】海关统计数据显示,2024年2月中国共计进口LPG产品216.81万吨,环比减少18.64%,同比增加10.70%;2月LPG中国共计出口LPG产品7.40万吨,环比下降12.30%。2月进口量环比有所增加主要受成本端以及需求面影响。

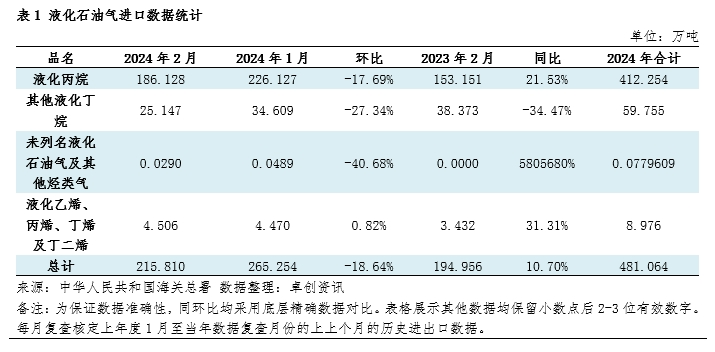

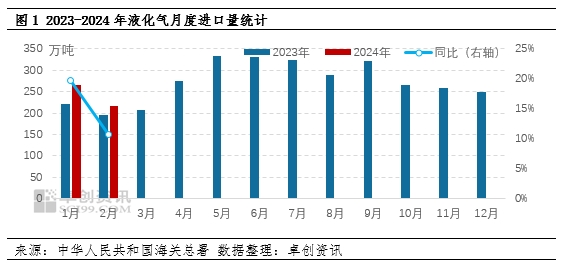

根据海关数据显示,2024年2月中国LPG进口总量在215.81万吨,较1月份进口量减少49.44万吨,环比减少18.64%;与2023年2月相比,进口量增加20.854万吨,同比增长10.70%。2024年1-2月中国累计进口LPG总量为481.064万吨,较2023年1-2月进口量增长64.43万吨,同比增长15.46%。

从不同税则号产品来看,2月进口液化丙烷186.128万吨,环比减少39.999万吨,变化幅度为17.69%,同比增加32.977万吨,变化幅度为21.53%;进口其他液化丁烷共计25.147万吨,环比减少9.462万吨,变化幅度为27.34%,同比减少13.226万吨,变化幅度为34.47%;未列名液化石油气及其他烃类气进口量较少;液化乙烯、丙烯及丁二烯进口量为4.506万吨,环比增加0.82%,同比增加31.31%。

卓创资讯认为,2月进口量环比降低明显,主要有以下影响因素:第一,从进口成本端来看,2月份成本高于业者预期,市场采购积极性不高,国际面商谈冷清,业者多以刚需采购为主,难以形成集中补货情绪;第二,从民用端需求来看,2月份虽有春节假期支撑,但市场反应普遍以消耗库存为主,导致国内民用需求不及预期,其次工业端需求也表现偏弱,下游烷烃深加工长期处于亏损状态,整体开工负荷偏低,工业面需求欠佳。在需求端偏弱以及成本偏强的形势下,2月份国内进口商采购热情不高,导致进口量下滑。

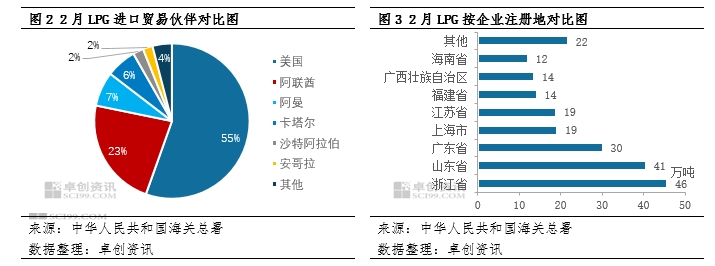

海关数据显示,2024年2月份中国LPG进口资源来自于12个贸易伙伴,其中进口量排名前五位的分别是美国、阿联酋、阿曼、卡塔尔、沙特阿拉伯。本月来自美国的进口资源量仍稳居首位,占比持续扩大在55.45%,进口资源量共119.67万吨,均为丙烷进口。排名第二位的是阿联酋,液化气进口总量49.13万吨,占比22.77%,其中丙烷34.73万吨,丁烷14.40万吨。来自阿曼的进口资源量排名第三位,进口总资源量15.54万吨,占比7.20%,其中丙烷11.13万吨,丁烷4.41万吨。来自卡塔尔的进口资源量为13.63万吨,占总进口量的6.32%。

从企业注册地来看,2023年12月中国进口LPG主要流入省市的前五名是浙江、山东、广东、上海、江苏。其中浙江进口量45.70万吨,占总量的21.18%,占比最高。排名第二的是山东,进口量40.52万吨,占比18.77%。排名第三的是广东,进口量30.10万吨,占比13.95%。

LPG出口数据统计

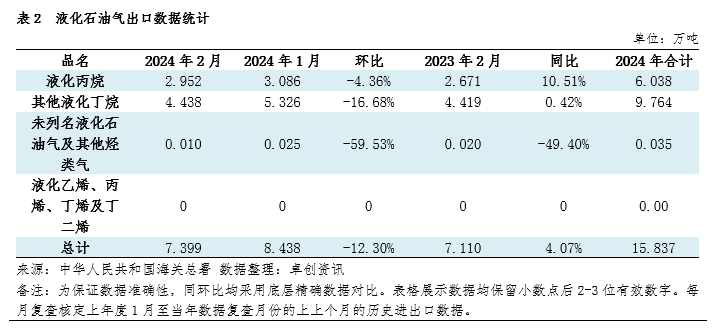

2024年2月中国出口LPG总计7.399万吨,出口总量较上月减少1.038万吨,减少幅度为12.30%,同比2023年2月增加0.289万吨,同比增长4.07%。丙烷出口量为2.952万吨,环比减少4.36%,同比减少10.51%;其他液化丁烷出口量为4.438万吨,环比减少16.68%,同比增长0.42%。未列名液化石油气及烃类气有少量出口,液化乙烯、丙烯、丁烯及丁二烯无出口。2024年1-2月中国累计出口LPG总量为15.837万吨,较2023年1-2月出口量增长0.821万吨,同比增长5.47%。

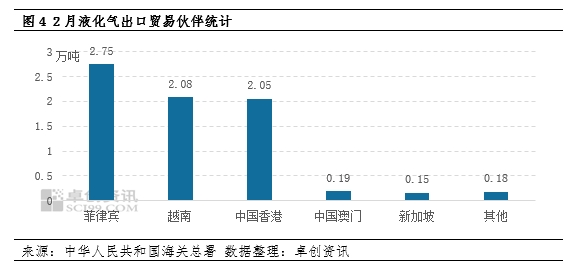

2024年2月中国出口LPG流向39个贸易伙伴,出口量前五的贸易伙伴为菲律宾、越南、中国香港、中国澳门、新加坡。流向以上五个贸易伙伴的总资源量在7.22万吨左右,占总出口量比重为97.56%。其他地区出口量合计约在0.18万吨。

后市展望:3月份进口量与2月份进口量相比预计增加。深加工方面来看,3月份下游深加工装置套利情况较前期好转,因此深加工装置开工负荷也有明显提高,深加工需求增幅较大。从成本端来看,3月份进口成本较2月仍有下滑,且加之美国货价格偏低,来自美国的货源仍有增加预期。在需求以及成本双重刺激下,国际市场交投好转,进口单位操盘积极性增加。综合来看,3月份进口量预期将有所增加,或将超过300万吨。

(卓创资讯 于慧)