【导语】2023年底停孵期前,孵化企业对恢复出苗后行情多持悲观态度,有去产操作,使得2024年一季度鸡苗行情出乎意料,苗价整体中高位运行,孵化环节盈利较为良好。二季度孵化场出苗量或增至年内高位,毛鸡价格或偏弱运行,养殖端补栏较为谨慎,苗价或震荡下滑。

1.一季度鸡苗价格超预期上涨

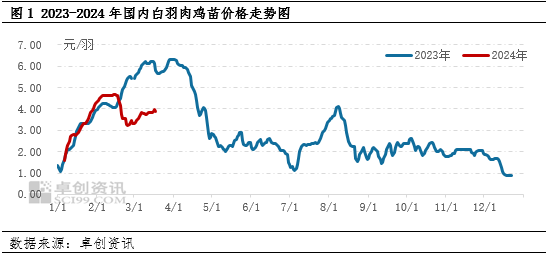

一季度国内白羽肉鸡苗价格呈“涨-跌-涨”走势,和2023年四季度相比整体处中高位水平,截至3月18日,一季度国内鸡苗均价为3.67元/羽,环比涨幅92.15%。与此同时,由于饲料价格下滑,孵化成本降低,孵化企业实现扭亏为盈,一季度平均利润0.94元/羽,最高利润1.98元/羽。原因主要有两个方面,一方面由于孵化企业在停孵期前对后市行情多看空,有种转商及去产操作,且外购种蛋企业上孵意向降低,使得恢复出苗后苗量处于中位水平;另一方面养殖空棚率较高,养殖户有补栏需求。综合作用下,一季度鸡苗价格超预期上行。

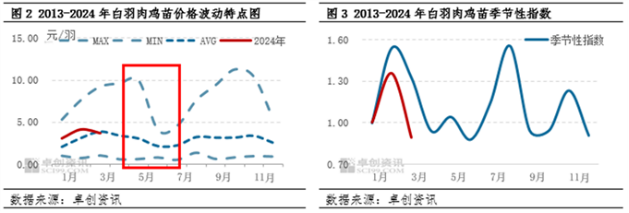

2.二季度鸡苗市场季节性波动特点明显

据卓创资讯数据分析,2013-2023年二季度国内白羽肉鸡苗月度均价、最高值及最低值均呈偏弱运行趋势,且从季节性指数来看,5月季节性指数略高于1.00,4月及6月季节性指数低于1.00,二季度鸡苗价格呈震荡下滑趋势。从季节性规律来看,二季度鸡苗价格震荡偏弱运行。季节性特征存在的原因是由于二季度多为鸡产品消费淡季,毛鸡价格或窄幅下滑,对鸡苗市场有利空影响,养殖端议价情绪较强,补栏高价苗积极性不高,需求面利空下,鸡苗价格下行。

2024年开年后鸡产品市场需求持续平淡,产品贸易商多随用随采,屠宰企业库存多处中高位水平,库存压力较大,收购毛鸡较为谨慎。二季度虽有五一假期提振,但提振作用或较为有限,产品市场需求或难有明显好转,因此屠宰企业收购毛鸡积极性一般,鸡价有下滑可能,对鸡苗市场产生利空影响。

3.二季度鸡苗供应量或增加

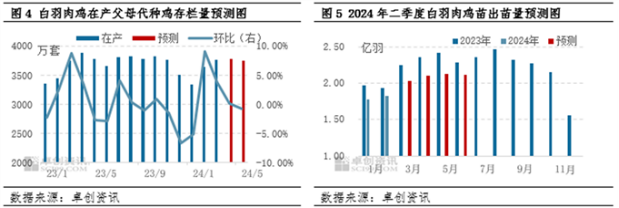

据卓创资讯数据统计,2024年一季度国内白羽肉鸡在产父母代种鸡存栏量呈增加趋势,累计涨幅13.16%。据卓创资讯调研,2023年11-12月孵化环节持续亏损,种鸡场有提前淘汰种鸡及换羽操作,使得在产父母代种鸡存栏量在2024年1月降至低点。1月下半月起种鸡淘汰量减少,且部分后备及换羽种鸡陆续开产,使得2月份起在产父母代种鸡存栏量逐步增加,并且这一趋势或增至4月份。4-5月部分种鸡或换羽,导致5月在产父母代种鸡存栏量或微降。根据繁育周期推算,3-5月样本企业出苗量或呈增加趋势,6月有微降可能,但仍处中高位。因此供应面对二季度鸡苗市场行情有利空作用。

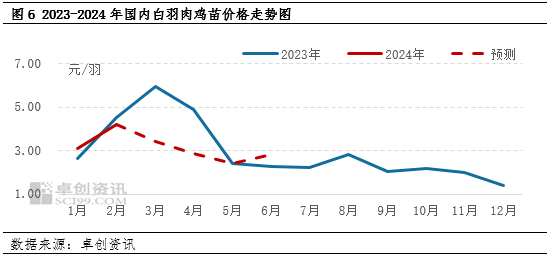

4. 二季度鸡苗价格或先跌后涨

综合来看,二季度鸡苗市场需求或持续平淡,3-5月鸡苗供应量增加,市场或持续供大于求,鸡苗均价下跌;6月份需求或难以好转,但鸡苗供应量略降,供应面对市场有一定提振作用,苗价或窄幅反弹。

综上所述,一季度苗市需求表现尚可,加之鸡苗供应量处中低位水平,供需双重提振下,鸡苗价格超预期上涨,与2023年四季度相比处中高位;二季度需求或难以好转,但鸡苗供应量先增后减,整体中高位运行,或对鸡苗市场产生利空影响,苗价或整体偏弱运行。

(卓创资讯 冯筱程)