2012年10月,原中国保监会放开了对保险资金(险资)投资高风险金融衍生品的限制,将远期、期货、期权及掉期(互换)等纳入了保险资金的投资范围,险资也因此首次获准涉猎高风险金融衍生品。与此同时,原保监会还针对险资参与单一衍生品交易推出细则。《险资参与股指期货交易规定》中进一步对专业人员配置数量提出具体要求,并要求风险管理系统能够实现对股指期货交易的实时监控。

2012年10月12日,原中国保监会以保监发〔2012〕94号印发《保险资金参与金融衍生产品交易暂行办法》。该《办法》分总则、资质条件、管理规范、风险管理、监督管理5章36条,自发布之日起施行。保险机构参与衍生品交易,仅限于对冲或规避风险,不得用于投机目的,包括:

第一,对冲或规避现有资产、负债或公司整体风险。

第二,对冲未来一个月内拟买入资产风险,或锁定其未来交易价格。

第二项所称拟买入资产,应当是保险机构按其投资决策程序,已经决定将要买入的资产;未在决定之日起一个月内买入该资产,或在上述期限内放弃买入该资产,应当在规定期限结束后或决定之日起的5个交易日内,终止、清算或平仓相关衍生品。

延伸阅读

保险公司利用国债期货进行套利

套利者可以通过在现货和期货市场上寻找债券定价或利率衍生品定价出现偏差的机会来建立无风险的头寸。正向套利是指期货与现货的价格比高于无套利区间上限,套利者可以卖出期货,同时买入相同价值的现货,当期现价格比回落到无套利区间之后,对期货和现货同时进行平仓,获取套利收益。卖出债券同时买入期货合约则称为反向套利。在两种策略中,投资者在被市值低估的现货或者期货上建立多头头寸。尽管套利被认为是无风险的,但交易中受到一系列因素影响,其中某些因素还是具有一定风险。这些因素包括价格变化、保证金变化、CTD券变化,等等。

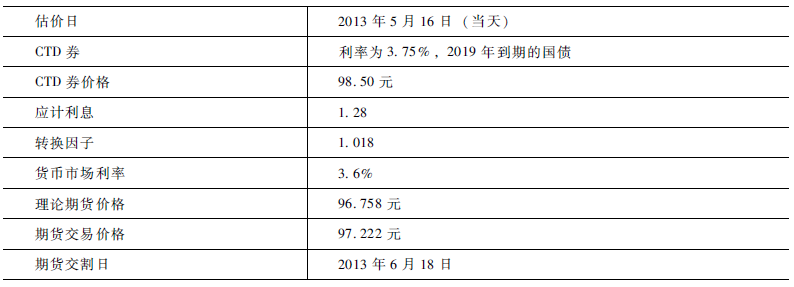

小龙是一家保险资产管理公司的债券投资经理,当天他发现6月份到期的国债期货合约存在价格低估,行情如表1所示:

表1 6月份到期的国债期货合约价格低估情况

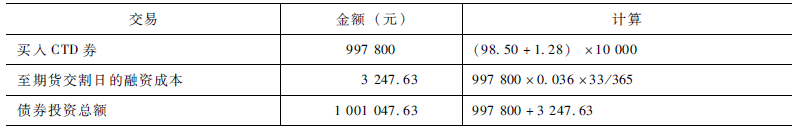

交易策略(见表2)。

小龙买入CTD券,同时卖出国债期货合约进行套利。

表2 交易策略

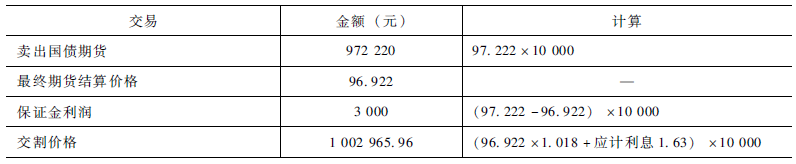

持有到期并交割(见表3)。

表3 持有到期交割情况

将空头头寸上的盈利加上交割价格,减去债券投资总额,所得结果即套利交易的利润。

合计利润=1002965.96+3000-1001047.63=4918.3(元)。

所以,小龙把握住这次正向套利的机会盈利4918.33元。