上周A股市场指数走势有所分化,上证综指领涨,创业板指数下跌,金融风格表现突出,新能源板块表现不佳。2月市场缺乏明显主线,板块轮动较快,之后随着国内基本面的持续修复,盈利将占据主导,价值风格有望阶段性占优。

上周A股市场整体呈振荡上行态势,指数走势有所分化,上证综指领涨,而创业板指数下跌0.27%。金融风格表现突出,带动上证50和沪深300指数走强,新能源板块拖累中证500和中证1000指数表现。

国内经济复苏斜率超预期

我国2月制造业PMI超预期回升,创2012年5月以来新高,显示出我国经济复苏态势明确,且复苏斜率超市场预期。2月制造业PMI为52.6%,比上月提高2.5个百分点,连续两个月位于扩张区间。分项看,供需两端双双回暖,尤其是生产端快速恢复。生产指数和新订单指数分别为56.7%和54.1%,较上月回升6.9和3.2个百分点,生产指数回升幅度更大。新出口订单指数回升6.3个百分点至52.4%,自2021年5月以来首次重回荣枯线之上,出口边际改善。但近期韩国、越南出口数据同比仍是负增,我国出口运价继续下滑,中国集装箱运价指数仍处于下行区间,均显示外需尚未明显好转,出口仍然承压。由于市场需求回暖,价格指数环比上升,主要原材料购进价格和出厂价格分别回升2.2和2.5个百分点。随着价格上行趋势形成,未来PPI降幅或逐步收窄,企业盈利拐点也有望临近。库存方面,原材料库存和产成品库存分别为49.8%、50.6%,高于上月0.2和3.4个百分点,主要是受到供需回暖预期带动。生产经营活动预期指数环比上升1.9个百分点至57.5%,为近12个月来高点,说明企业信心有所提振。2月非制造业PMI也继续回升,节后服务业快速恢复至较高景气水平,在基建项目集中开工的带动下,建筑业复工较快。

在当前宏观环境下,房地产市场是否企稳,将为市场观察经济复苏强度提供重要参考。春节后二手房市场率先回暖并向新房传导,近期新房销售也有所提升,30大中城市商品房成交面积持续增长,好于2022年同期表现。后续关注房地产销售改善的持续性。

美联储紧缩逻辑难松动

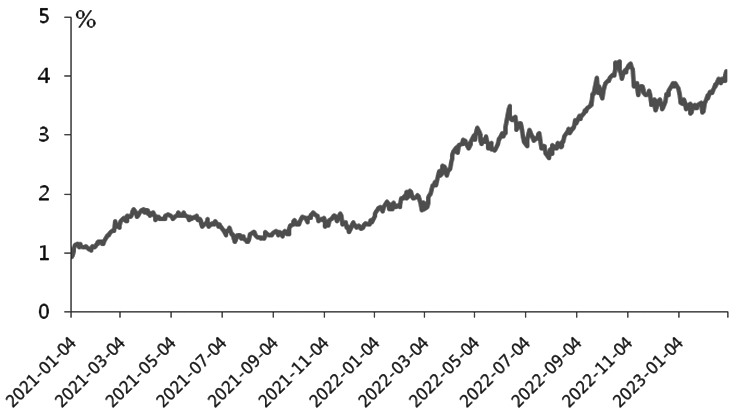

由于美国通胀出现反弹,就业、消费等数据表现强劲,导致市场对美联储的加息预期升温。美债利率不断上行,上周10年期美债收益率突破4%,创去年11月以来新高,10年期和2年期美债利率倒挂程度加深。虽然近期加息预期对美元指数支撑边际走弱,但仍然维持高位振荡,尚未出现下行拐点。2月美国ISM制造业PMI上升至47.7%,高于上月0.3个百分点,虽然仍处于收缩区间,但是近半年来首次出现回升。2月美国ISM服务业PMI为55.1%,超出市场预期的54.5%,美国服务业需求尚未降温。

根据CME美联储观察,目前市场预期3月、5月、6月分别加息25个基点,加息终点上行至5.25%—5.5%,3月加息25个基点的概率为71.6%,年内将不会降息。市场对美联储加息的乐观预期明显下降,在就业市场仍然紧张、通胀可能高位反复的情形下,预计美联储紧缩逻辑难以松动,美债利率还有一定上冲概率。

相较于1月北向资金大幅流入,2月北向资金流入速度明显放缓。随着国内经济基本面出现拐点,人民币汇率有望振荡升值。上周三,2月PMI数据出炉后,人民币大幅升值,北向资金在连续5个交易日净流出后重新回流。本周美国将公布2月非农数据,可能对市场造成有一定影响。

结合2011—2022年同期市场表现,笔者认为,近期主要指数的上涨概率不高,观望情绪较浓厚。之后随着政策预期落地,市场表现将逐步趋于平稳,产业政策有望带动市场风险偏好提升,并催化相关主题投资机会。从PMI、房地产数据看,当前经济内生修复动力较强,预计近期政策将延续稳增长基调,但强刺激政策出台的可能性下降,自主可控、数字经济等方向的产业政策仍值得期待。

综上,海外紧缩预期升温,短期对市场有一定影响。2月北向资金流入放缓,内资尚未接力,存量资金博弈下,市场缺乏明显主线,周期、成长、消费等板块轮动速度加快。预计短期市场将维持区间振荡走势,下一阶段继续关注经济复苏的验证情况,随着国内经济基本面的持续修复,盈利将占据主导,价值风格有望阶段性占优。