去年11月债市已开始调整,提前释放了部分风险。尽管年初以来基本面出现稳步改善的趋势,但由于此前市场对稳增长的预期较高,从预期到验证过程中,存在一定偏差,而且货币政策整体偏中性,央行虽然引导资金利率回归政策利率,但资金面并未趋势性收紧,甚至出现降准预期升温的情况。3月以来,受各因素叠加推动,国债期货走强。后期看,在国内经济复苏方向确认,政策合力仍将有效支撑一、二季度的投资及开工,带动经济数据全面回暖,结合后续可能出台的刺激内需政策,由经济基本面改善带来的修复行情依然可期,债市将逐渐承压。

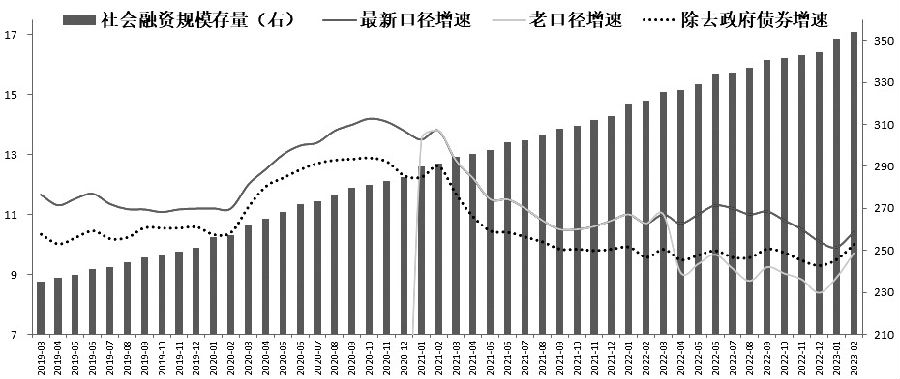

图为社融连续两个月反弹

社融信贷数据连续两个月大超预期,国内经济复苏方向确认。最新公布金融信贷数据显示,2月新增人民币贷款1.81万亿元,预期1.43万亿元,去年同期1.23万亿元;新增社融3.16万亿元,预期2.08万亿元,去年同期1.22万亿元。社融增速9.9%,前值9.4%;M2同比增12.9%,预期12.3%,前值12.6%;M1同比增5.8%,前值6.7%。

具体看,信贷方面,新增信贷规模大超预期、也明显好于季节性。结构上,居民短贷明显超季节性,可能与低成本经营贷置换房贷有关;居民按揭贷款时隔14个月转为同比多增,春节错位背景下并未超季节性;企业中长贷继续走强,同期数据反映企业投资意愿明显好转,但持续性仍待观察。社融方面看,2月社融口径的新增人民币贷款1.82万亿元,同比多增9116亿元,是当月社融的主要贡献项;政府债券新增8138亿元,同比多增5416亿元;企业债券融资新增3644亿元,同比多增34亿元,较上月明显修复;表外融资减少81亿元,同比少减4972亿元,其中未贴现银行承兑汇票同比大幅少减,主要与同期信贷表现较好、银行表外票据转表内冲信贷额度的意愿下降有关。新增社融规模高于预期、也明显好于季节性,信贷、政府债券、未贴现银行承兑汇票是主要拉动,企业债券融资也明显好转;存量社融增速较上月抬升0.5个百分点至9.9%。整体看,国内经济持续复苏,债市大概率承压。

年初出口体现韧性,对经济的拖累未扩大。最新公布的中国前两个月出口累计同比增长-6.8%,略高于市场预期的-8.3%。2023年一季度新兴经济体出口继续处于压力位,反映的是2022年下半年欧美经济的放缓以及一季度的高基数。韩国1—2月出口同比为-12.1%,越南1—2月出口同比为-10.4%,特征类似,因此中国-6.8%的同比数据整体仍呈现出较强韧性。中国出口表现韧性的主要原因有:一是从供给端看,在疫情达峰之前,国内订单承接能力、生产能力、港口运转能力受限,达峰后供给能力有明显提升;二是从需求端看,欧洲经济去年10月之后出现好转,美国经济年初也一定程度上超预期。因此整体看,今年后三个季度出口问题不大。从主要出口目标市场看,对东盟出口依然最有韧性,前两个月同比在8.3%的正增长区间;对欧出口略有改善;对美出口降幅较大。进口方面看,进口同比增长-10.2%,映射工业内需尚待改善。中国的进口一直以来是以初级产品和资源品为主,然后是设备类,1—2月农产品和铁矿砂进口同比增速较高,钢材、铜进口同比增速较低,机床、集成电路等进口增速也较低。年初制造业和建筑业PMI高开局,逻辑上后续进口会逐步改观,这有待进一步观察。

通胀数据显示内需依旧偏淡,扩内需政策仍需出台。最新公布的2月CPI和PPI均出现明显回落,显示内需仍待提振。具体看,CPI同比上涨1.0%,大幅低于预期的1.8%和前值2.1%;环比-0.5%,创1995年有数据以来同期最低。2月PPI同比-1.4%,低于预期的-1.3%和前值-0.8%;环比由前值-0.4%转为持平,符合季节性(2013—2022年同期均值为0%),原油、黑色、有色价格环比小幅回升是重要支撑。整体看,2月CPI、核心CPI均低于预期,主要原因有春节错月、猪价大跌、蔬菜水果价格超预期下行且与高频数据背离、服务价格超预期回落。2月PPI延续下降,且降幅略超预期。后期看,基于今年前两个月通胀超预期走低,指向全年CPI中枢有可能降至2%左右甚至更低(年初普遍预期会高于2%),也指向年初以来需求恢复程度仍偏低、对服务价格的实际带动需进一步观察。

整体看,当前国内经济通缩的风险加大,同时结合国务院总理记者会提到2023年要完成全年经济增长目标需要打好扩大内需组合拳,因此未来大概率出台扩内需政策。短期考虑经济复苏状态良好,政策将继续处于观察期,目前以用好去年年底中央经济工作会议以来部署的政策为主。