一、行情回顾及归因分析

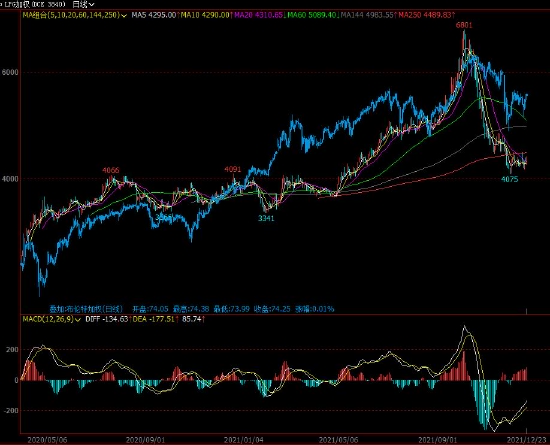

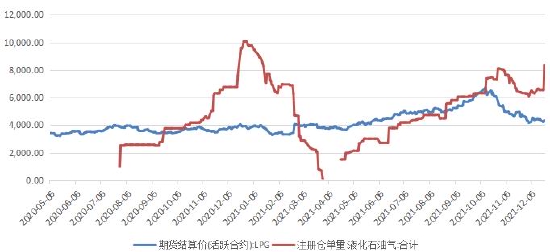

2021年LPG期货在平淡中低迷开局:在原油持稳的情况下,自身跌幅高达15%。

5月后在原油高涨的情况下拉升追赶原油,9、10月在期货高升水的情况下与原油及其他商品共同到达高潮,自年初低点涨幅最高达100%。

后在商品整体退潮和LPG期货转为深度贴水的情况下自高位最多回落近40%,在一季度震荡区间的上沿上获得支撑。

作为气体产品,LPG的高波动性表露无遗,比作为液体产品的原油更大。

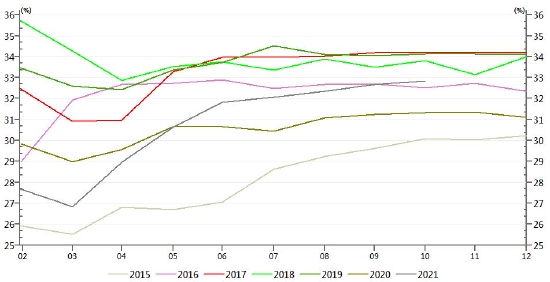

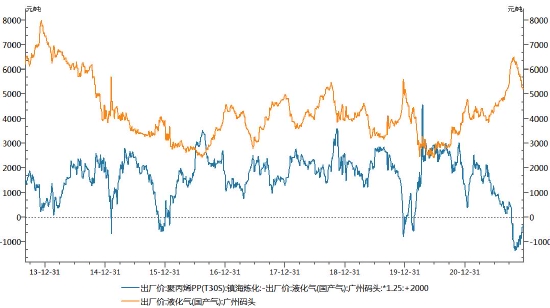

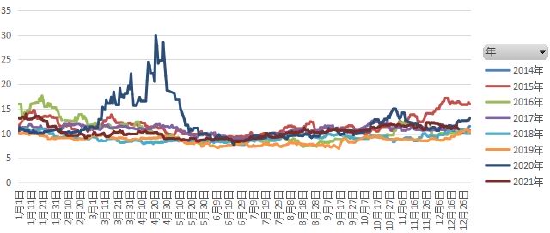

LPG期货加权叠加布伦特原油加权

数据来源:文华财经 华联研究所

从上图可以看出,LPG走势与原油走势短期相关性很弱,毕竟是两个不同的产品,其短中期供应和需求都存在很大差异;但中长期相关性较强,因在成本和中期替代上存在联系。

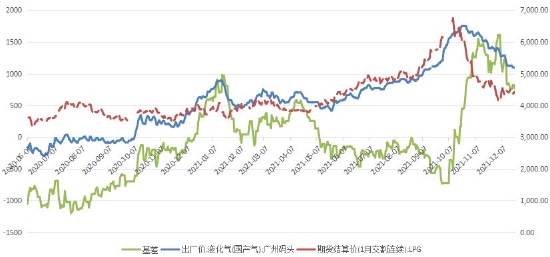

广州码头价基差(现货-期货)

数据来源:wind 华联研究所

更加突出的是,LPG2021年的基差变化十分巨大,而且现货的最便宜交割品发生了几次转移。年初基差高达1000,后来震荡回落至10月初的-700左右,接着在期货市场整体下跌中再快速反转冲高到1500上方。基差振幅2200,对全年均价占比高达将近50%。

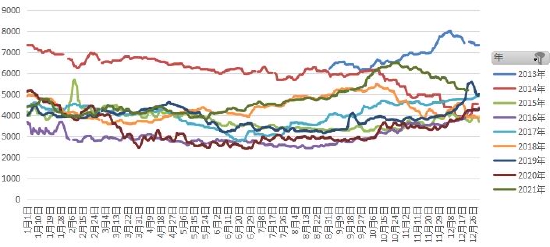

广州码头价

数据来源:wind 华联研究所

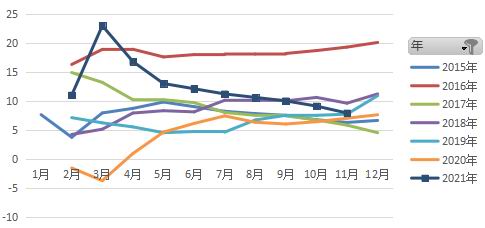

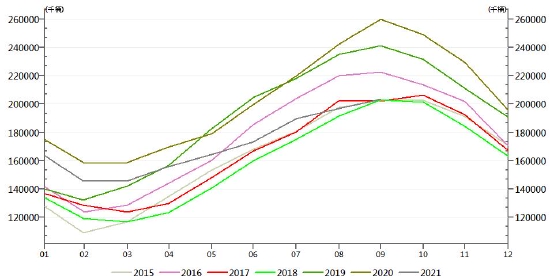

2021年基准地华南现货价一改2020年的颓势,一直位于近四年区间的最高位运行。而2020年几度创多年同期新低,基本上在最近10年的同期最低位附近运行。

LPG现货价格的季节性较为明显,最近十年最低价2500左右,在夏季;而在年底的冬季,最低价是3500附近,均价在4000上方。

☆相关性分析

资料来源: wind

LPG与整体商品指数保持较高的相关性,3/6/12个月的相关性均保持在0.8以上。具体品种方面,短期与聚丙烯、pvc、焦煤、铝的相交性比较高,均有能源概念。

值得注意的是,近一年液化气现货(广州)与美天然气以及布油的相关性更大。说明LPG期货的基差波动性十分巨大。

LPG本质上是C3/C4碳氢化合物,油气田直接伴生或者炼化过程副产,与石油天然气同源。用途为:民用燃烧、工商业燃烧、汽车直接燃烧、化工处理后汽油添加燃烧、化工物料聚丙烯。直接或间接的能源用途占大部分,物料用途主要是发展迅速的PDH。

原油是LPG的长期定价的锚,需求端与宏观经济活跃度息息相关,供应端受库存、运输、炼厂排产多方面影响。气体化工和危险品的属性令库存不易,供应端现货参与主体也相对较少,形成了超高的波动性。最便宜交割品种类和交割地也时有转变。

二、供应情况

1.进出口量

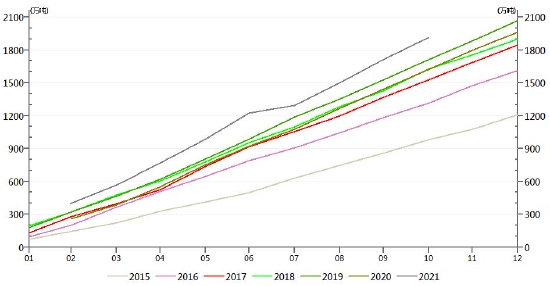

海关总署的数据,2021年前十月累计进口1918万吨,同比增加18%。

液化石油气进口累计值

数据来源:wind 华联研究所

液化石油气进口依赖度

数据来源:wind 华联研究所

据隆众资讯,2021年11月份我国LPG进口量在202.85万吨,其中丙烷进口量在164.88万吨,丁烷进口量在37.97万吨。2021年11月份我国LPG出口量在9.83万吨。

2021年全年预估丙烷净进口1900万吨,丙烷净进口500万吨,合计约2400万吨。

丙烷进口量价

数据来源:隆众资讯

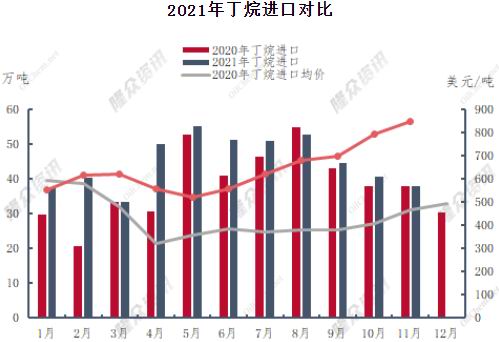

丁烷进口量价

数据来源:隆众资讯

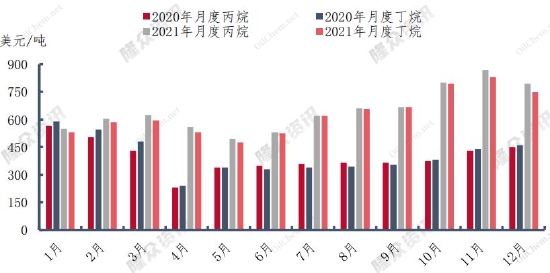

沙特CP

数据来源:隆众资讯

进口均价大幅攀升。

2.产量

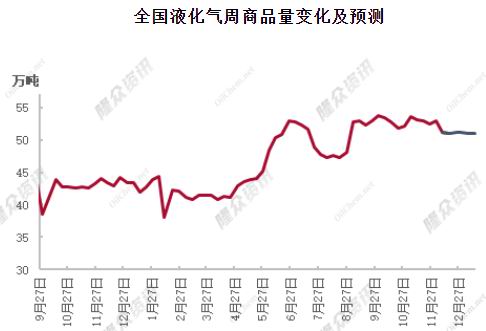

全国液化气商品量

数据来源:隆众资讯

2021年全国液化气商品量(炼厂外放)预估约2500万吨。

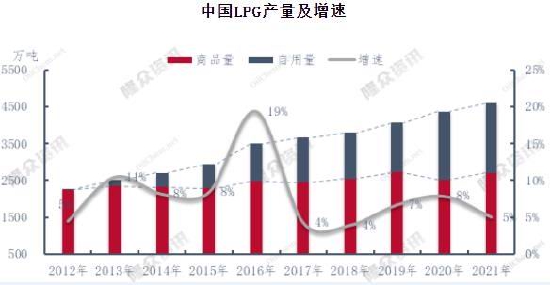

中国LPG产量及增速

数据来源:隆众资讯

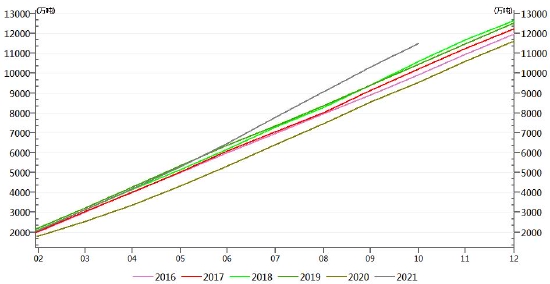

另外,由于我国将近100%LPG产量来自炼油尾气,可以观察油品的情况。2021年1-10月,国内柴油表观消费量同比增加11.4%,汽油表观消费量增加20.5%。从这个角度来看,液化气产量上升符合实际。

国内液化气产量累计同比

数据来源:wind 华联研究所

LPG实际消费量及预估

数据来源:隆众资讯

实际消费量约7000万吨。

3.库存

由于属于管制危化品,液化气仓储成本很高,库容有限,整条产业链都很难囤货。仓储成本包含:建设成本、运营成本。建设又涉及到审批的问题。运营成本更高,需要高额的定期检测费用,要应付各级部门的检查,需要人工24小时值守。一般三级站库容可用天数10天,库存调节天数为5-6天的变动量。行业平均保守估计有3天库存的变动量。码头周转率有些是每月两次,对应库容天数15天。有些码头周转率每月三次,对应库容可用天数10天。周转率越高越难有囤货空间。

总体而言整个供应链的库容的库存调节空间很少,估计不会超过10天,占年消费量的不到3%。仓储费正常需要5元/吨·天,合150元/月。由于仓储成本高,整个液化气产业链基本没有囤货现象。

大商所LPG注册仓单

数据来源:wind 华联研究所

期货仓单高位。

华南港口库存

数据来源:wind 华联研究所

华南港口库存偏高。

华东港口库存

数据来源:wind 华联研究所

华东港口库存虽然自高位回落,但也有40%左右,略低于华南。

美国液化石油气期末库存

数据来源:wind 华联研究所

美国液化气库存量偏低。

三、需求情况

国内液化气消费结构图

数据来源:隆众资讯

1.民用燃烧

虽然国家在大力鼓励清洁能源,但LPG在燃烧方面的需求前景依然受到挑战。LPG在家用领域的使用范围越来越窄,首先面临管道天然气的竞争;第二,燃气热水器和燃气灶面临着电气化的竞争。家用价格敏感性低,对便利性和功能性要求较高。目前液化气的优势范围在逐渐萎缩。

民用燃烧受气温的影响较大。温度低用量大。目前冷冬和暖冬不断摇摆,预期在快速变化。清洁取暖令液化气对煤炭有替代作用,但清洁取暖的受益者主要还是天然气和来自煤炭的电力。天然气和电力也在侵蚀液化气的民用燃烧需求。这部分存在边际变化和天气影响,但边际变化缓慢,而天气变化又比较短暂,总体还是比较稳定的。

冷冬预期仍未被证伪,关注气温动态。

2.工商业燃烧

商用和工业燃烧用暂未见萎缩迹象,但工业用也面临天然气的竞争,家用和商用量按趋势只能维持用量或逐步萎缩,这是长期趋势。

商业燃烧主要是餐饮业,除气温外,更重要的影响是餐饮消费。当前疫情形势较为严峻,各地散发较多,部分城市出现社区传染,商业燃烧受限。疫情的前景也充满不确定性。国外的omicron的不确定性下也加强了封锁。工业方面,预料平稳。

3.汽车直接燃烧&化工处理后汽油添加燃烧

汽油消费受整体经济的活跃度影响。疫情防控力度除了影响餐饮,还直接影响汽油消费。Omicron已经在多个国家爆发,多国收紧入境限制和防控力度。新毒株的特性仍需要时间观察,海外需求复苏受挫。疫情形势依然存在较大变数。

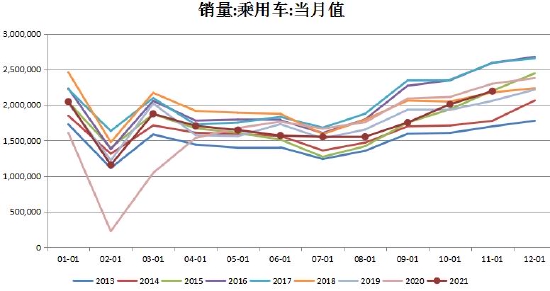

国内定调2022年稳增长,经济活跃度或保持强势,汽油添加需求预料增加。世界银行2021年12月22日发布了最新版《中国经济简报:经济再平衡——从复苏到高质量增长》。报告指出,继2021年上半年强劲反弹之后,中国经济活动虽然在下半年有所降温,不过,2021年中国实际GDP增长率将达到8.0%,2022年将增长5.1%。

中汽协副秘书长陈士华预计乘用车2022年销量或达到2300万辆,同比增长8%,其中新能源汽车2022年销量将达到500万辆,同比增长47%。因此增量全部体现在新能源车上,燃油车的将出现20万辆的萎缩。新能源汽车渗透率快速上升,而且在消费频次高的市内消费占比更大,对汽油消费利空。

乘用车销量当月值

数据来源:wind 华联研究所

汽油表观消费量累计值

数据来源:wind 华联研究所

4.化工物料聚丙烯

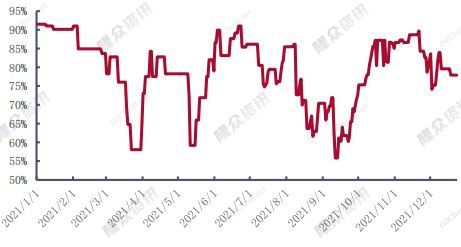

当前PHD利润倒挂,工业气过剩。PHD利润下跌与2021年装置大量投产有关,其利润修复之前或抑制液化气需求。

PDH利润及液化气现货价

数据来源:wind 华联期货

国内PDH装置开工率

数据来源:隆众资讯

四、相关产品情况

2021年在全球石油需求复苏、OPEC+维持谨慎增产的大背景下,原油价格稳步上行。特别是WTI在年内最高点创下自2014年11月以来的新高,而Brent接近2018年10月的高点,二者价差大幅收窄。展望2022年,原油自身供需面有转向偏过剩的预期,表现为一方面OPEC+维持渐进式增产,美国尽管上游投资不尽如人意但有结构性分化,非上市油企仍有加大投入开采的动能,页岩油产量将进一步回升。伊朗核协议谈判仍需继续关注,伊朗潜在增产利空不可忽视;另一方面需求端疫情变异性仍不可测,阶段性对石油需求利空影响仍难以避免。全球石油库存触及拐点后开始回升。从政策层面看,基于高通胀压力,美国打压高油价的诉求不减。叠加2022年美联储收紧流动性宏观方面的利空影响,原油价格重心下移可能性较大。但下行空间仍有OPEC+对增产政策的灵活调整挺价的支撑。

比值:折美元广石化出厂价/布伦特原油现期货

数据来源:wind 华联研究所

广石化/原油现货的比值(液化气相对估值)在中间位置。

天然气方面,德国联邦网络管理局:“北溪-2”在2022年上半年之内无法投入运营。欧洲天然气短缺或提振其对LPG及LNG的需求。

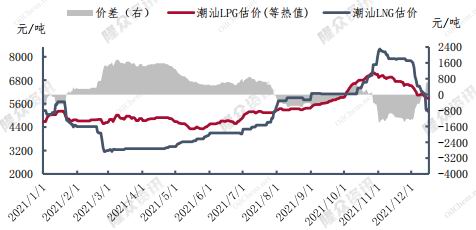

潮汕地区LPG与LNG估价

数据来源:隆众资讯

五、结论和操作策略

原油是LPG的长期定价的锚。新冠疫情走向和产油国政策深刻影响了油价,目前奥密克戎特性的不确定性仍然很大,新冠疫情的不可预测性较强,普遍预期原油2022年一季度累库,而且美联储加息落地前宏观压力较大。国外病毒变异的现实可能性、疫苗效果的不稳定性、病毒大规模传播后的超高控制难度、欧美社会化应对能力缺失等,均是来年需求的风险。我国的防控压力也很大。在夏季气温企稳回升前,疫情的暗冬阶段和继续失控的可能性很大。

供应端未来伊朗的变数相对较大。预料油价震荡为主。LPG方面将延续高波动性,需求端与宏观经济活跃度息息相关,目前来看疫情影响民商用需求;PHD利润倒挂,工业气也过剩。一、二季度在PDH低迷和民用需求季节性低点的情况下预料偏弱。

策略:

趋势:预料4000关口支撑较强,上方7000压力较大。大方向暂偏空为主,但在LPG期货仍保持较大幅度贴水的情况下持多头思路。

六、重要监测点

原油走势;产油国动态;疫情发展;中美贸易关系;进口船期

七、风险提示

疫情的不确定性

华联期货 黎照锋