一、市场行情回顾

3月上旬,俄乌冲突持续升级,欧美国家对俄制裁全面加码,美国宣布将对俄罗斯实施能源禁运,市场对俄罗斯供应中断的担忧进一步加剧,地缘风险溢价大幅提升,国际原油创出2008年以来新高,新加坡燃料油现货价格暴涨,低硫与高硫燃油价差扩大,燃料油期货连续冲高,燃料油期货主力合约创出4556元/吨的合约新高,低硫燃料油触及6032元/吨的合约新高。中旬,消息称俄罗斯与乌克兰谈判取得进展,阿联酋、伊拉克等国释放增产意愿,俄罗斯承诺履行能源供应合同令供应忧虑略有缓解,国际原油深幅回调,带动燃料油市场大幅回落,燃料油主力合约回落至3500元/吨关口,低硫燃料油主力合约触及4300元/吨区域。下旬,乌克兰局势继续动荡,美国宣布新一轮制裁措施,里海石油管道关闭及胡赛武装袭击沙特石油设施加剧供应担忧,而欧盟各国对于禁运俄罗斯原油存在分歧,亚洲疫情形势严峻使得市场对燃料需求放缓的忧虑升温,国际原油宽幅震荡,带动燃料油市场高位震荡,燃料油主力合约处于3700-4400元/吨,低硫燃料油主力合约处于4700-5500元/吨区间波动。

图1:上海燃料油主力连续K线图

数据来源:博易

图2:上海低硫燃料油主力连续K线图

数据来源:博易

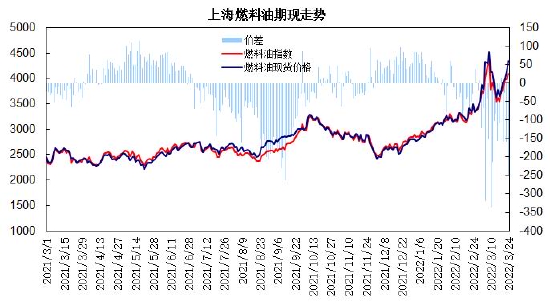

图3:上海燃料油期现走势

数据来源:WIND 瑞达研究院

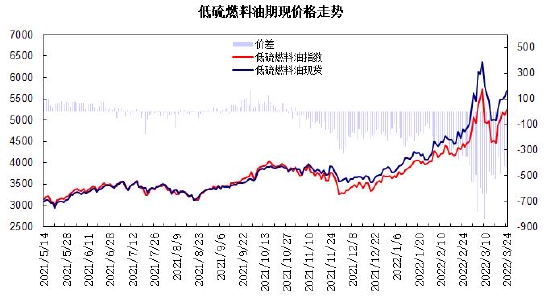

图4:低硫燃料油期现走势

数据来源:WIND 瑞达研究院

二、燃料油市场分析

1、新加坡供应情况

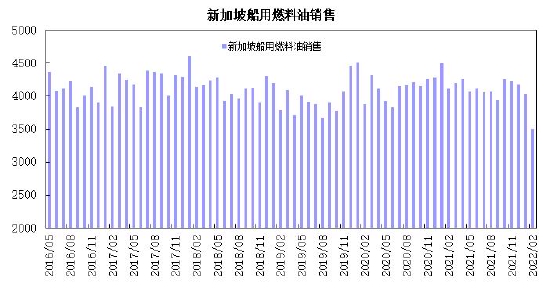

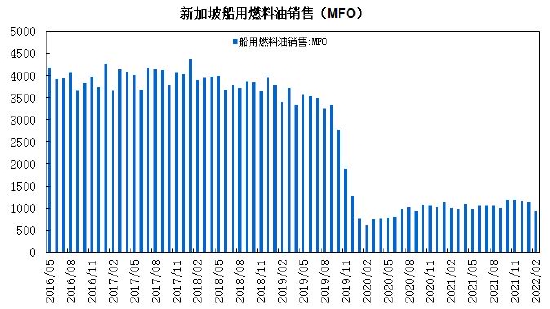

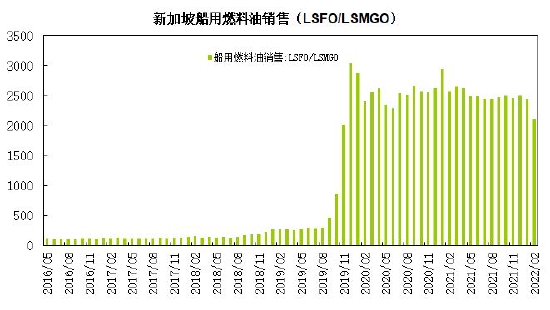

据数据显示,2月新加坡船用燃料油销售量为350.2万吨,同比下降15%;其中,2月船用燃料油MFO销售量为92.4万吨,同比下降7.8%;2月船用燃料油LSFO及LSMGO销售量为210.7万吨,同比下降17.9%。1-2月新加坡船用燃料油销售量为753.5万吨,同比下降12.6%;其中,船用燃料油MFO销售量为204.7万吨,同比下降4%;船用燃料油LSFO及LSMGO销售量为454.4万吨,同比下降17.5%。

2月新加坡船用燃料油销售量环比下降13.2%,同比降幅扩大;MFO销售量环比大幅下降,同比呈现下降;LSFO及LSMGO销售量环比同比呈现大幅下降。

图5:新加坡船用燃料油销售

数据来源:WIND

图6:新加坡船用燃料油销售(MFO)

数据来源:WIND

图7:新加坡船用燃料油销售(LSFO/LSMGO)

数据来源:WIND

2、中国供需情况

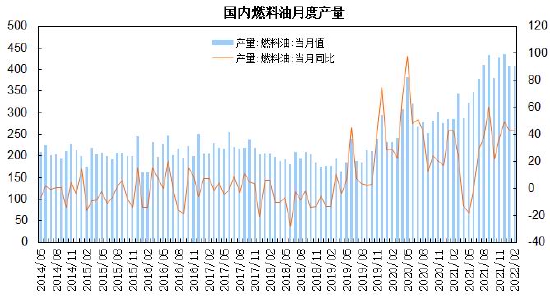

国家统计局数据显示,1-2月份原油累计加工量为11301万吨,同比下降1.1%。日均加工量191.5万吨,较上月增加2万吨。1-2月燃料油累计产量为817.4万吨,同比增长43.2%。

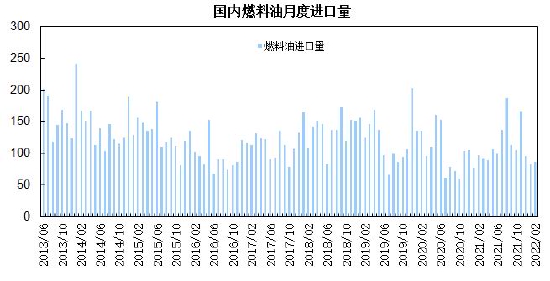

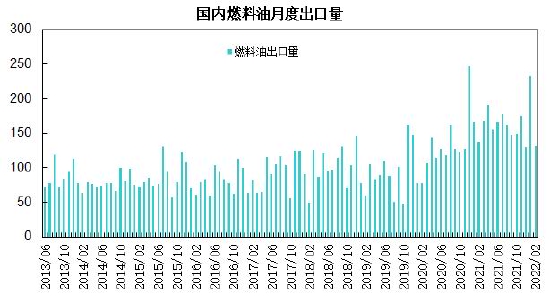

中国海关总署公布的数据显示,2月5-7号燃料油进口量为86.57万吨,同比增长5.2%;1-2月5-7号燃料油累计进口量为168.89万吨,同比下降3%。2月5-7号燃料油出口量为131.47万吨,同比下降43.6%;1-2月5-7号燃料油累计出口量为364.44万吨,同比增长20.7%。

从进口来源国来看,中国进口的燃料油主要来自新加坡、马来西亚、阿联酋、俄罗斯,这四个国家资源占进口量的94.6%。从燃料油进口类型来看,保税贸易进口量占63.3%,一般贸易占36.7%。

据隆众资讯数据统计,1-2月份中国保税低硫重质船燃产量共计222万吨水平,同比增加34.1%。低硫船燃产量约占中国保税低硫船用重质燃料油消费量的74.7%,占中国保税船用油消费量的68.5%。

图8:中国燃料油产量

数据来源:中国统计局

图9:中国燃料油进口

数据来源:中国海关

图10:中国燃料油出口量

数据来源:中国海关

3、燃料油库存状况

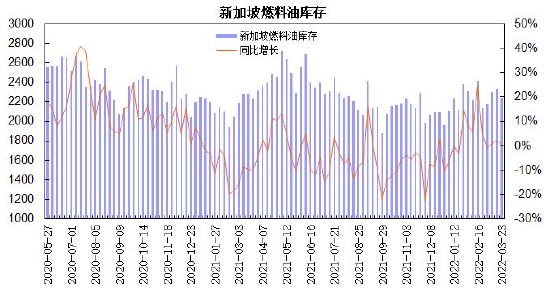

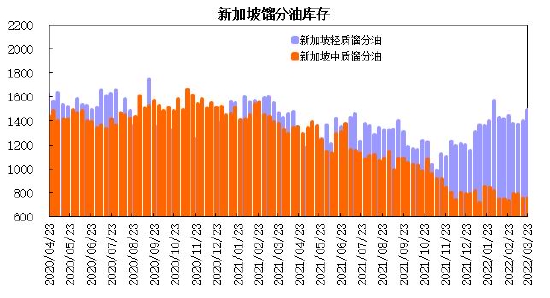

新加坡企业发展局(ESG)公布的数据显示,截至3月23日当周,新加坡包括燃料油及低硫含蜡残油在内的残渣燃料油库存为2240.6万桶,较2月增加103.6万桶,环比增幅为4.8%,较上年同期增长0.4%。包括石脑油、汽油、重整油在内的轻质馏分油库存为1488.8万桶,较2月增加44.4万桶,环比增幅为3.1%,较上年同期增长1.7%;新加坡中质馏分油库存为759万桶,较2月增加23.5万桶,环比增幅为3.2%,较上年同期下降45%。

新加坡燃料油库存环比出现回升,轻质馏分油出现增加,中质馏分油库存处于低位。

图11:新加坡燃料油库存

数据来源:ESG

图12:新加坡馏分油库存

数据来源:ESG

4、航运市场状况

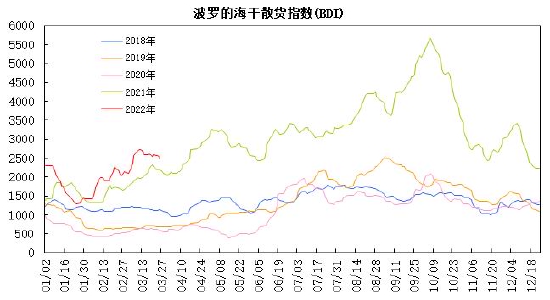

波罗的海贸易海运交易所公布的数据显示,截至3月25日,波罗的海干散货运费指数(BDI)为2484点,较2月上涨444点,环比涨幅为21.8%,同比涨幅为140.5%。其中好望角型运费指数(BCI)为1734点,环比涨幅为7.2%,同比跌幅为24.4%;巴拿马型运费指数(BPI)为3416点,环比涨幅为31.4%,同比涨幅为20.8%;超级大灵便型运费指数(BSI)为2991点,环比涨幅为23.2%,同比涨幅为50.8%;小灵便型运费指数(BHSI)为1787点,环比涨幅为27.2%,同比涨幅为40.5%。

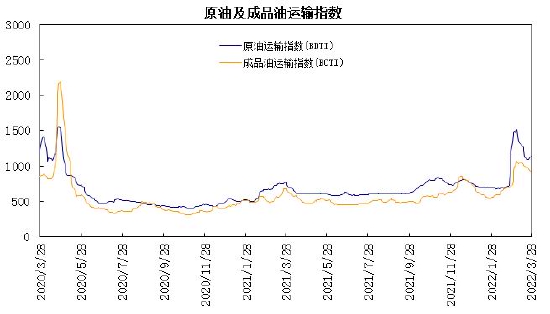

截至3月24日,原油运输指数(BDTI)为1141点,环比下跌13.8%,同比上涨49.2%;成品油运输指数(BCTI)为930点,环比上涨21.3%,同比上37.4%。

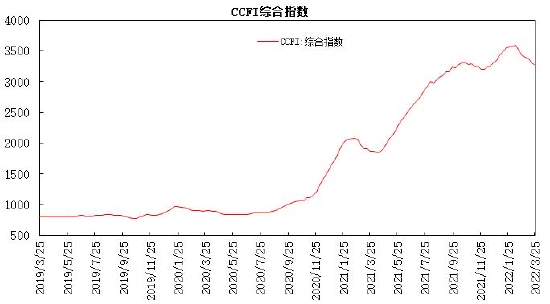

截至3月下旬,中国出口集装箱运价指数(CCFI指数)为3274.9点,较2月下跌150.68点,跌幅为4.4%,同比上涨75.7%。

3月份BDI指数呈现回升,巴拿马型及灵便型运费环比大幅上涨,好望角型运费环比小幅上涨。原油运输指数环比下跌,成品油运输指数环比大幅上涨;中国集运指数小幅回落,处于历史高位水平。

图13:波罗的海干散货指数

数据来源:WIND

图14:CCFI综合指数

数据来源:WIND

图15:原油及成品油运输指数

数据来源:WIND

5、低硫燃料油与高硫燃料油走势

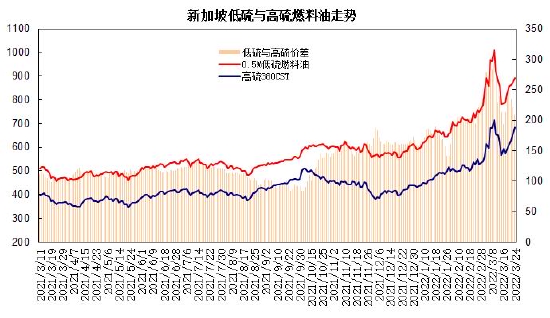

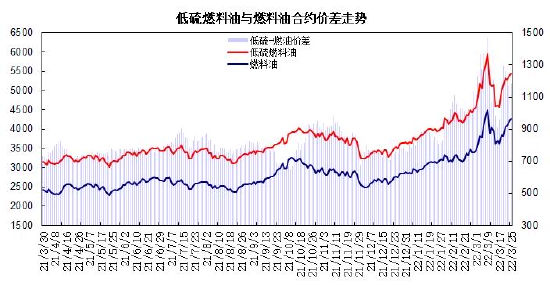

3月中上旬,燃料油市场连续大幅上涨,新加坡低硫燃料油与高硫燃料油价差逐步扩大,触及两年多高点292.23美元/吨;中下旬,燃料油市场高位宽幅震荡,高硫燃料油表现强于低硫,新加坡低硫燃料油与高硫燃料油价差高位回落,处于204美元/吨至265美元/吨区间。期货市场,低硫燃料油5月合约与燃料油5月合约收盘价价差处于纪录高位,上旬燃料油期价大幅冲高,双双创出合约新高,低硫与高硫燃料油期价价差也创出1471元/吨的纪录新高,中下旬,国际原油冲高回落带动燃油市场,燃料油期价表现强于低硫燃料油期价,两者价差呈现回落,处于900-1300元/吨的区间。

欧美对俄罗斯实施制裁,亚洲地区低硫燃料油供应偏紧,俄罗斯燃料油出口面临下降,低硫与高硫燃料油5月合约价差趋于高位回落,两者价差有望处于850-1250区间波动。

图16:新加坡低硫与高硫燃料油走势

数据来源:WIND

图17:低硫燃料油与燃料油期货合约价差走势

数据来源:上海期货交易所

三、燃料油市场行情展望

综述,俄乌冲突导致欧美制裁措施,俄罗斯供应中断风险主导短期行情演变逻辑,目前俄乌谈判陆续推动,局势缓和预期有所升温,美国计划释放石油储备,亚洲疫情反复,伊朗潜在供应增量等因素加剧油价震荡幅度,预计原油期价呈现宽幅震荡走势,高位波动幅度加剧。供需端,国内燃料油产量呈现大幅增长,前2月进口同比小幅回落,燃料油出口较快增长;新加坡地区燃料油销售量降幅扩大,新加坡燃料油库存环比回升;欧美对俄罗斯实施制裁,天然气价格高企及成品油强势支撑低硫燃料油,低硫与高硫价差冲高回落;上游原油高位宽幅震荡驱动成本端,预计燃料油期价呈现宽幅震荡走势。FU2205合约将有望处于3500-4300元/吨区间运行;LU2207合约将有望处于4200-5300元/吨区间运行。

策略方案:

|

单边操作策略

|

|

套利操作策略

|

|

|

操作品种合约

|

LU2207

|

操作品种合约

|

LU2209 FU2209

|

|

操作方向

|

做空

|

操作方向

|

买FU2209 卖LU2209

|

|

入场价区

|

5100

|

入场价区

|

1050

|

|

目标价区

|

4500

|

目标价区

|

630

|

|

止损价区

|

5300

|

止损价区

|

1190

|

瑞达期货 林静宜