一、行情回顾

图1:焦煤主力合约日K线

2月炼焦煤价格先跌后涨,上中旬下游利润不佳,对于炼焦煤采购不积极,主要以消耗原有库存为主,2月底下游补库需求逐步启动,叠加煤矿事故改变了市场原有的预期,炼焦煤价格快速企稳反弹。

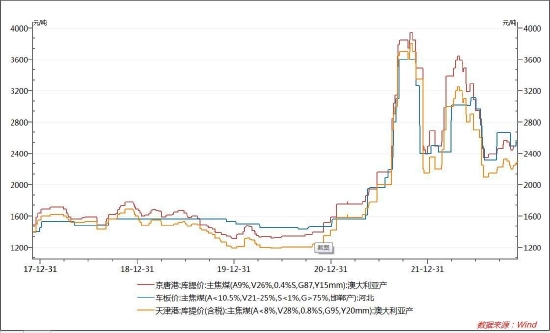

图2:主流价格 单位:元/吨

二、供应

2月份煤矿处于逐步复产的过程,炼焦煤供应逐步增加,到2月下旬已基本恢复至春节前生产水平,不过月底由于煤矿事故影响,内蒙部分区域露天矿停产,其他省份安全检查也趋严,炼焦煤供应又有了收缩的预期。

预计3月上中旬煤矿安全生产检查趋严,国内炼焦煤供应有缩减的预期,不过预计影响时间不会太长,对短期煤价形成较强的支撑,不过进口蒙煤通关车次增加明显。

图3:洗煤厂日均产量 单位:万吨

进口炼焦煤增量主要来自于蒙煤,2022年2月进口蒙古炼焦煤仅为51万吨,3月也仅有97万吨,而23年进口蒙煤通关车次同比大增,预计2023年2月进口蒙古炼焦煤可达300万吨以上,进3月预计超过350万吨,同比增量明显,进口蒙煤的增加,对山西、内蒙等地炼焦煤形成一定的竞争,对国内炼焦煤价格上涨高度形成了压制。

进口澳煤方面,市场上消息不断,关2月下旬有市场传言“周二海关通知,全国港口可通关澳煤,包括贸易商货”。据我网和各港口调研了解,除个别港口有了解尚不确定情况以外,大部分港口尚不知晓。另外与主要进口贸易商了解,部分贸易商认为即使可以进口,但目前由于澳煤价格倒挂加之后市并不明朗,预计短期进口澳煤增量有限,不过对于下游焦钢企业来说未来采购炼焦煤多了一个选择,在情绪层面还是有较大的影响。

图4:炼焦煤进口量 单位:万吨

三、需求

2月下游焦企与钢厂处于复产过程中,尤其是铁水日均产量上升比较明显。截止2月23日Mysteel统计独立焦企全样本:焦企产能利用率为72.6%,月环比增加0.9%;焦炭日均产量66.8万吨,月环比增加0.8万吨。截止2月23日Mysteel调研247家钢厂高炉开工率80.98%,环比上周增加1.44%,同比去年增加7.54%;高炉炼铁产能利用率86.97%,环比增加1.22%,同比增加9.36%;钢厂盈利率38.96%,环比增加3.03%,同比下降44.16%;日均铁水产量234.10万吨,环比增加3.29万吨,同比增加25.25万吨。

图5:焦炭产量 单位:万吨

四、库存

2023年2月底Mysteel统计炼焦煤总库存2085.91万吨,月环比下降126.92万吨,同比下降586.08万吨。2月份下游焦钢企业主要以消耗库存为主,由于焦钢企业利润一直处于盈亏平衡边缘,普遍要求降本增效,为减少资金占用与减少原料价格下跌带来的风险,企业保持低原料库存,对于原料采购保持谨慎的态度,且自2022年下半年以来,下游企业已经逐步适应低原料库存运行状态。

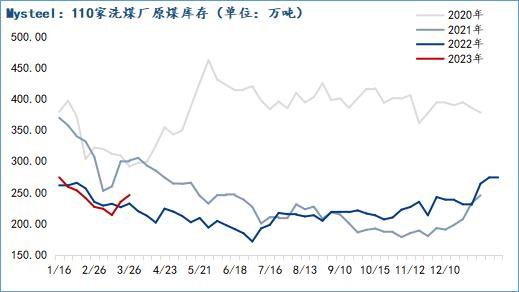

图6:洗煤厂原煤库存 单位:万吨

图7:洗煤厂精煤库存 单位:万吨

五、结论

当前炼焦煤价格快速反弹,主产区炼焦煤价格已上涨100-200元/吨,接下来的关键在于炼焦煤的上涨能否顺畅往下游传导,当前下游焦钢企业利润一般,焦炭首轮提涨迟迟不见落地,焦企可能再次陷入亏损的局面。3月上中旬国内炼焦煤供应缩减的预期对短期炼焦煤价格形成较强支撑,但炼焦煤价格上涨的空间取决于下游焦企、钢厂的利润情况,而从2022年下半年以来,下游焦钢企业已经适应了低库存,加上市场普遍对2023年炼焦煤供应预期偏宽松,企业敢于并已经习惯于维持低库存状态运行,面对上涨的炼焦煤,下游在小幅补库后可能继续保持观望状态,预计3月上中旬炼焦煤价格继续小幅上涨,下中旬震荡运行。

大越期货 单钧