一、2月期货行情回顾

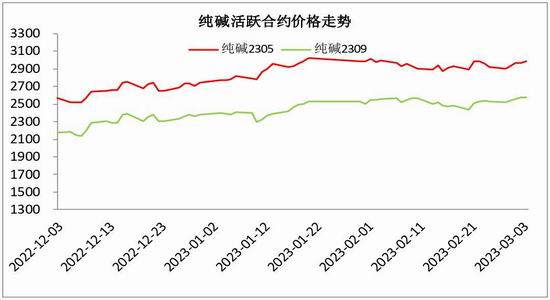

春节过后纯碱期货盘面震荡调整,主力05合约2月中旬创出近期新低2845元,区间最大跌幅7.3%。相对于同一产业链的玻璃,纯碱价格表现较为坚挺。受空头低位回补及买入套保头寸推动,纯碱主力05合约于2月末3月初企稳向上,区间震荡走势面临方向选择。

图1 纯碱活跃合约价格元/吨

资料来源:wind、方正中期研究院

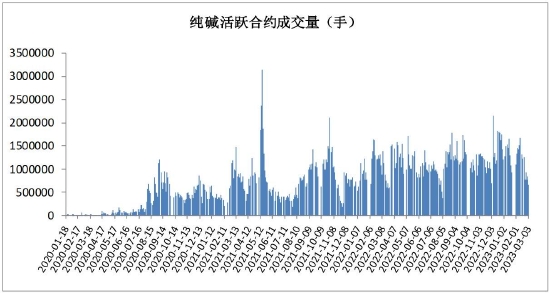

图2 纯碱活跃合约成交量

资料来源:wind、方正中期研究院

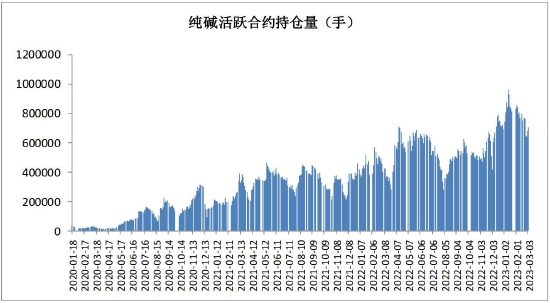

图3 纯碱活跃合约持仓量

资料来源:wind、方正中期研究院

二、2月现货行情回顾

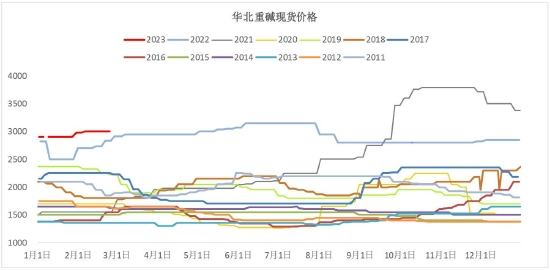

图4 华北重碱现货价格 元/吨

资料来源:wind、方正中期研究院

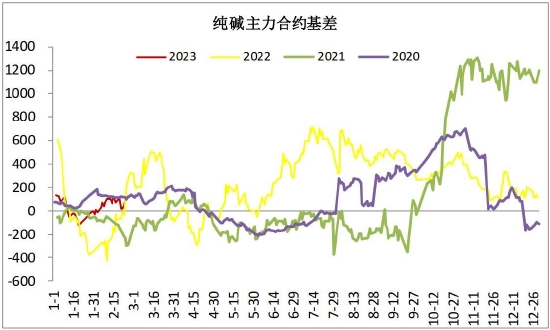

2月国内纯碱市场高位运行。纯碱厂家轻碱主流出厂价格在2650-2850元/吨,重碱主流终端价格在3050-3150元/吨。重碱基于待发订单支撑,价格持续高位运行;轻碱下游需求偏弱,在轻碱价格相对平稳的同时片碱价格持续回调凸显替代品威胁。2月末期现商轻碱非标套利操作带动轻碱显著去库使得纯碱供需偏紧态势进一步凸显,同时也是盘面下行压力的重要组成部分之一,远月合约相对承压。

图5 纯碱主力合约基差走势

资料来源:wind、方正中期研究院

三、生产供应及进出口情况分析

1、生产供应情况分析

(1)纯碱开工率处于历史高位

图6 纯碱产量相对平稳

资料来源:卓创资讯、方正中期研究院

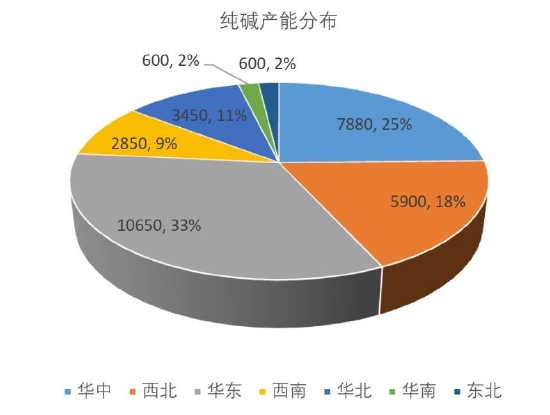

图7 纯碱在产产能地域分布(千吨,百分比)

资料来源:卓创资讯、方正中期研究院

图8 纯碱装置开工率

资料来源:卓创资讯、方正中期研究院

受旺盛需求推动,同时生产条件适宜,2月份纯碱装置保持高开工,周度产量稳定在60万吨上方。2月份纯碱厂家开工负荷率90.9%左右。期间龙山化工、金山孟州厂区停车检修,天津碱厂、湖北双环、江苏井神等装置减量检修。据统计,2023年1-2月份产量累计513.1万吨左右。

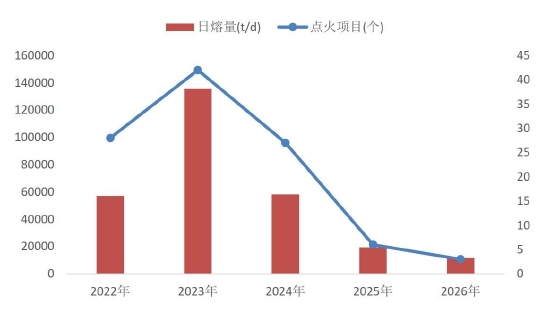

(2)重要装置投产预期变化扰动市场情绪

远兴能源产能投产预期处于波动中,从最初的2022年底一期投产变为2023年5月投产9月满负荷,再到5月试车年底达产,不同口径和信息来源数据分歧尚未落定,具体投产计划有待后续跟踪。由于其体量占比举足轻重,投产及达产时间变化均对行情产生了并将带来新的剧烈冲击。

表1 纯碱投产预期

资料来源:卓创资讯、方正中期研究院

2、进出口情况分析

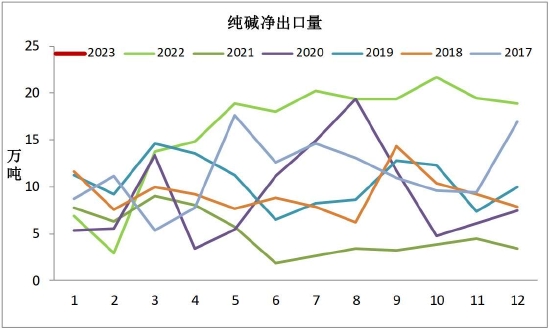

图9 纯碱月度净出口量

资料来源:卓创资讯、方正中期研究院

我国是纯碱的净出口国,2022年纯碱出口量处于历史偏高区间,2023年出口量将向历史均值水平靠拢。2023年上半年国内供需矛盾较为突出,纯碱出口量或有所下滑。市场消息显示纯碱出口确有下降,符合预期。

四、需求情况分析

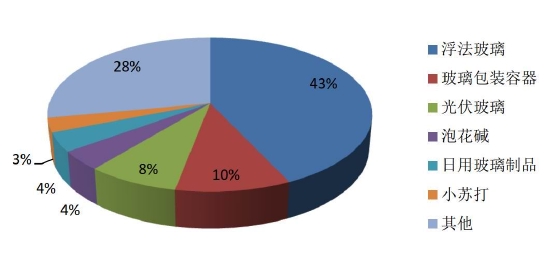

图10 纯碱下游需求分布

资料来源:卓创资讯、方正中期研究院

重碱下游需求中,浮法玻璃需求保持平稳,光伏玻璃需求有一定增量。2月份国内光伏玻璃市场整体成交情况一般,库存呈现增加趋势。供应端来看,目前光伏玻璃在产产能偏高,供应量较为充足。同时,虽部分新产线点火时间稍有延迟,但窑炉已基本具备点火条件,后期产能仍有增加空间。需求端,春节后硅料价格反弹,加之终端电站项目启动缓慢,组件厂家开工计划稍有缩减,部分消化成品库存,玻璃采购稍显谨慎。月内玻璃厂家订单跟进情况一般,库存有不同程度增加。据悉部分库存至一个月及以上,积极让利吸单。价格方面,主流报价较1月份持平,但实际成交存0.50-1.00元/平方米不等议价空间。综合来看,月内需求恢复不及预期,市场稳中偏弱运行。据卓创资讯数据统计,截至2月底,国内超白压延玻璃在产基地48个,窑炉106座,生产线415条,日熔量为81380吨/日,环比前一月(78980吨/日)增加3.04%,同比增加87.47%。

轻碱下游需求疲软,主要下游产品行情低迷,对轻碱市场支撑乏力;片碱液碱价格持续回落,对轻碱价格产生一定程度影响。

图11 光伏玻璃听证会及公告规划产能

资料来源:中国建材报、中国玻璃报道、方正中期研究院

五、库存情况分析

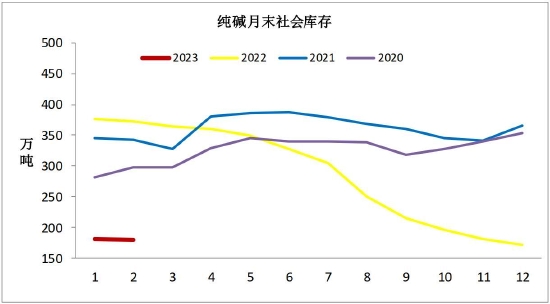

图12 纯碱社会库存

资料来源:卓创资讯、方正中期研究院

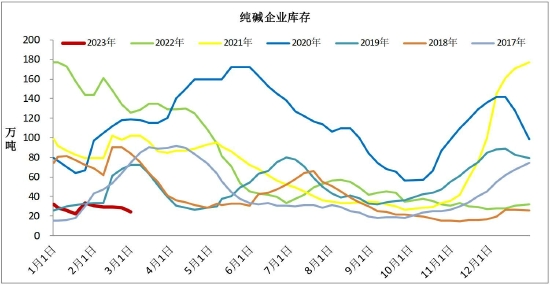

纯碱厂家订单充足,尽管轻碱库存于春节期间小幅增加,但整体库存仍处于水平低位。2月末轻碱库存去化使得纯碱供不应求的态势进一步凸显出来。

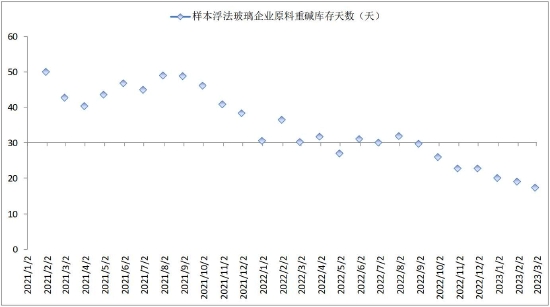

浮法玻璃生产企业处于深度亏损状态,对利润高价格高的纯碱原料有抵触心理,玻璃生产企业纯碱原料库存显著偏离历史合理区间;纯碱对于玻璃生产是不可或缺的,安全线下方玻璃企业对纯碱原料集中补库时,将对行情有显著的影响。

图13 浮纯碱生产企业库存

资料来源:卓创资讯、方正中期研究院

图14 浮法玻璃企业纯碱库存天数

资料来源:卓创资讯、方正中期研究院

六、供需平衡表预测及解析

表2 纯碱供需平衡表及预测值 单位/千吨

资料来源:卓创资讯,方正中期研究院

春季是纯碱装置的开工高峰,夏季检修季纯碱供应端将有显著减量。需求端浮法玻璃预期稳定,光伏玻璃投产稳步攀升;行业库存深度去化,轻碱需求有望在3月释放。当前轻重碱出厂价差扩大到200元以上,后期轻碱需求恢复将带动产业链进一步去库。下半年供需及库存情况需密切关注新产能落地达产情况。

七、期现或跨期跨市套利机会展望

纯碱整体供需形势逐步偏紧,轻碱需求阶段性偏弱及远期投产预期压制盘面,为买入套保提供了难得的机遇。建议光伏玻璃、浮法玻璃等纯碱下游企业把握05合约低位买入套保机会。

八、总结全文和操作建议

整体看产业链持续去库后在轻碱需求的淡季维持紧平衡状态。重碱需求刚性增加而重质化率提升至行业瓶颈的60%左右,紧平衡态势延续。轻碱需求淡季特征显著,轻重价差触及历史偏高水平。

2023年纯碱整体供需两旺,而上半年开工率已然高位运行,供给增量有限;轻碱下游需求逐步恢复,补库需求有望在3月份释放,纯碱紧平衡的状况或进一步加剧。

纯碱整体供需形势逐步偏紧,远期投产预期及宏观悲观预期压制盘面,为买入套保提供了难得的机遇。纯碱期货盘面贴水现货300元以上,建议光伏玻璃、浮法玻璃等纯碱下游企业把握低位买入套期保值机会。

风险提示:宏观风险;预期变化;替代品走势等。

方正中期期货 魏朝明