1、主要能源情况概览 – 原油

1. 产量:目前原油+凝析油产量共为1110万桶/天,其中一半用于出口(450kbd-550kbd),一半用于本国炼厂(油品出口量也较大)。

2. 库存:路上石油储备(炼厂、港口等终端)约有5亿桶,另有管道及铁路的在途原油。

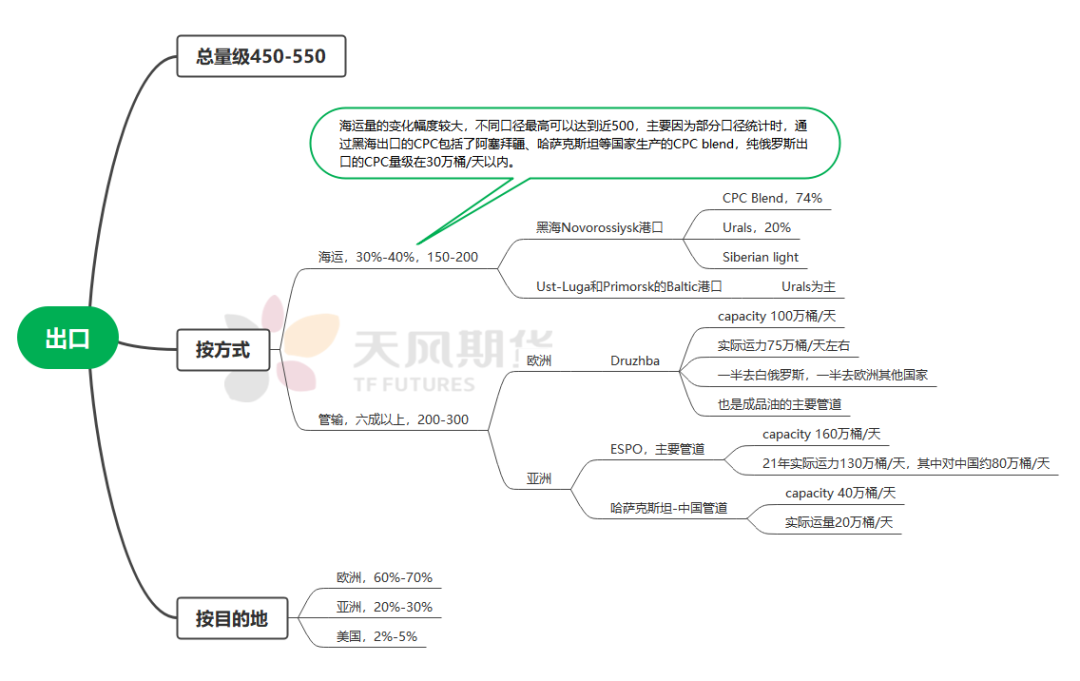

3. 出口情况:欧洲是最大的出口地区,其次是亚洲,另外有少量会运往美洲。

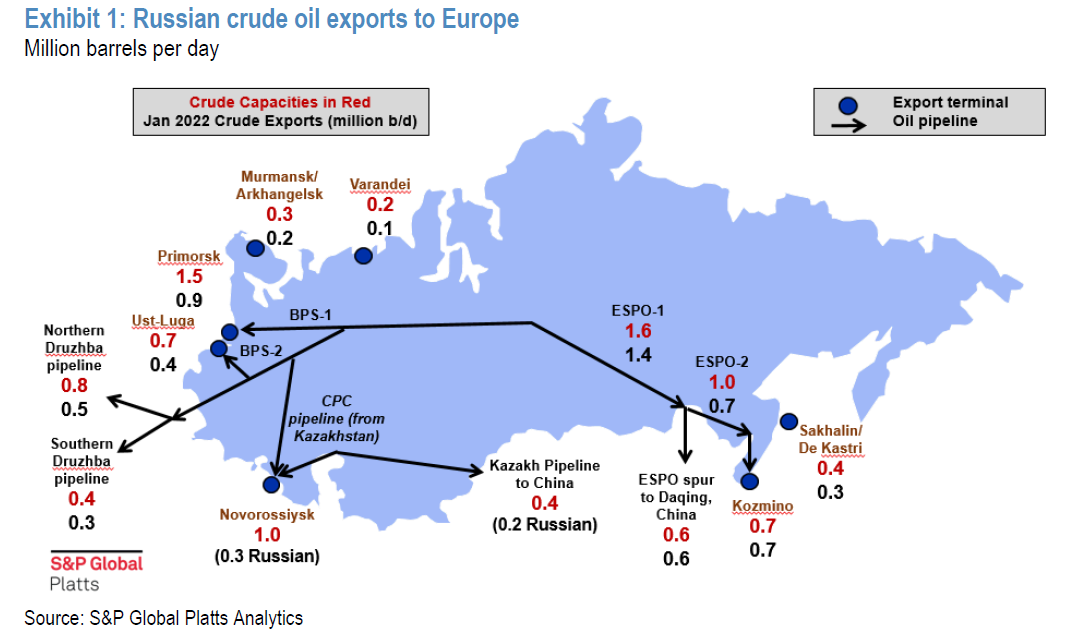

数据来源:Platts

运输方式主要通过管输和海运,其中管输占到六成以上。

Druzhba是运往欧洲最重要的管道,运力为100万桶/天;ESPO是运往亚洲最重要的管道,运力为160万桶/天。

海运主要通过黑海的Novorossiysk港口以及Ust-Luga和Primorsk的Baltic港口,不同口径海运出口量的量级相差较大,主要因为部分口径会把阿塞拜疆、哈萨克斯坦等国通过黑海港口出口的CPC Blend一同计入俄罗斯出口量中。

数据来源:天风期货研究所

4. 评估:俄乌战争升级后,欧美等西方国家纷纷加码制裁,紧张局势下俄罗斯的原油出口最有可能被切断的是黑海港口的海运,其出口约为160万桶/天(其中包含部分阿塞拜疆等国的CPC油种),以及Druzhba管道,其主要运往欧洲(21年实际运力在50万桶/天左右),这两块影响的总出口量大约在200万桶/天以上。

而其它的运输方向,比如从ESPO到亚洲,尤其是到中国的线路来看,只要支付方式的问题不受大的影响,短期制裁担忧影响减弱后,深度贴水的俄罗斯油种仍会是不错的经济性选择。考虑到当前ESPO还有30万桶/天的提负空间,以及哈萨克斯坦-中国管道还有20万桶/天的提负空间,往亚洲的分流量级可能还有50万桶/天的增量。

另外需要注意若出口制裁执行的比较迅速彻底,俄罗斯的上游生产未及时关停,陆上和浮仓库存有快速累积的风险。

2、主要能源情况概览 – 油品

前面提到俄罗斯有一半的产量都用于本国的炼厂加工,再通过成品油的方式出口。俄罗斯的油品出口中,柴油占比居首,石脑油次之。

1. 柴油:欧洲对俄罗斯柴油的进口依赖度达到60%以上,月均进口量在3000吨左右。

数据来源:Reuters

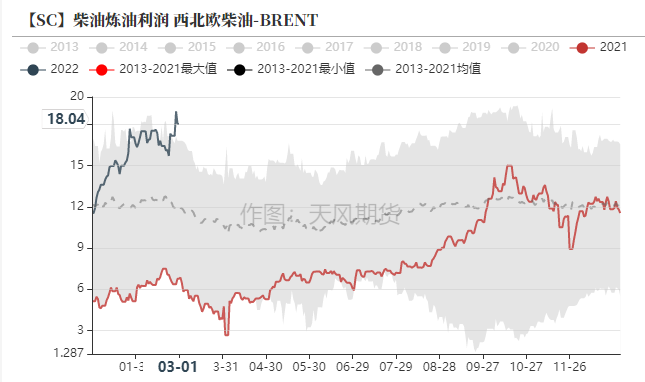

欧洲对俄的制裁加码后,油品市场担忧柴油的供应问题,柴油裂解一直维持在高位,不断刷新历史峰值。

数据来源:天风期货研究所

欧洲的柴油供应替代来源需要寻求东向套利的支持。在中国继续限制油品出口政策的情况下,中东、印度等国家地区对欧洲的出口量可能会增加;同样地,足够的价差也会给到来自美国等地区的套利机会。

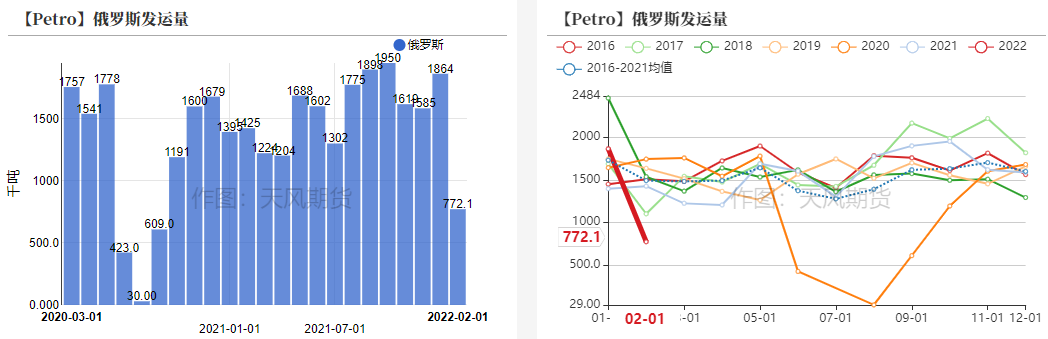

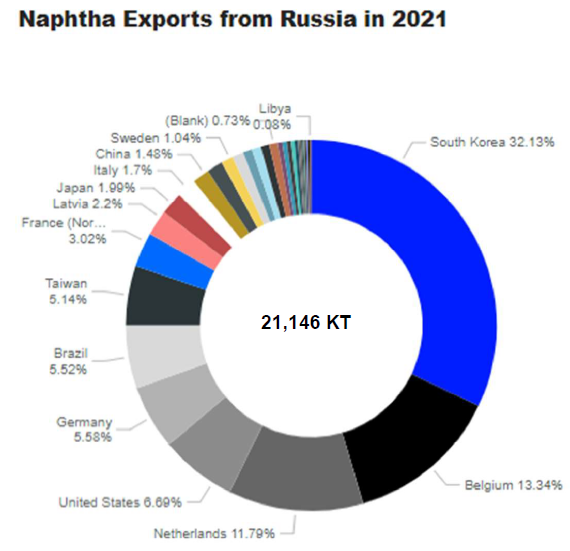

2. 石脑油:俄罗斯月均发运石脑油约160万吨,约1/3流向韩国,约1/2流向欧洲,其中比利时和荷兰是最大的两个去向国;油种来看以全馏分和重质石脑油居多。

数据来源:天风期货研究所

数据来源:Reuters

韩国以及欧洲国家加大对俄罗斯的制裁后,原本从俄罗斯进口的量需要会寻求别的渠道替代,比如加大从中东的进口或者EW给出足够空间去吸引来自美国的轻石脑油。

亚洲寻求偏轻石脑油,多用于化工需求,因此实际上俄罗斯偏重质的石脑油缺口对亚洲的平衡影响相对有限;而欧洲寻求偏重石脑油,多用于重整装置以及汽油调油需求,尤其是比利时和荷兰对俄罗斯石脑油的依赖度都接近50%,这部分的缺口可能需要从其他途径来补。

3、主要能源情况概览 – 天然气

1. 基本情况:产量640bcm,本国消费量410bcm,出口量238bcm,其中管道出口量约200bcm,LNG出口量40bcm。

2. 对欧出口:主要管输(80%以上,168bcm)和LNG船运(17.2bcm)。

3. 三条主要线路:

- 联盟线。运力28bcm,途径乌克兰至斯洛伐克。乌克兰会收“过境费”,这笔费用大概占乌克兰GDP的4%左右。

- 亚马尔。运力30bcm,途径白俄罗斯至波兰。

- 北溪1。运力55bcm,直通德国。北溪2,运力55bcm,与北溪1并行。

数据来源:百度图片

4.评估:现在三条主要线路中,亚马尔基本没有流量,联盟线运力只开了1/3,只有北溪1基本开到了八成以上,整体俄罗斯对欧洲的供气量较往年有所下降。

而今年欧洲在低库存且俄气量减少的情况下能够安全过冬的主要原因是:1. TTF的高溢价吸引了大量来自美国的LNG船货以及原定运往亚洲的船货;2. 欧洲风力发电量有所回升缓解了部分发电压力;3. 取暖日比预期稍短。

目前欧洲决定制裁北溪2号,22年北溪2号带来的供应补充预期再一次破灭。那么对于欧洲的补库需求来说,TTF对JKM的升水可能是长期的事情,欧洲需要靠进口更多的LNG来补充俄气减少带来的缺口。

4、小结

随着俄乌局势从此前的“新闻战”不断升级至当前的战火冲突,地缘政治对原油市场的影响已经从单纯的地缘风险溢价升级成对供需基本面造成了实质影响。现在市场谈及原油的基本面,无法再将其与地缘分开讨论。

这里的逻辑传导路径为:欧美不断地加码制裁措施,对于现货的采购来说,俄油可能随时面临供应中断的风险,担忧被制裁牵连、支付成本的增加可能等都使得贸易商的谨慎心态为先,短期对俄油的采买积极性大幅受挫,而多转向其他油种的采购。

因此整体来看,俄油的供应可能中断的问题,拉大了原油的区域间价差,反映到基本面上的指标都保持强势;往下游来看,同样是可能的供应中断问题,导致油品裂解高居不下,对炼厂开工形成正向支撑。

但同时,俄罗斯油种给出深度贴水后,经济性大幅提升。伊朗被制裁期间仍保持一定量的非官方出口或作为一个参考途径,在制裁落地后、市场恐慌情绪缓和后,从贸易商的角度来说,经济性的诱惑可能会对冲掉部分制裁风险,例如目前仍看到印度方面在持续购买俄罗斯的乌拉尔油种,那么制裁对于俄罗斯油出口的实际影响或小于当前的悲观预期。

其他的能源供应来看,油品的供应,尤其是对欧洲的柴油供应可能是较大的问题;天然气方面,目前比较明确的是德国暂停了对北溪2的审批,22年投产预期破灭后,欧洲补库存的方式主要还是通过TTF给出足够价差后吸引LNG船货,以及尽量减少对天然气的发电需求依赖度,如法国决定重启核电站等。