一、近期双硅价格走势分析

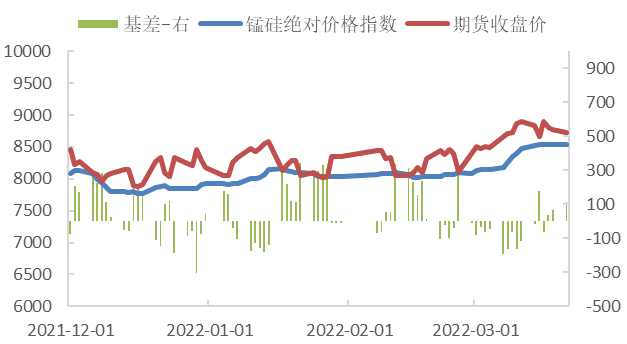

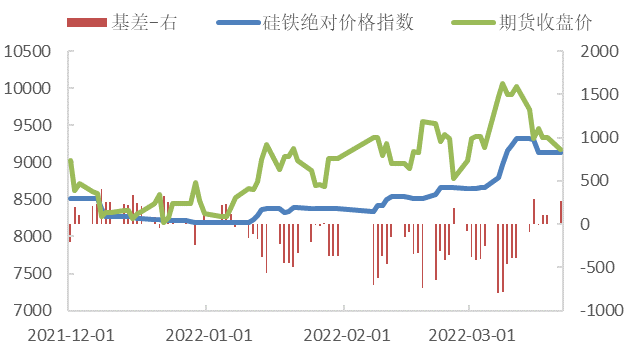

3月双硅价格中枢有所抬升:锰硅北方主流出厂价格由月初的8100元/吨一线逐渐上抬至8500元/吨一线;72硅铁的价格由3月初的8650元/吨左右上涨至9300元/吨一线后,小幅松动至9100元/吨左右。

今年能耗双控政策力度同比偏弱,双硅产量逐渐升至高位。但随着下游钢厂限产期的结束、钢材产量稳步回升,对双硅的需求逐渐回暖。同时在俄乌局势影响下,海外合金订单流向国内,双硅出口增量明显,对市价形成支撑。

因此,3月双硅市场呈现供需两旺的态势。虽然锰硅市场库存压力较大,但在锰矿价格涨幅明显、焦炭价格走势偏强的情况下,厂家成本趋于抬升、挺价情绪逐渐转强;硅铁市场则因厂家库存暂无压力、而来自出口市场的提振明显,市价也呈现偏强走势。

图1:锰硅期现价格走势(元/吨)

资料来源:Mysteel,Wind,申万期货研究所

图2:硅铁期现价格走势(元/吨)

资料来源:Mysteel,Wind,申万期货研究所

二、双硅基本面行情解析

1、锰矿让价程度有限,焦炭价格难下高位,锰硅成本支撑较强。

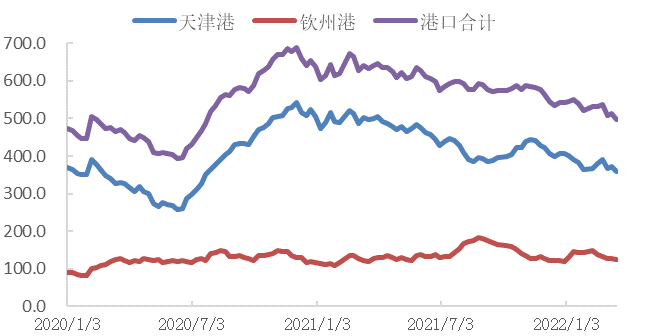

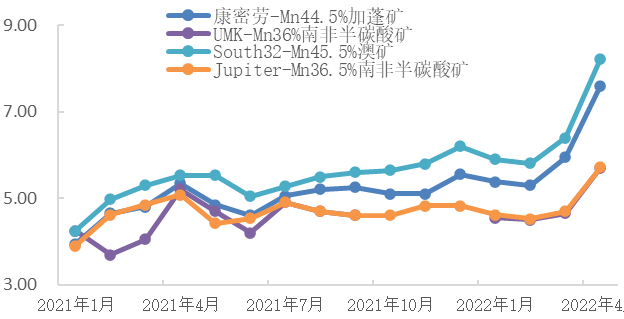

今年控耗政策力度减弱,锰硅产量水平逐渐回升,合金厂家对锰矿的需求有所增加,锰矿的高位港口库存进一步消耗,对矿价的压制作用减轻。同时,3月海外矿山报价上调,4月外盘报价进一步拉涨,下游需求好转叠加远期到港成本的抬升,使得近期港口矿价涨幅明显。3月中旬,高品矿价格较2月底进一步上涨12元/吨度左右,半碳酸矿上涨6元/吨度左右。而进入3月下旬,随着矿价涨至高位,合金厂采购积极性降低而贸易商的出货情绪增加,矿价较月内高位出现了小幅松动,但整体上仍处于高位水平。

对于后市,我们认为在终端需求向好的提振下,锰硅产量或仍有望维持高位,锰矿的下游需求仍将有较好表现,而因港口库存压力减轻、同时到港成本不断上移,贸易商的让价空间或较为有限,锰矿价格仍有望维持高位、对锰硅价格形成支撑。

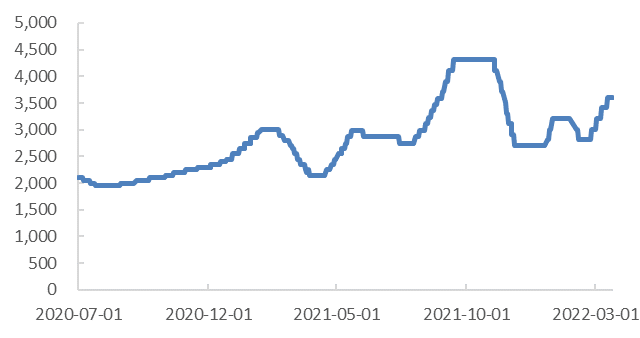

图3:锰矿港口库存(万吨)

资料来源:Mysteel,申万期货研究所

图4:锰矿海外矿山报盘(美元/吨度)

资料来源:Mysteel,申万期货研究所

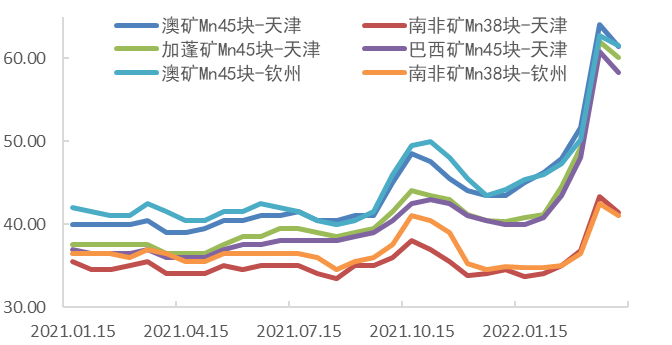

图5:锰矿港口报价(元/吨度)

资料来源:Mysteel,申万期货研究所

焦炭方面:3月焦炭价格第四轮调涨落地,目前处于3610元/吨左右的高位水平,锰硅生产成本随之逐渐抬升。后市黑色产业链的终端需求有望回暖,钢材产量或将进一步回升;而目前焦炭市场供应偏紧,供弱需强的市场格局下、后市焦炭价格仍有望维持在相对高位,支撑锰硅价格。

图6:焦炭价格走势(元/吨)

资料来源:Wind,申万期货研究所

2、双硅供应水平升至高位,进一步增产空间有限。

今年在经济“稳增长”的背景下,能耗双控政策较去年有所放松,加之前期厂家利润情况尚可、开工率逐渐上行,双硅产量水平升至高位。然而按当前的原料价格测算,北方锰硅的生产成本高达8800元/吨附近,南方成本已超过9000元/吨一线,参考当前的8500元/吨左右的出厂价格,厂家利润倒挂,后市进一步增产的驱动不足;随着高价原料逐渐进入到厂家的生产成本,后市不排除在利润不佳的情况下、部分厂家避峰停减产,使得锰硅的产量水平高位回落。

硅铁方面,由于厂家利润情况较为可观,生产积极性较高,后市产量水平仍有望维持高位;但由于目前多数厂家已处于满产状态,去年日产水平的最高值在18404万吨,当前硅铁的日均产量已接近18000万吨,后市产量进一步增长的空间或较为有限。

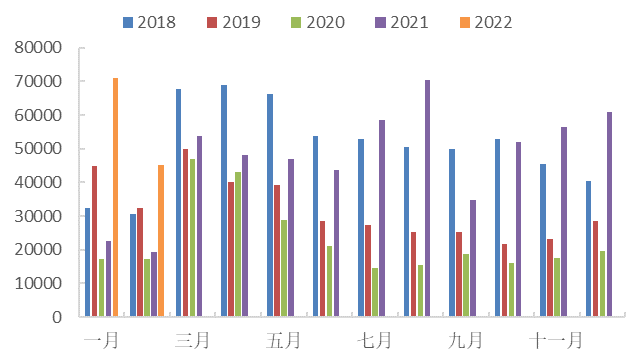

图7:锰硅日产水平周度统计(吨)

资料来源:Mysteel,申万期货研究所

图8:硅铁日产水平周度统计(吨)

资料来源:Mysteel,申万期货研究所

3、限产期结束下游需求逐渐回暖。

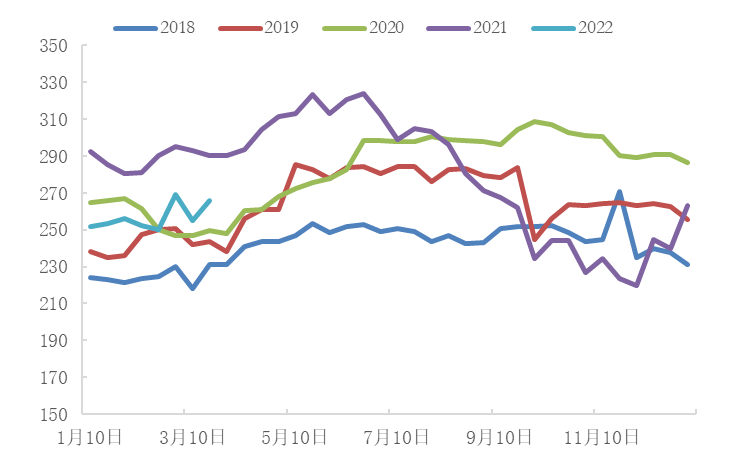

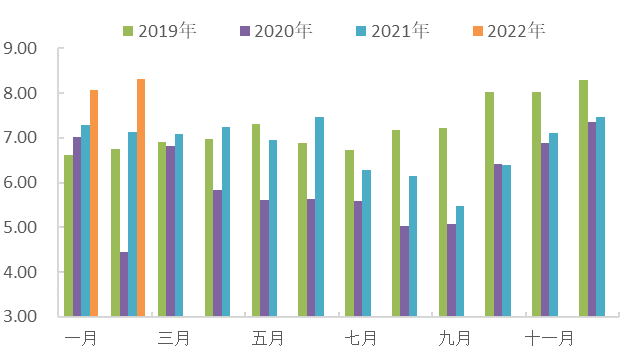

1-2月,受压减产量政策影响,粗钢产量水平增幅受限,1-2月粗钢产量15795.8万吨,同比下降9.73%。进入3月,随着限产期进入尾声,钢材产量稳步回升,虽然目前粗钢的日均产量水平仍低于去年同期、但已超过2020年的同期水平。

从3月钢招情况来看,河钢锰硅采购量23000吨,较上一轮月均采购量增加9700吨;硅铁采购量1798吨,较上一轮月均采购量增加100吨。当前螺纹钢高炉利润在300元/吨附近,在经济稳增长的背景下、后市黑色产业链的终端需求存回暖预期,在利润水平尚可、且需求表现可期的情况下,粗钢产量仍有望保持增长,钢厂对锰硅和硅铁的需求或仍将有较好的表现。

图9:粗钢日产水平旬度统计(万吨)

资料来源:中钢协,申万期货研究所

4、出口存增长预期,镁产量高位支撑硅铁价格。

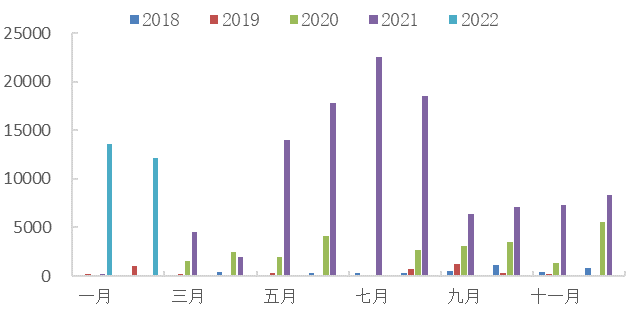

目前海外钢铁行业仍处疫情之后的复苏阶段,粗钢产量逐渐恢复,海外合金需求增长、价格走高,我国出口优势增加,锰硅、硅铁出口量同比大幅增长。1-2月锰硅出口25717吨,去年同期出口量不足200吨;硅铁出口11.61万吨,同比增幅达到176%。

3月俄乌冲突持续,由于俄罗斯和乌克兰均为世界上主要的铁合金供应国,受地缘政治因素影响海外合金订单流向国内、提振双硅出口市场,贸易商的出口热情高涨。对于后市,我们认为在俄乌冲突持续的背景下,双硅出口仍存增长预期,对市价形成支撑。

图10:锰硅出口量(吨)

资料来源:中国海关总署,申万期货研究所

图11:硅铁出口量(吨)

资料来源:中国海关总署,申万期货研究所

近期金属镁市场表现稳中向好,随着国内需求的稳步增长以及出口市场的持续发力,镁锭产量再创新高。1-2月镁锭产量16.4万吨,同比增长13.69%。在不断回升的下游需求提振下,后市镁锭产量水平仍有望维持高位,对硅铁的需求情况较为可期。

图12:镁锭月产量(万吨)

资料来源:上海有色网,申万期货研究所

三、投资逻辑与交易策略

锰硅方面:港口锰矿价格跌幅有限、后市或仍将维持在较高水平,同时焦炭价格或将维持高位,锰硅的成本力度较强。

供应方面,近期厂家利润情况并不理想,进一步增产的动力有所减弱;后市不排除在利润不佳的情况下、部分厂家避峰停减产。

需求方面,经济稳增长的背景下、终端需求存回暖预期,同时当前钢厂利润情况尚可,后市粗钢产量仍有望保持增长,对原料的需求或仍有较好表现。虽然目前厂家及交割库库存均处高位,但在钢厂需求表现向好、同时出口有望增加的情况下,市场供需关系或将逐渐改善,成本支撑下锰硅价格下方空间或较为有限。

硅铁方面,近期厂家的利润情况较为可观,硅铁开工率逐渐升至高位;但由于目前多数产区已接近满产状态,硅铁产量进一步增加的空间受限。限产期结束后钢材产量逐渐回升,对原料的需求情况较好;加之地缘政治因素的影响下、海外订单涌入国内,硅铁出口有望增长。由于厂家及交割库的库存压力并不明显,后市在需求端持续向好的提振下,硅铁价格的下方支撑力度较强。

风险点:

1、钢厂利润水平回落,钢厂增产程度不及预期,对双硅下游需求增量有限。

2、俄乌局势缓解,双硅出口订单下降,对市价的支撑力度减弱。

3、焦炭价格大幅走低,锰硅南方产区利润恢复、开工上行,市场供应压力进一步增加。