对于甲醇而言,有机硅、BDO作为新兴需求,分别占全国甲醇需求4.2%、2.3%附近。2022年上半年有机硅、BDO产业大投产,对甲醇需求明显提振;以新疆地区为例,作为有机硅、BDO这些新增下游的主要投产地,它们大投产对新疆甲醇供需影响较大,改变了疆内疆外的甲醇流向,往年疆内甲醇是供大于求的格局,但自从去年下半年起,本应出疆的甲醇逐渐停止出疆,甚至后期需要疆外流入甲醇,通过新疆走访调研交流下来,发现疆内疆外甲醇流向改变的主要原因来自于下游的投产;本文通过梳理有机硅与BDO的基本面,研究它们未来对甲醇的影响。

一、 有机硅对甲醇需求影响

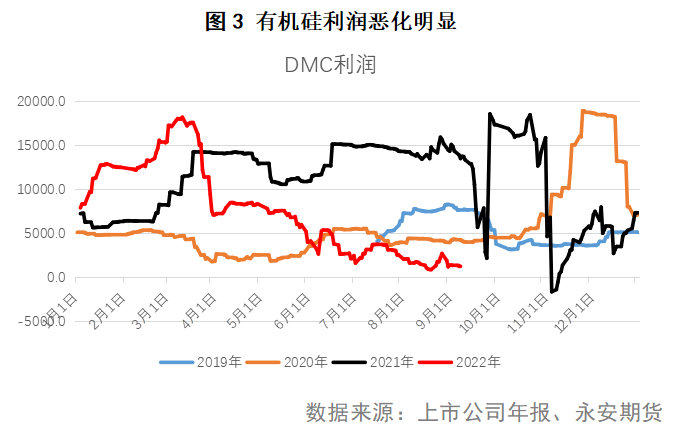

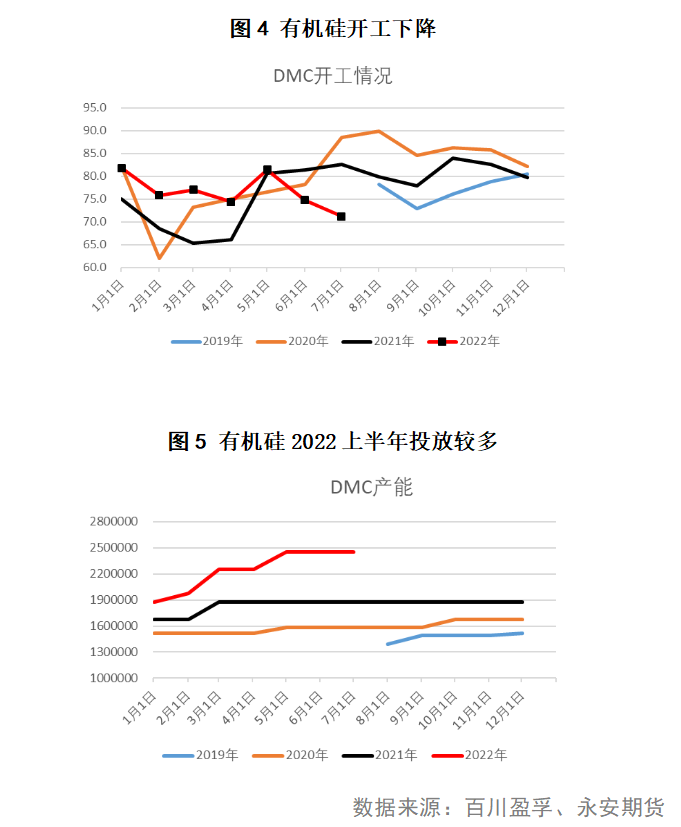

22年上半年有机硅投产集中,拉动4月前甲醇内地需求,目前受下游疲弱影响,价格大幅下跌,目前位于成本线附近,开工也受需求影响,下降至低位,后期投产的装置较少,有机硅未来主要通过现存产能开工的变化,从而影响甲醇的需求,后期需更关注有机硅利润情况。

1、有机硅简介

有机硅单体是制备硅油、硅橡胶、硅树脂以及硅烷偶联剂的原料,有机硅单体主要有:甲基氯硅烷(简称甲基单体)、苯基氯硅烷(简称苯基单体)、甲基乙烯基氯硅烷、 氟硅单体等。其中甲基氯硅烷最重要,其用量占整个单体总量的90%以上,其次是苯基氯硅烷。

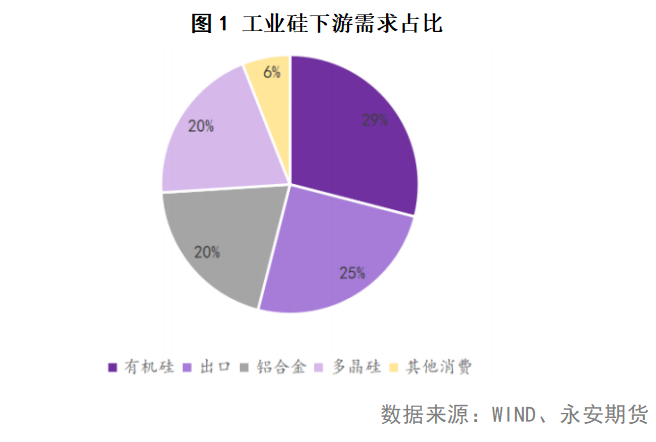

据统计,中国境内有机硅甲基单体企业共13家(含外资企业),其中6家企业正在扩建、技改,涉及产能近140万吨/年。根据前瞻产业研究院统计,中国境内至少还有15家 企业拟扩建、新建(指新进入者)有机硅甲基单体装置,其中拟扩建产能近300万吨,预计“十四五”末,中国境内有机硅甲基单体产能将超过600万吨/年,约占全球有机硅甲基单体产能的70%以上。作为工业硅的主要下游,有机硅占工业硅需求的29%,有机硅行业产能投入及出清将对工业硅产生较大的影响。

2、甲醇在有机硅成本中占比小,有机硅利润好时能支撑甲醇涨价

从工艺路线上来观察,有机硅由甲醇、工业硅及氯化氢来制备;通过查找有机硅上市公司报告,发现DMC(有机硅中间体)单体的甲醇平均单耗为1.56吨。成本公式为:0.5*工业硅价格+甲醇价格*1.56+4000,4000为杂费包括折旧、电费等费用,各厂存在差别,按照平均4000来计算。

通过成本公式计算出有机硅利润,我们发现工业硅占成本比重较大,按照目前原料及产品价格,有机硅价格按2万元去计算,甲醇占成本20%左右,工业硅占成本65%左右,这还是工业硅及有机硅价格从年初大幅下跌后的结果,若按照年初有机硅3万元以上的价格去计算,甲醇在有机硅的成本里占比低于13%,对于有机硅的利润影响较低,故若后期有机硅需求转好,有机硅对于甲醇的拉动能力较强,类似鲁北mtbe,在甲醇上行行情中起到推动作用。

3、上半年大投产后,未来产能扩张放缓,后期对甲醇的影响以存量开工为主

有机硅中间体的价格去年从年初涨到10月,从2万元涨到了5万元,价格翻了两倍(工业硅、甲醇等原料同时暴涨);自从2021年年度开始,有机硅的投产逐渐落地,直至目前总产能为245万吨,折合甲醇需求约为330万吨每年,今年上半年新增产能57.5万吨,产能增长接近30%;而随着新产能的投放及需求走弱,价格逐渐平稳,超额利润也逐渐丧失,目前贴近成本运行,开工也下降较明显。

后期有机硅投产较少,未来几年内主要剩合盛硅业新疆鄯善三期20万吨、浙江中天7.5万吨、三友化工10万吨、兴发集团20万吨、蓝星星火10万吨接近70万吨逐渐释放,投产速度将低于上半年,后期有机硅的需求提升主要依赖开工的提升。

二、 BDO对甲醇需求的影响

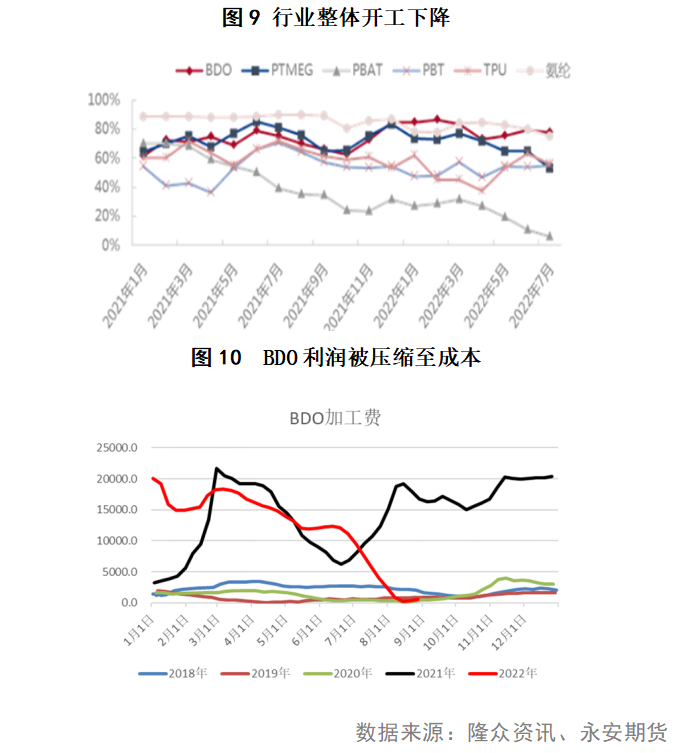

BDO产能主要集中在西北区域,特别是新疆地区,有较便宜的煤炭资源,前期BDO下游PBAT在限塑令的推动下发展迅速,但是今年以来随着下游氨纶行业走弱及限塑令推行的不及预期,BDO利润被大幅压缩,开工下降明显,对于甲醇价格的容忍度变差;后期看来BDO仍有较多投产计划,但是低利润下,能否如期落地存在疑问。

1、BDO简介

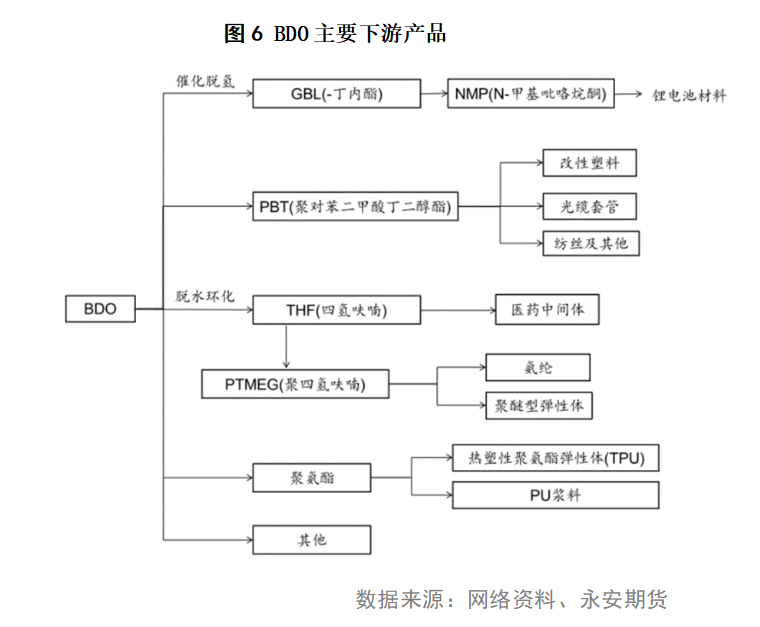

BDO学名 1,4-丁二醇,是一种无色粘稠油状液体,能与水混溶,溶于甲醇、乙醇、丙酮。有吸湿性,微苦,是重要的有机和精细化工原料。BDO被广泛应用于医药、化工、纺织、 造纸、汽车和日用化工等领域,由 BDO 可以生产四氢呋喃(THF) 、聚对苯二甲酸丁二醇酯(PBT) 、γ- 丁内脂(GBL) 和聚氨酯树脂(PU Resin) 、涂料和增塑剂等,以及作为溶剂和电镀行业的增亮剂等。前几年,在国家限塑政策推动下,BDO 作为可降解材料重要原料,市场需求有望持续增长,迎来新的发展机遇。

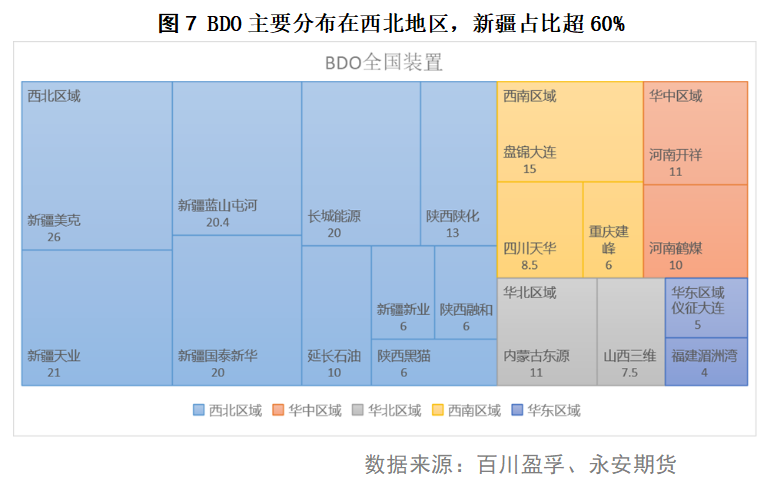

目前BDO的产能为225.4万吨,折算甲醇需求约为180.32万吨,按区域来看,主要分布在西北地区,特别是新疆区域,占比超过60%,故BDO对于新疆甲醇影响较大;未来仍有几套大装置投产(总计约500万的装置)。

2、受制于下游需求走弱,BDO利润压缩至成本附近

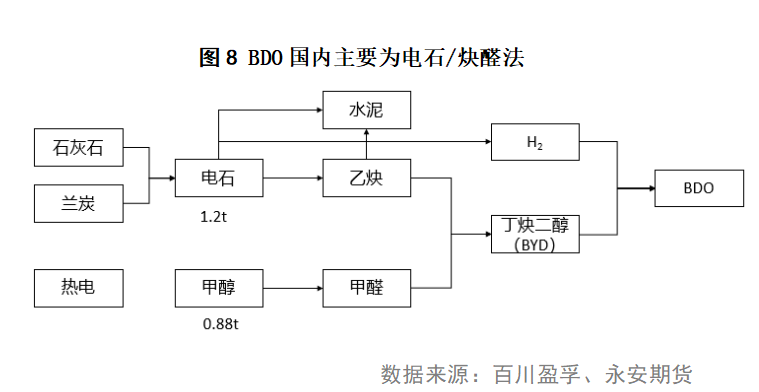

BDO的工艺路线有多种,包括电石/炔醛法、天然气/炔醛法、正丁烷/顺酐法等工艺路线;电石/炔醛法为国内主要生产工艺,占比(80%-90%),高污染、高能耗;单吨BDO消耗甲醇约0.88吨,电石1.2吨;目前价格大幅下跌后,甲醇占成本20%左右,前期高价下,甲醇占成本不到15%,整体BDO行业对于甲醇价格的容忍度也较高。

但今年以来,随着疫情发酵,下游需求逐渐走弱,BDO的主要下游氨纶开工下降明显,新增需求可降解塑料方面的PBAT,受制于限塑令推进的不及预期,整体投产推迟,现有开工也大幅下滑至0附近;需求端的走弱导致BDO的价格利润急速下跌。预计氨纶等需求仍需较长时间来恢复,后期BDO行业也将处于拼成本的状态。预计在淘汰一部分产能之后,BDO的利润才会再度恢复。对于甲醇而言,BDO高利润的消失将使得生产企业对甲醇价格开始敏感,短期内甲醇价格支撑边际转弱,后期需关注其下游需求何时回升。

3、BDO后续投产仍较多,但当前低利润背景下,实际落地时间有待观察

BDO至年底仍有新疆美克、内蒙东景、内蒙华恒等约90万吨的投产计划,但目前利润极差的状态下,投产预期放缓;再往远期观察,后续还有君正和恒力的大装置,但是是否落地应该取决于后期限塑令的推进情况和下游氨纶行业的恢复。

三、 总结

有机硅、BDO都受下游疲弱拖累,利润接近亏损,开工下降明显,对甲醇需求减弱,相对前期高利润状态下而言,低利润下对于高价甲醇的接受度降低;投产方面,相对2022年上半年的集中投产,后期有机硅投产计划减少,对于甲醇需求的提升主要依赖于利润回升后的开工提升;BDO后期仍有较大投产计划,但是否能够如期落地,仍需限塑令的大力推行及氨纶行业的复苏。短期看来,随着利润的急速压缩,这两个新兴需求对于甲醇价格的支撑走弱,后期若下游转好,利润回升,则可成为带动甲醇上行的动力。