上周(9.12-9.16,下同)油脂呈现反弹回落走势。USDA利好报告一度引发价格反弹,但在偏差的市场氛围中,油脂随后再度震荡回落。美国8月8.2%的CPI再度超出预期,如此通胀韧性下美联储的强鹰被市场广泛预期,这令市场风险偏好延续低迷。美豆在USDA9月超预期利好的报告后阶段性出尽利好,而棕榈油表现则持续承压于马棕累库趋势及印尼高库存压力。整体来看,短期油脂市场面临的宏观及基本面氛围不佳,预计仍将维持弱势运行。

1、USDA9月报告后,美豆阶段性出尽利好

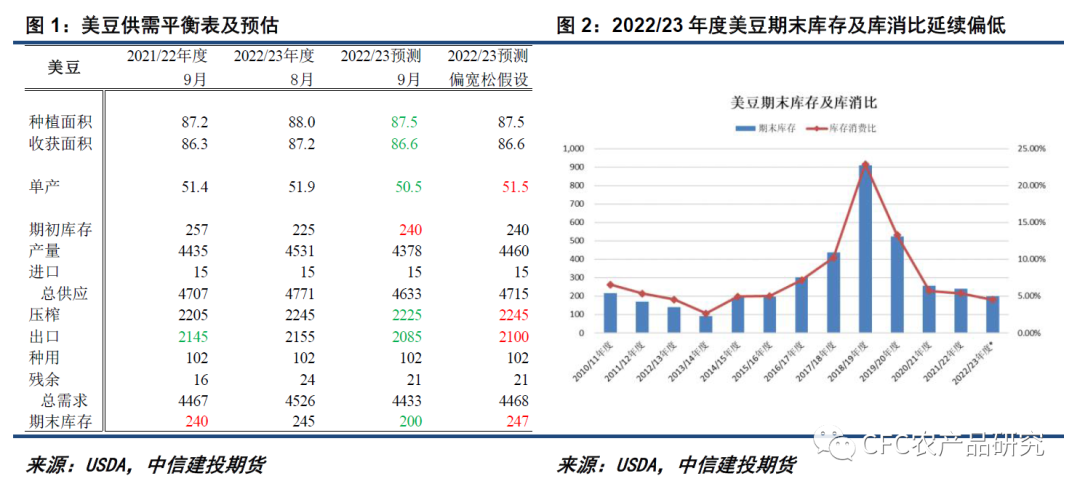

上周一的USDA9月报告大幅超出市场预期,带来报告后美盘及节后国内油脂油料市场的跳涨。其中,美豆新作50.5的单产预估显著低于8月的51.9及市场平均预估的51.5,此外,种植面积预估不增反降,从8月预估的8800万英亩调降至8750万英亩,亦低于市场预估的8850万英亩。新作美豆种植面积及单产预估的双双不及预期带来产量预估的显著下调,即便USDA调降22/23年度的新作需求并上调旧作结转库存,也没有避免新作结转库存向2亿蒲式耳的滑落,这奠定的是美豆中性偏紧的供应格局,也有望支撑南美新作上市前美盘的偏强表现。

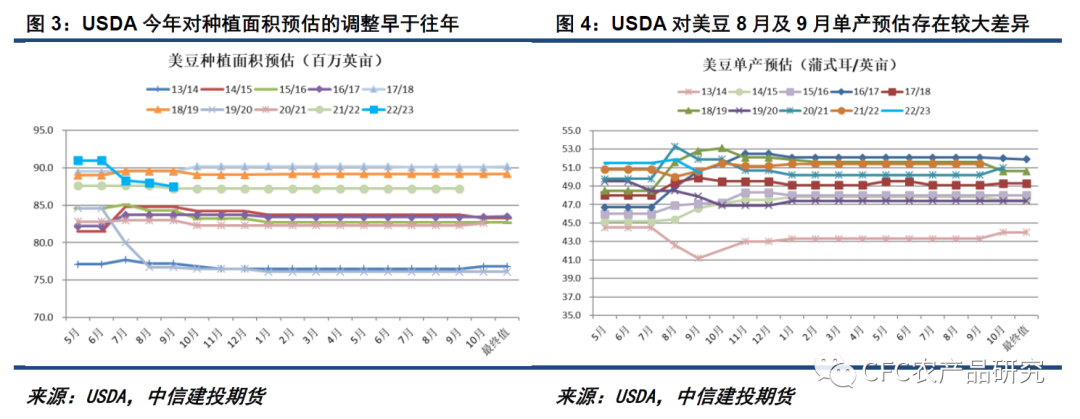

虽然市场对于USDA此份报告存在较多质疑,仍不容否认的是,USDA的此番调整并非没有依据。USDA对大豆种植面积预估的调降基于今年偏快的农户注册面积申报,这也是它今年提前在9月调整种植面积的原因——数据足够完整,而这也是为何市场依据正常申报进度作出的预估偏高的原因。此外,USDA 对美豆8月及9月单产的预估方式完全不同,8月预估基于农户调研及卫星遥感,而9月预估则基于实地调研,预估方式的截然不同导致这两个月的单产预估呈现较大差异,但也具有一定合理性。

虽然市场预期新作50.5的单产预估调降空间有限,这也是报告后美豆冲高但后继上行乏力的重要原因,但即便按照51.5的单产测算,新季美豆也处在结转库存2.5亿蒲、库消比5.5%左右的中性偏紧水平,这奠定的将是南美大豆上市前美豆价格偏强运行的基础。随着美豆定产,对美豆的产量端交易渐入尾声,后期市场关注焦点将更多转向美豆需求及即将开启的南美大豆种植。近期阿根廷农户的积极销售一定程度挤占美豆出口,而南美正处于种植前期且天气暂未见异常,在9月报告阶段性出尽利好后,更多利好题材的匮乏预计将令未来一段时间美豆偏向高位调整,拖累短期内盘油粕表现,但中性偏紧供应格局下美豆回调空间有限将形成支撑。

2、产地棕榈油库存压力仍存,报价震荡偏弱

9月报告后美豆阶段性出尽利好,难以为短期油脂上行提供进一步的动力,而棕榈油市场表现亦受到马棕加速累库及印尼库存高位的施压,美豆及棕榈油乏善可陈的基本面令短期油脂整体上行动能有所不足。

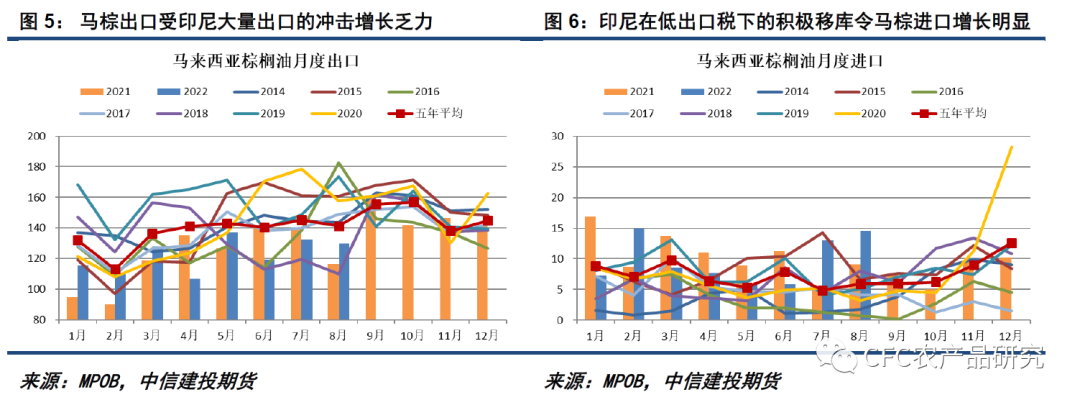

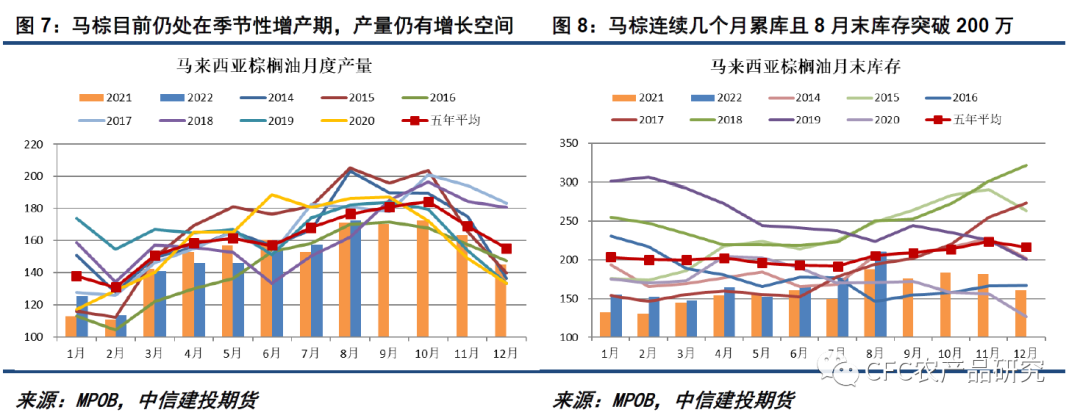

马来西亚方面,随着印尼持续刺激棕榈油出口,马来西亚棕榈油出口增长乏力令进入产量季节性增长期的马棕出现加速累库的情况。MPOB报告显示,马棕8月产量173万吨,环比增9.67%;出口130万吨,环比降1.94%;月末库存209万吨,环比大增18.16%。8月末209万吨的库存已超越5年同期平均水平,达到2019年以来的同期最高水平,意味着马棕持续3年的低库存状态已经得到较好修复。在马棕季节性增产期持续至10月,而印尼豁免出口levy的政策持续至10月底,马棕出口有望继续受到挤压的背景下,预计未来一两个月马来西亚棕榈油将进一步累库,年内库存高点可能升至240万吨左右,这或令棕榈油中期走势承压。

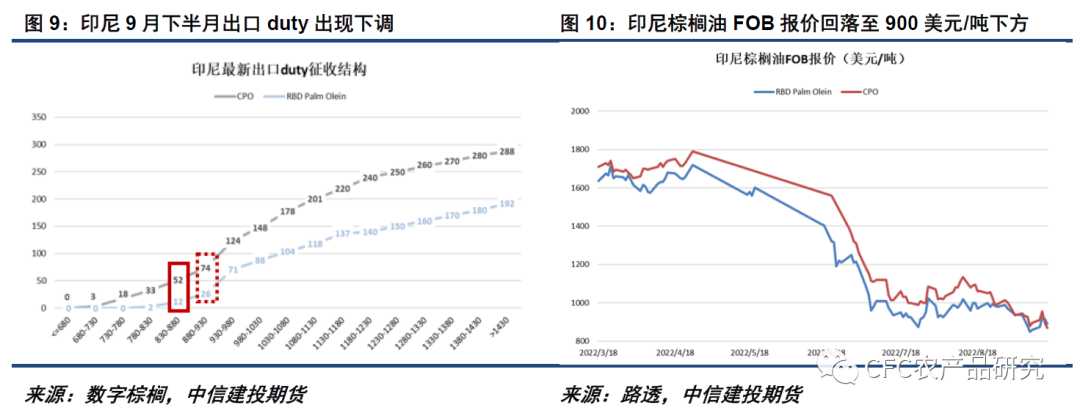

不止是马来西亚,在宏观转弱及高库存的压制下,近期印尼CPO招标价及出口报价反弹乏力,整体呈现震荡走低的局面。而棕榈油报价的回落直接导致9月下半月CPO参考价及出口关税的下滑,在levy豁免政策持续至10月底的情况下,整体偏低的出口税费难以对出口报价形成太好带动。根据数字棕榈,9月16日的印尼CPO招标价已滑落至10955千印尼盾/吨,折美元仅733.32美元/吨。9月16-30日846.32美元/吨的CPO参考价仅对应毛棕榈油出口关税52美元/吨,精炼棕榈软油12美元/吨,这意味着印尼棕榈油出口成本还不到800美元/吨。因而我们看到近月毛棕榈油870美元/吨,精炼棕榈软油890美元/吨的报价就丝毫不必感到奇怪了。

综合来看,油脂市场面临的宏观及基本面氛围不佳,预计短期将维持偏弱运行。除了美联储激进加息缩表带来的市场风险偏好下滑及需求回落的压力之外, USDA9月报告后美豆阶段性出尽利好,而棕榈油市场表现亦受到马棕加速累库及印尼库存高位的施压,难以为短期油脂上行提供进一步的动能。然而,美豆供应格局中性偏紧,且印尼棕榈油高库存在持续消化,11月后出口levy有望恢复征收,此外坚挺的油价亦支撑油脂旺盛生柴需求,在供应大幅改善或宏观恶化引发需求大降前,油脂下行空间暂时受到限制,或延续一段时间的震荡运行。