月初,受有色金属板块整体走弱影响,锡价向下破位下跌。在下跌到17万左右后锡价逐步企稳转为震荡,文章将从供需两端的情况来对锡未来的走势进行推演。

供应端:冶炼厂产能恢复,关注海外进口锡锭

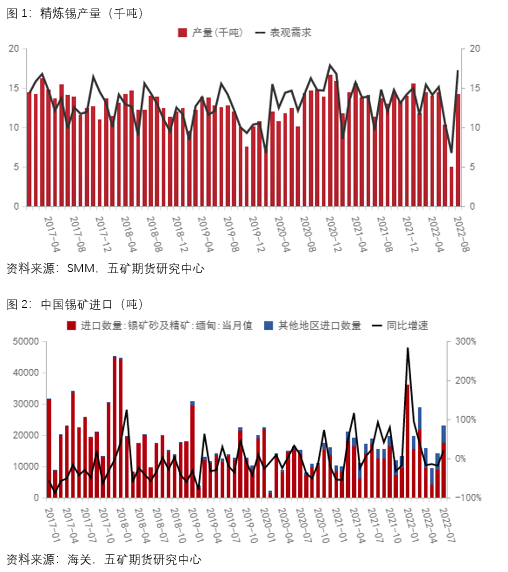

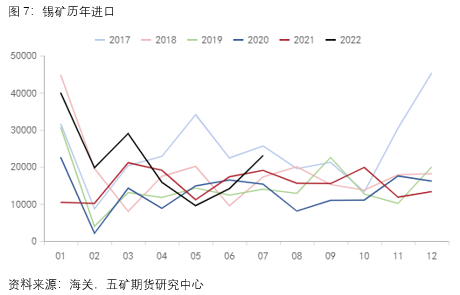

据Mysteel调研国内20家锡冶炼厂(涉及精锡产能31万吨,总产能覆盖率97%)结果显示,2022年8月精锡产量为14792吨,环比增长206.4%,同比增长4.6%。国内在经历了7月的全面检修以后锡锭产量重回高位,整体较去年有了明显的增长。根据中国海关公布的数据以及安泰科的折算,2022年7月我国锡精矿进口实物量23064吨,折合金属量6126.7吨,环比上涨38.1%,同比增长62.8%。当月缅甸矿区进口含锡量环比翻番,其他国家增减相对不明显。截至2022年7月末,我国累计进口锡精矿4.2万吨金属量,同比增长73.1%。

可以看到,在锡精矿供应充足的情况下,国内后续精炼锡产量将整体维持高位。

随着8月内外价差扩大,国内锡锭进口窗口再次打开,这也意味着海外的锡锭将再一次对国内锡锭供应造成冲击,这也在一定程度上解释了此次锡价的大幅度下跌。印尼贸易部9月5日公布的数据显示,印尼8月出口锡锭、锡焊条等精炼锡产品8633.05吨,同比增长15.15%。数据显示,今年迄今为止,印尼已出口51174.81吨精炼锡,最大买家为中国和新加坡。国内外的价差大幅度刺激了印尼锡锭出口数量的走高,而到目前国内外价差仍然处于高位,锡锭进口窗口始终处于开放状态,这也意味着后续海外锡锭将会持续进入国内市场。

整体而言,国内冶炼厂复产,缅甸地区锡矿供应充足,同时进口窗口持续开放,我们对国内锡锭后续供应情况持乐观态度。

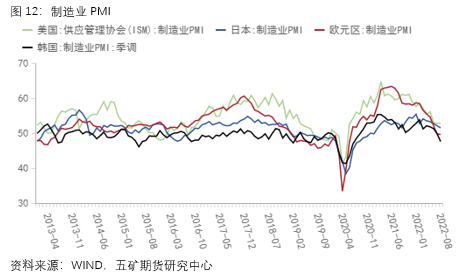

需求端:海内外消费同步走弱,后续市场情绪预期悲观

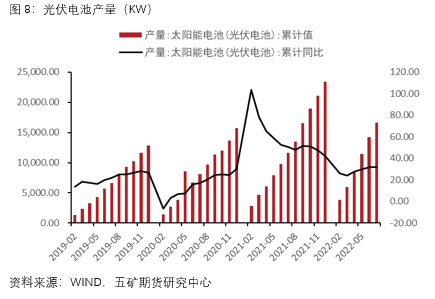

与供应端的恢复相比,需求端除光伏需求良好外其余部分持续走弱。光伏方面,2022年1-7月,国内光伏电池产量累计产量16667.2KW,累计同比增加31.9%。光伏也成为了目前锡下游唯一维持同比正增长的部分。

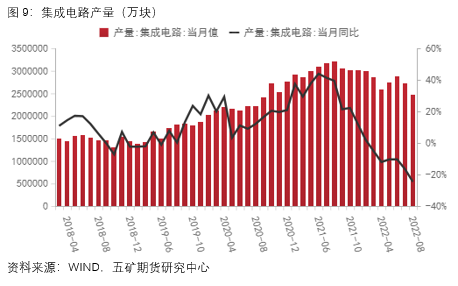

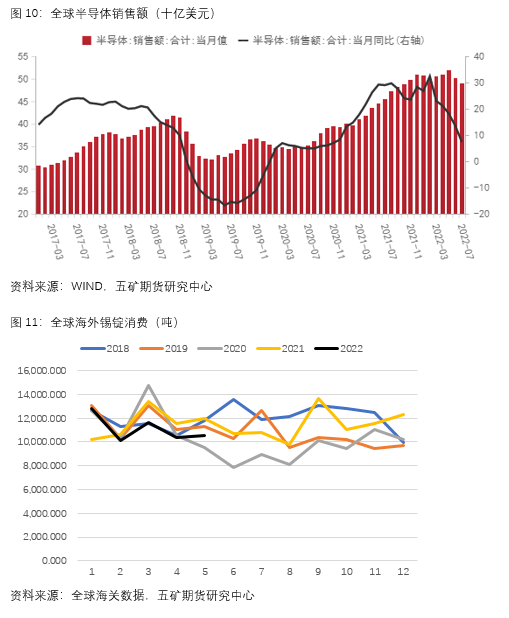

集成电路方面,受疫情影响,国内集成电路产量走弱,8月国内集成电路产量同比下降24.7%。海外半导体销售仍然维持高位,但同比增速已有所回落。整体而言,疫情对于国内集成电路的生产造成了一定冲击,在供应增长的情况下需求端的走弱也成为了此次大跌的原因之一。

海外方面,7月全球半导体销售额同比增加7.3%,同比增速持续下滑。根据WSTS最新预估,2022年全球半导体市场规模将达6,332.38亿美元,较原先预期的6,464.56亿美元调降2.0%,年成长率下修至13.9%。2023年全球半导体市场规模将达6,623.60亿美元,较原先预期的6,796.50亿美元调降2.5%,年成长率亦下修至4.6%。

整体来看,需求端除光伏外无论国内还是海外都处于收缩状态,并且未来预期较差。在供应端整体恢复,进口窗口打开的情况下,很难期待国内锡价出现较大幅度的反弹,后续预计国内锡价将呈现偏弱震荡走势。参考运行区间:160000-185000 。