一、周度回顾与操作建议

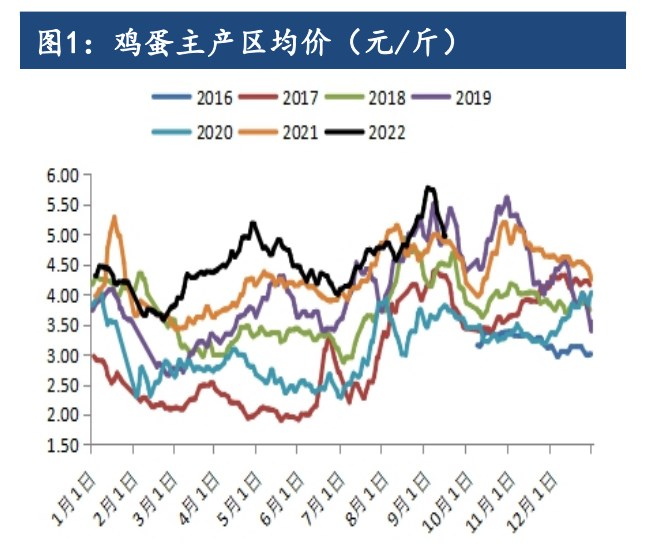

现货方面,截至9月15日,主产区鸡蛋价格4.95元/斤,主销区鸡蛋价格5.49元/斤,分别较上周下跌0.40元/斤和0.37元/斤。山东报价在4.75-5.00元/斤;辽宁报价在4.80-4.93元/斤。

盘面方面,本周鸡蛋现货价格走低,基本宣告本轮暑期价格高点已过。前期传统的中秋及开学备货及升学宴的需求已过,而疫情方面,之前较为严重的深圳及成都得到一定的控制,部分城市居民的囤货还有待时间的消化。

本周无论是商超还是食堂采购量都有所下降,且经销商也普遍对后市行情的信心不足,拿货心态谨慎,考虑到距离国庆备货还有一段时间,蛋价暂时或维持偏弱态势。

虽然短期内需求下降明显,但9月在产蛋鸡存栏量预计维稳或有小幅偏弱的态势,从补栏差推算,四季度蛋鸡存栏量或将存在持续偏弱运行的可能,故对于后期相对的淡季价格也不宜过分看淡。

期货方面,本周01合约震荡为主,运行区间约在4200-4300元一线。近期饲料价格又有明显的涨幅,特别是豆粕价格。

在新季美豆丰产预期落空,11月前到港量显著偏低的情况下,其价格或中短期内持续坚挺,饲料成本或再度给养殖户更大的压力,关注国庆过后老鸡淘汰的积极性是否会提升,四季度从供应端角度来看整体是有偏紧的预期,相对利多01合约。

但从另一个角度来看,由于2023年春节较早,理论上未来01合约或将面临09合约同样的窘境,即空头占据交割绝对主动权,多空双方暂时都没有趋势性主导行情的逻辑,暂时以观望为主,区间震荡对待01,而12-1价差在今年或维持在比较高的位置。

二、核心要点

2.1养殖利润

成本端来看,饲料方面,前期全球经济衰退担忧之情已过,大宗商品特别是农产品逐步走本身的供求逻辑,欧洲大旱且美国8月降雨不佳,豆粕玉米较前期有大幅反弹,短期内偏紧的农产品供应大环境还是难以改变,预计相对价格高位仍然会在一定程度上持续,养殖企业成本压力仍存。

蛋鸡苗方面,部分养殖户在前期已经完成补栏计划,虽然目前盈利水平仍然处于较高的水平,但饲料成本同样非常高,养殖户持观望态度的不在少数。截至9月15日,主产区蛋鸡苗约3.10元/羽,较上周3.06元/羽小幅上涨。

总体上成本端,由于短期内饲料价格仍处高位,养殖户压力较大。收入端来看,鸡蛋现货价格方面,截至9月15日,主产区鸡蛋价格4.95元/斤,较一周前跌0.40元/斤;传统的中秋及开学备货及升学宴的需求已过,经销商拿货心态谨慎,考虑到距离国庆备货还有一段时间,蛋价暂时或维持偏弱态势。

淘汰鸡方面,前期白羽肉鸡价格处相对高位,而近期由于供应有增量,且生猪价格有所调整,带动淘汰鸡价格小幅偏弱调整。蛋鸡养殖利润方面,根据卓创资讯的估算,截至9月15日,中国鲜鸡蛋单斤盈利周度平均值约为1.24元/斤,环比上周的1.75元/斤下跌,去年同期为1.23元/斤。

未来来看,9月暑期旺季已过,蛋价有季节性偏弱调整的趋势,而饲料成本预计持续在高位运行,国内新季玉米逐步收获上市。

前期东北涝灾及国内产量质量将会逐步落地,美豆9月报告中大幅调低单产,导致新年度供不应求,豆粕价格飞涨,饲料成本较前期仍有抬升,再考虑到鸡蛋价格的承压,养殖利润预计较8月降低,与往年同期水平相当。

2.2存栏补栏

存栏方面,目前在产蛋鸡存栏处于较低的位置,根据卓创资讯,截至8月末,全国在产蛋鸡月度存栏量约11.82亿只,7月末为11.94亿只,6月末为11.81亿只,环比降幅1%,去年同期11.76亿只,同比增幅0.5%。

未来来看,22年一二季度虽然鸡蛋绝对价格偏高,但饲料成本同样居高不下,养殖虽然有一定的利润,但补栏的积极性并没有太大的好转,从部分样本企业补栏数据推测,预计22年下半年蛋鸡存栏量偏弱调整,绝对值仍然会比较低。

补栏方面,目前在产蛋鸡存栏处于较低的位置,根据卓创资讯,截至8月末,全国在产蛋鸡月度存栏量约11.82亿只,7月末为11.94亿只,6月末为11.81亿只,环比降幅1%,去年同期11.76亿只,同比增幅0.5%。

未来来看,22年一二季度虽然鸡蛋绝对价格偏高,但饲料成本同样居高不下,养殖虽然有一定的利润,但补栏的积极性并没有太大的好转,从部分样本企业补栏数据推测,预计22年下半年蛋鸡存栏量偏弱调整,绝对值仍然会比较低。

2.3淘汰鸡

8月份全国淘汰鸡均价11.67元/公斤,较上月均价下跌0.65元/斤,较去年8月均价上涨0.18元/斤。本月淘鸡价格有所下滑,8月淘汰鸡整体出栏量环比增多,而下游需求量增幅不大。

目前主产区450天以上的蛋鸡约占整体蛋鸡存栏量的9.65%,环比减少0.29个百分点,适龄老鸡减少,预计9月可淘老鸡量略减,价格或将震荡运行。

从周度数据来看,根据卓创资讯,截至9月9日的前三周,全国的淘鸡量分别是1684万只、1774万只和1818万只,前三周总量为近些年来较低水平,较7月中下旬有所下降。截至9月15日,淘鸡日龄平均519天,环比上周516天推迟3天。

从日龄和淘汰量上看,养殖户在7月淘汰节奏放缓,而8月本有所放缓的淘汰节奏逐步回升,虽然暑期旺季的价格好,但饲料价格在7月有所下滑后8月再次上涨,养殖户成本压力重新增加,造成部分延淘的心态松动,预计短期内延淘情绪减弱。

未来来看,饲料价格方面,虽然大宗商品有集体承压的态势,但9月是农产品新作定产及质量产量逐步落地的窗口,波动率预计放大,但新作上市后价格普遍偏高,成本预计仍然持续在高位,而蛋价在9月或呈现前高后低的预期,9月淘汰积极性或有所回暖,但绝对淘汰数量仍偏低。

2.4基差及月间价差

基差方面,截至9月15日收盘,主产区与与01合约基差约712元,一周前为1082元,走弱370元。本周由于现货下跌幅度较大,而期货合约小幅震荡,基差走弱。

从历史基差来看,01目前处于略偏高位置,即目前对标现货,期货合约的价格略显低估,主要市场将疫情对需求的影响因素和01合约交割空头可以选择在春节前考虑在内,提前打入价格预期,目前高基差有一定合理性,从季节性角度出发,未来基差会随着蛋价的滑落而下跌。

价差方面,截至9月15日收盘,12-1价差为382,一周前为367,变动15元。本周12-1合约价差稳中波动,处于历史同期较高位置。

从历史规律来看,12-1价差10月中旬之前大概率稳中波动为主,而之后波动率将显著放大,四季度在产蛋鸡存栏有偏弱的趋势,理论上对于12合约有偏利多的因素,而01合约则面临春节交割前蛋价下落的风险,相较12偏弱,预计今年12-1价差将保持较高位置。