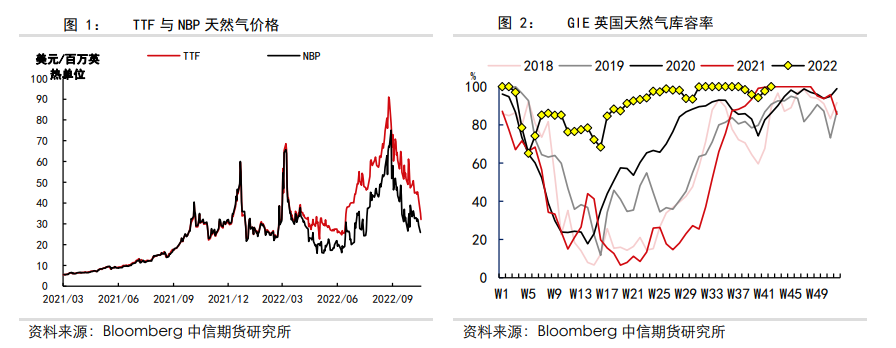

欧洲存在多个天然气基准价,今年NBP价格相对TTF偏低。欧洲存在荷兰TTF、英国NBP、法国PEG等多个天然气交易中心,但目前最主要的交易中心是TTF,而NBP更多反映英国本土供需,且NBP的交易量显著小于TTF。俄乌冲突爆发后,由于英国库存补充速度较快,NBP显著较TTF偏弱。

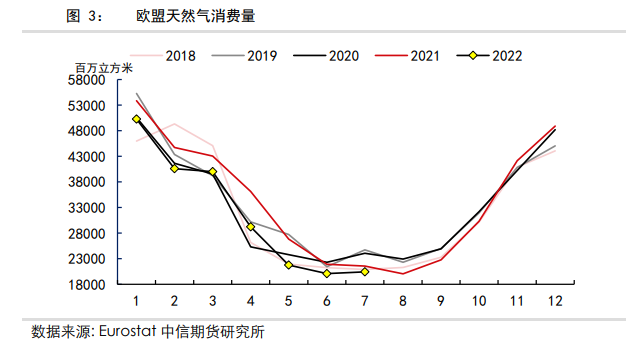

高位库存压制叠加情绪冲击,欧洲气价昨日大跌。一方面,目前欧洲气温仍然温和,截至10月16日欧洲GIE天然气库容率已突破92%。另一方面,欧盟在本周二推出一系列遏制天然气价格的措施,包括:

1)强制要求成员国减少天然气消费。

2)强制成员国共同购买天然气,采购量最少占其库存储存量的15%。

3)于2023年3月31日以前推出替代性的液化天然气基准价。

4)要求交易所制定能源衍生品涨跌停板制度。

以上措施落地时点或多数在明年,但理论上存在可操作性,叠加暖冬预期的情绪冲击,导致欧洲气价大跌。同时,普京提议,俄罗斯可以通过土耳其向欧洲供气,并在土耳其建设欧洲最大天然气枢纽,也使得市场认为地缘情绪有所缓解,加剧了下跌。

后期供需风险仍值得关注,价格或先抑后扬。短期欧洲气价或以震荡偏弱为主,主要因供强需弱。中期,需求相对走强,主要因进入取暖季后天然气需求将季节性回升,且气价回落也可能推动部分工业需求回归。而供应端风险犹存,主要因再气化产能受限,叠加亚洲买家转卖意愿下降,欧洲LNG进口进一步上升的空间有限。若天气超预期寒冷,库存迅速去化,欧洲气价或再次暴涨;若天气维持温和,去库速度缓慢,欧洲气价或延续下跌趋势。关注明年一季度后欧洲干预气价措施的落地情况。

风险因素:LNG进出口场地发生事故、天气极端寒冷

一、欧洲存在多个天然气基准价,今年NBP价格相对TTF偏低

欧洲存在多个天然气交易中心与基准价,目前影响力最大的是TTF。欧洲地区存在多个天然气交易中心,如英国的NBP、法国的PEG、荷兰的TTF等,其中英国的NBP是欧洲最早的天然气交易中心,并衍生出今日的ICE NBP天然气期货。但荷兰的TTF平台成立后,由于其地处多处管网交汇的西欧核心地带,TTF逐步取代NBP成为欧洲最重要的天然气交易中心,TTF天然气期货价格亦成为欧洲气价的风向标,而NBP天然气期货价格则更多反映英国本土的供需情况。由于TTF逐渐成为欧洲天然气定价核心,因此NBP的交易量显著小于TTF。

英国天然气补库情况良好,导致今年NBP显著较TTF偏低。2022年4月以前,TTF与NBP价格走势几乎完全一致,价差基本维持在1美元/百万英热单位以内。今年2月末俄乌冲突爆发后,关于欧洲天然气供应不足的忧虑持续发酵,而英国自身为产气国,对俄气的依赖程度极低,且拥有大量的LNG接收站,供应端受到的冲击较小。英国天然气库容率于4月末突破80%,6月时已接近补满。高位库存压制下,NBP价格显著较TTF偏弱,NBP较TTF的折价最高时接近30美元/百万英热单位。而随着欧洲大陆国家天然气库容率陆续突破90%,近期TTF的跌幅较NBP更大。

二、高位库存压制叠加情绪冲击,欧洲气价大跌

(一)欧盟推出多项天然气价格干预措施,但落地时点或为明年

欧盟于本周二提出一系列限制天然气价格的计划,包括以下4点:

1) 强制成员国减少天然气消费量。

2) 强制成员国共同购买天然气,采购量最少占其库存储存量15%;允许各国企业组建欧洲财团进行联合谈判,但联合采购不可涉及俄罗斯天然气。

3) 于2023年3月31日以前推出替代性的液化天然气基准价。

4) 要求各交易所在2023年1月31日以前建立新的电力及天然气衍生品临时日内波动管理机制,每天对近月能源衍生品交易实行涨跌停板管理。

根据欧洲媒体获得的草案,欧盟曾计划对TTF的天然气交易实行临时最高动态价格上限机制。当气价突破欧盟的心理价位后,欧盟有权启动临时价格上限机制并维持最多三个月。但该机制受到包括德国在内的多个成员国的质疑,进而被暂时搁置。该方案将于10月20日至21日的欧盟峰会上被继续讨论。

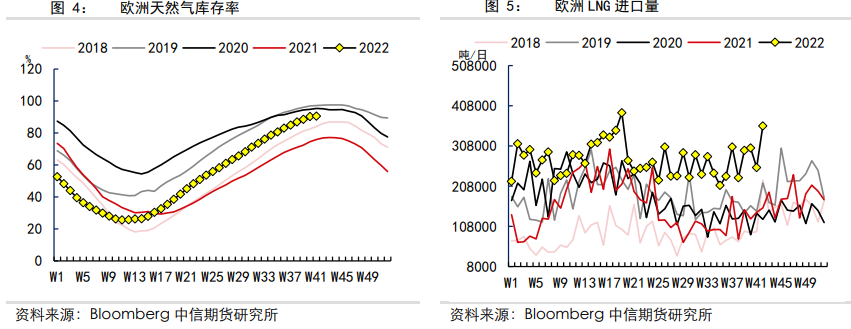

欧盟干预气价方案具备一定可操作性,但落地时点或在明年。2022年前7个月,欧盟天然气累计消费量已同比下滑10.39%,执行15%的消费减量目标并非天方夜谭。而当前欧盟进口的天然气当中,俄罗斯的占比不足10%,执行统一采购面临的地缘政治问题较小。目前欧洲进口天然气的主要来源国是美国、挪威、卡塔尔等,关注其谈判进展;而推出LNG基准价与实行涨跌停板制度需要一定时间进行测试。整体来看,相关政策或于明年逐步落地,当前以情绪冲击为主;后期如果落地,则可能明显压制明年欧洲天然气的波动上限。

(二)欧洲库容率已突破92%,后期重点关注暖冬预期能否兑现

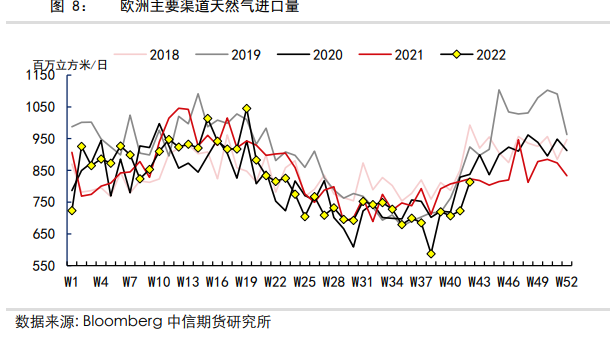

欧洲库存已累积至历史高位90%以上,为冬季取暖提供安全边际。俄乌冲突爆发后欧洲LNG进口长期维持高位,3月至今欧洲LNG进口量均值为27.66万吨/日,折合超过3.7亿立方米/日,同比上升近66%。供强需弱下欧洲天然气库存自6月以来大幅累积。截至10月16日,欧洲GIE天然气库容率为92.37%,同比上升15.37%,较近五年均值高4%左右。

市场交易节奏切换至需求,关注暖冬预期能否兑现。十月中旬部分高纬度地区气温已转凉,但欧洲气温高于历史均值水平,取暖需求并未开始上升,近10日库存仍然维持上升状态。从气温预测情况来看,今年取暖季欧洲天气整体温和,北半球暖冬概率较大,南欧在12月、次年1月及2月或出现温度偏高的情况,而北欧12月及次年1月气温或小幅高于往年,或导致需求相对偏弱。

三、后期供应风险仍值得关注,价格或先抑后扬

(一)取暖季天然气进口仍存在风险

欧洲天然气进口同样存在季节性,淡旺季间的差额约为1.5亿立方米/日。从季节性的角度来看,淡季欧洲主要渠道(俄罗斯+挪威+北非+LNG)进口量约为7.5亿立方米/日,而旺季进口量约为9亿立方米/日,淡旺季间存在约1.5亿立方米/日的差额。由于俄罗斯接近全面断供,且挪威、北非、阿塞拜疆等管道气供应难有进一步上升空间,淡旺季间的缺口需要进口更多LNG进行弥补。

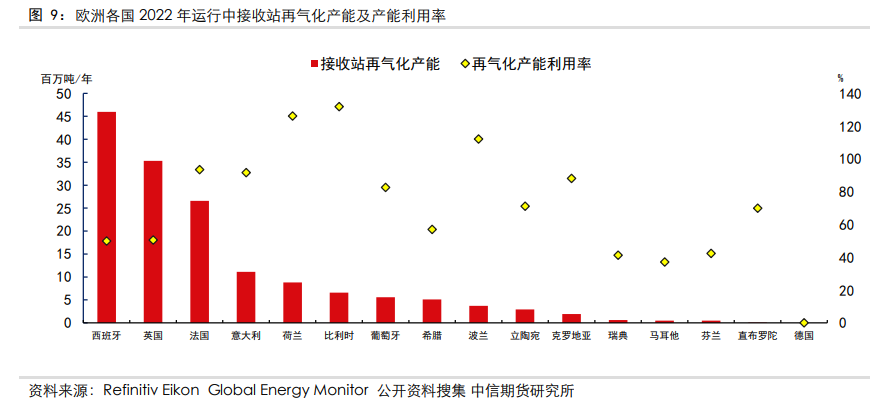

欧洲LNG接收站再气化产能限制其进口能力。截至2022年7月,欧洲接收站再气化产能合计1.8亿吨/年,闲置产能合计约4836万吨/年,下半年欧洲预计新增产能合计1570万吨/年。

但再气化产能最大的西班牙、英国两国受管道输送能力及液罐储气能力限制,剩余产能及新增产能兑现存在瓶颈,预计欧洲实际可用产能仅剩1417万吨/年,约合0.5亿立方米/日。西班牙国家天然气运营商Enagas表示终端产能已经饱和,不得不拒绝液化天然气船卸货,相关储存罐也要等到11月才有空间。当前淡季下,LNG接收站产能饱和,更多可以解读为供应过剩的表现;然而,进入冬季旺季,LNG接收能力的瓶颈可能会对供应增长造成明显限制,若需求相对偏强,但供应因接收瓶颈而无法短期增加,则会导致供需出现硬缺口,进而加快库存消化,推动价格上涨。

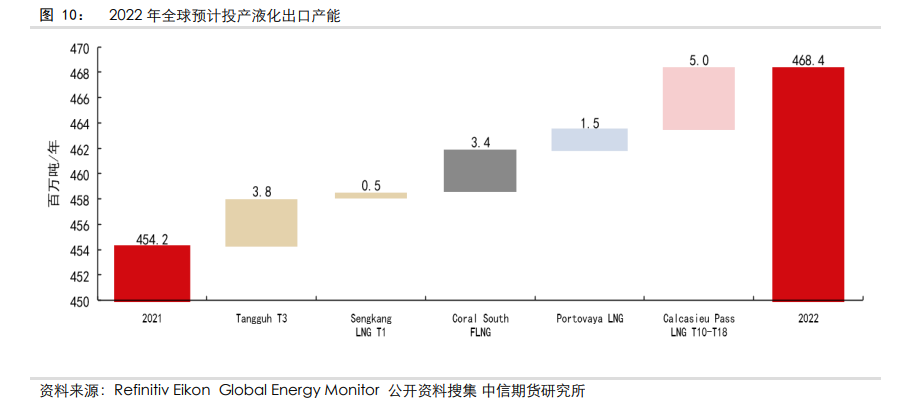

新增LNG液化产能不足叠加东北亚取暖季补库需求,LNG现货市场竞争仍然激烈。2022年预计新增液化出口装置合计1420万吨,约合0.5亿立方米/日,无法覆盖俄罗斯断供所带来的缺口,欧洲仍需从当前现有市场上争夺气源。根据彭博报导,出于保供的考虑,我国已要求LNG进口企业不得继续转卖其LNG货物,而卡塔尔方面已承诺遵守与买家签署的合同,今年取暖季不会把原定卖往亚洲的货物转向欧洲。当前各买家对LNG货源的竞争仍然激烈,欧洲气价需维持在相对高位以吸引LNG现货资源。

(二)价格或先抑后扬,关注后期库存走势

目前欧洲气价已较8月末的最高点下滑近65%,但近月合约价格跌幅大于远月合约,更多反映的是基本面供强需弱的现实,因此预计短期欧洲气价或以震荡偏弱为主。

中期,需求相对走强,主要因进入取暖季后天然气需求将季节性回升,且气价回落也可能推动部分工业需求回归。而供应端风险犹存,主要因再气化产能受限,叠加亚洲买家转卖意愿下降,欧洲LNG进口进一步上升的空间有限。

若天气超预期寒冷,库存迅速去化,欧洲气价或再次暴涨;若天气维持温和,去库速度缓慢,欧洲气价或延续下跌趋势。关注明年一季度后欧洲干预气价措施的落地情况。

需求是后期市场的核心变量。回顾欧洲天然气2021-2022年以来的走势,整体呈现脉冲式波动,而几轮脉冲当中,事件驱动明显,而一旦事件发生内生或者外生的反转,则价格将出现大幅下跌,且基本要跌至起涨点。当近期各类供应事件扰动告一段落后,预计需求将成为这一阶段的核心变量;如果后期冬天寒冷、需求回升,再叠加供应出现风险,价格可能再次上升。如果没有,则价格在供需充足的情况下,或保持偏弱运行。