近期由于国内菜油和豆油供需紧张而棕油快速累库,因此棕油一直被作为空配标的,且豆棕价差、菜棕价差都扩大到极值,而这两天棕油终于“扬眉吐气”,一方面由于印尼快速去库,此外,产地进入减产季且印尼洪水预警也可能导致产量减损,同时,俄乌冲突升级也可能导致菜油葵油的供应。

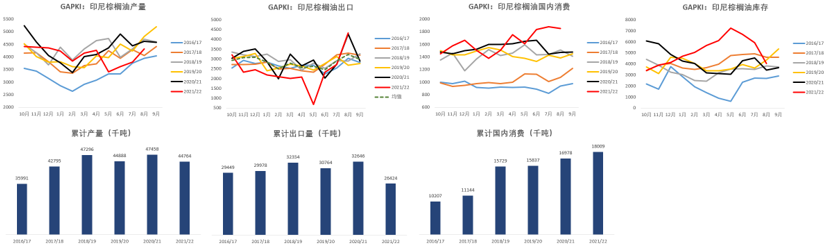

印尼最近几个月的库存下降的是非常快的,已经从5月723万吨下降到400万吨,主要是因为最近几个月产量的减损和出口的加速。自5月23号陆续放开出口限制甚至还取消出口levy来促进出口,所以近几个月出口大增,那么目前10-8月累计出口2642万吨,同比减少了622万吨。截至到8月,产量累计4476万吨,同比减269万吨,尤其是这几个月的减幅比较大,出口又快速增加,所以导致快速降库。当然市场一直在质疑这个数据,主要是对产量数据的质疑。

数据来源:GAPKI、研客研究院

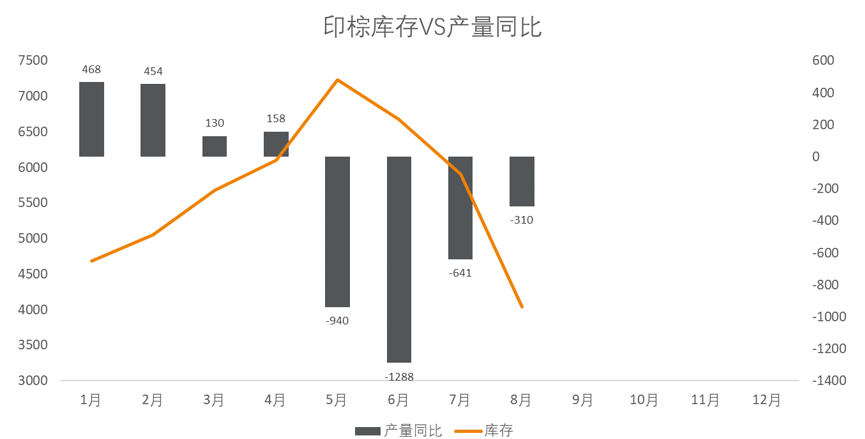

这里我想提的是,除了我们常规用降雨等数据对产量进行预判,今年比较特殊的由于胀库造成的产量减损也是值得重视的,从数据上看胀库程度和产量减损程度是成正比的,5月份胀库最严重导致6月产量减损最大,同比减130万吨,6月7月库存下降,产量同比下滑的幅度也在下降,所以今年由于胀库造成的产量减损以及田园管理、施肥减少造成的减产也是事实。

我们也可以从一些新闻进行作证,当时6月份的时候,印尼油棕种植者协会中央领导委员会主席说,印尼1118个棕榈油压榨厂中,大约有58家停产,114家也处于半开工的状态。另外根据印尼小农种植协会的数据,6月鲜果串的收购价是低于成本的,有些小农户不施肥甚至砍树的也有,而印尼中小农种植户的比例其实并不低,占油棕总种植面积的40%以及棕榈油产量的30%。

因此,对于GAPKI的产量数据,我们可以再找其他数据来验证,比如说目前库存降至中性水平,后期再逐月验证一下产量同比的情况。再比如比如说出口政策,出口levy的取消政策,开始是到8月31日,后面延迟到10月31日,后面又传闻延迟到年底,如果出口政策收紧,那么这也是一个信号。再比如鲜果串的收购价格陆续抬升,也说明库存压力在下降。随着库存去化以及马上进入减产季,印尼的产量及库存的变化是值得重点关注的。

数据来源:GAPKI、研客研究院

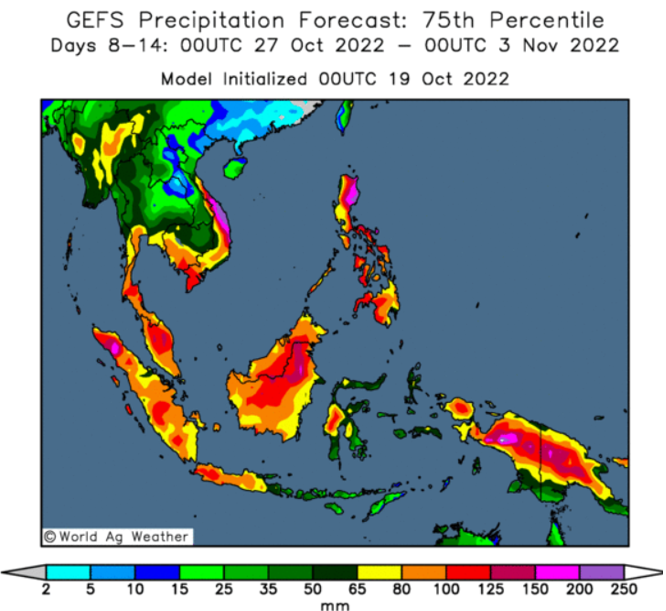

近期东南亚多地已进入洪水应急状态,印尼今年雨季较往年提前一个月左右,从澳洲气象局的数据看,目前的印度洋偶极子负相位状态在持续加深,机构也预测拉尼娜可能持续到明年,这都会增加东南亚地区的降水,不利于棕榈果的收获。

另外,因为中国的油脂油料对外依赖度比较高,所以物流也是需要密切关注的因素,比如最近密西西比河水位下降导致国内大豆到港延迟,从而导致国内豆油供应的减少。此外,上周日乌克兰一个码头储存有葵花籽油的油罐被击中点燃。黑海粮食出口协议也将于下个月到期,莫斯科方面曾向联合国表达了对黑海粮食协议的担忧,并准备在下个月拒绝续签该协议。俄乌局势如果升级的话,黑海的物流能否通畅也会影响到葵籽菜籽的出口等,从而使得棕油更具竞争优势。

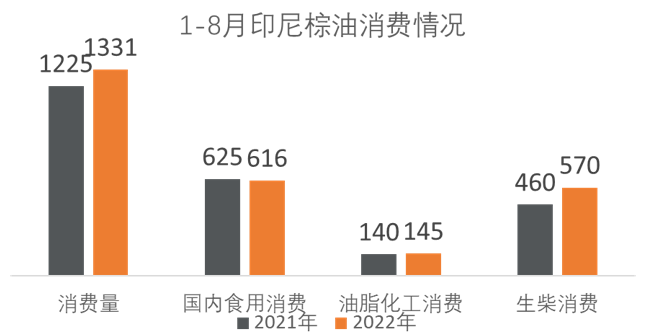

需求端,印尼消费占全球的比例高达25%,2022年1-8月累计消费1331万吨,同比增105万吨,其中食用消费减10万吨,油脂化工消费增5万吨,生柴消费增110万吨。今年生柴消费的增加,一方面由于印尼7月份将生柴掺混比例从B30提高到B35,并且进行B40的道路测试到今年年底,明年有可能再提高到B40。另一方面呢,由于棕油与柴油价差较大,有较好的利润,7月开始不需要印尼油棕资金的补贴,另外生柴出口也一直比较好,所以支撑印尼国内的工业消费。

数据来源:GAPKI、研客研究院

那后面棕油的需求有没有亮点呢?首先油品间价差扩大,FOB豆油价差扩大到400以上,棕油能不能重新夺回一些需求呢?其次,生柴需求能否进一步增加呢?第三,印尼食用油储备100万吨是否会落地呢?最后,疫情持续时间,防疫政策是否有变化,能否提振餐饮需求呢?从需求端来看,还是有潜在的亮点的。

总体而言,虽然大家对印尼产量及库存数据将信将疑,但产地目前处于去库且马上要进入减产季,这个是确定的,而且后期消费端生物柴油和储备也仍具备题材,因此在棕油价格自5月高位已回落50%后,不必过分悲观。中长期来看,2022/23年度植物油存在增产预期,目前葵油菜油增产相对确定,而豆油的增产仍需等待南美大豆产量的确定。因此在增产预期以及弱需求背景下,目前也看不到大涨驱动。