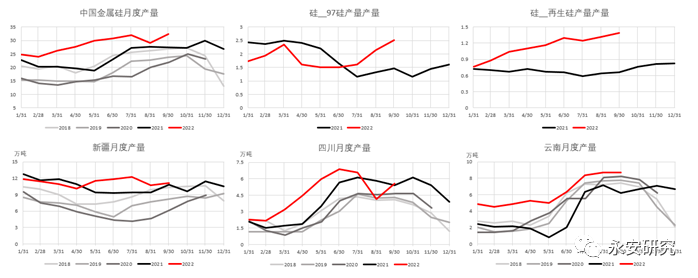

一、供应端–新疆、云南地区因疫情等因素,供给端存在扰动,但整体看供应量持稳

百川盈孚数据统计,目前金属硅总炉数702台,本月金属硅开炉数量与9月底相比增加23台,截至10月26日中国金属硅开工炉数385台,整体开炉率54.84%。西北地区金属硅开工上行,其中新疆地区开炉数119台,陕西开炉数8台,青海开炉数2台,甘肃开炉9台。西南地区金属硅整体开工上行,云南开炉87台,四川地区开炉71台,重庆地区开炉10台,贵州地区开炉10台。福建地区开工15台,而东北地区金属硅开工16台,内蒙地区目前开炉18台,广西地区开工7台,湖南地区开炉7台。

图1:工业硅产量、开工率

数据来源:wind、百川、永安期货研究院

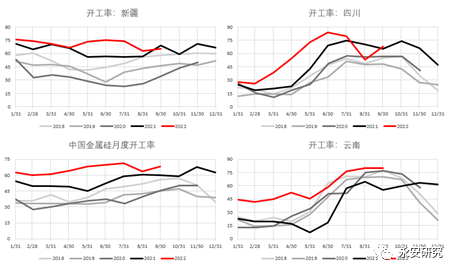

截止10月28日,金属硅工厂总库存9.046万吨,周度环比增加3500吨,月度环比增加9000吨。社库方面,黄埔港库存2万吨,周度环比减少1000吨,昆明6.3万吨,周度持平,天津港库存3.8万吨,周度持平。三大社库累计月度增加1000吨。整体看,厂库累库量偏多,社库方面基本持平

图2:工业硅社库和厂库

数据来源:wind、百川、永安期货研究院

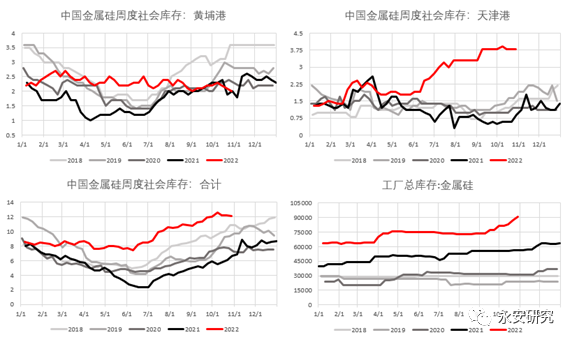

二、需求端:有机硅、铝合金需求一般,多晶硅需求较好

资讯机构数据显示,有机硅10月产量为13.42万吨,月环比减少1.53万吨。10月开工率0.66,环比下滑7个百分点。截止10月28日,月度库存为4.62万吨,月环比减少7100吨,整体看有机硅市场交投清淡。

图3:有机硅月度产量、开工率、库存

数据来源:wind、百川、永安期货研究院

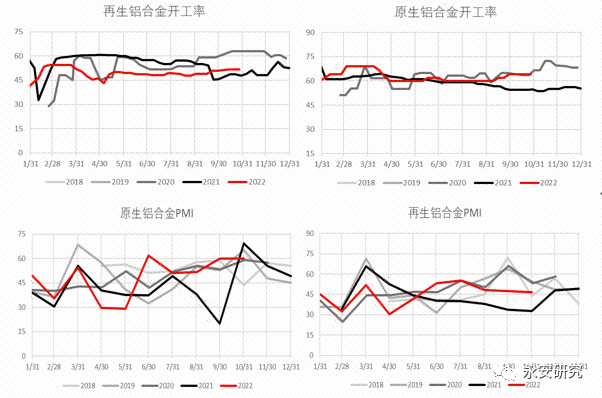

铝合金方面,SMM数据显示,再生铝月度开工率周度持平为51.6%。原生铝周度开工率为64%,周度持平。再生铝PMI为46.8%,月环比下调11%,原生铝PMI月度预计持平。

图4:铝合金周度开工率、PMI

数据来源:SMM、永安期货研究院

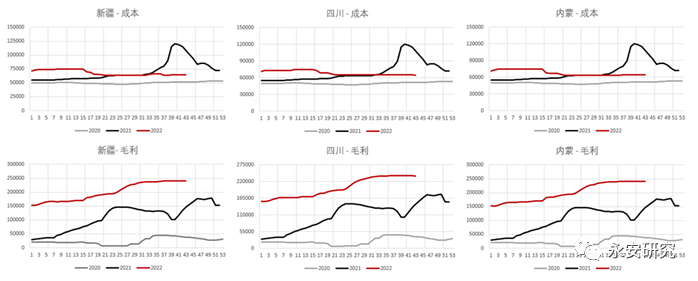

多晶硅周度生产成本利润变动中性。新疆地区多晶硅生产成本64320元/吨,周度环比上涨20元/吨。利润为240280元/吨,理论利润周度环比下调。四川地区成本64650元/吨,周度环比上涨650元,利润为237850元/吨,理论利润周度环比下调2150元。内蒙地区成本64367元/吨,周度环比下调193元,利润增加。

图5:多晶硅分省成本、利润

数据来源:wind、百川、永安期货研究院

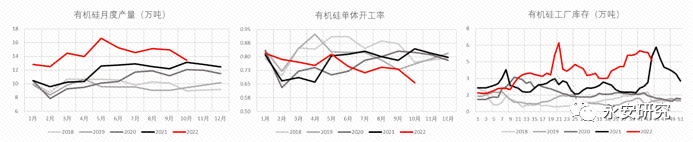

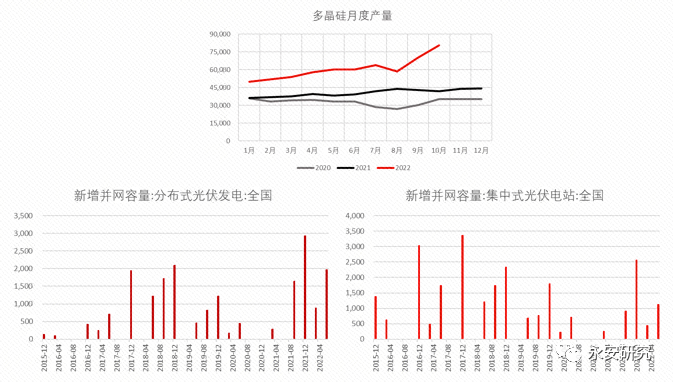

多晶硅月度产量8.04万吨,环比增加1.01万吨。当前国内光伏装机计划以及扩产计划均在进行。三季度新增产能集中释放,这也可以解释多晶硅月度产量在三季度处于上升程度。整体看,多晶硅对于工业硅的需求较为乐观。

图6:多晶硅产量、新增并网容量

数据来源:wind、百川、永安期货研究院

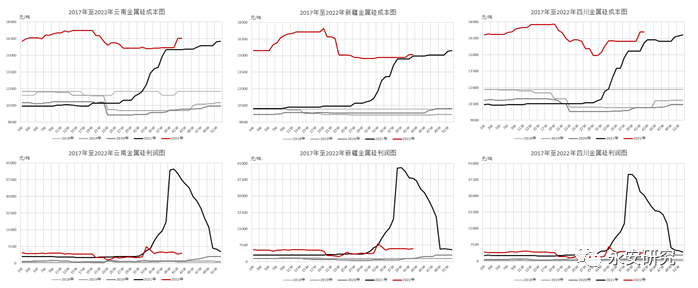

三、估值:成本抬升下,价格仍旧存在上行可能

图7:工业硅主产区生产成本、利润

数据来源:wind、百川、永安期货研究院

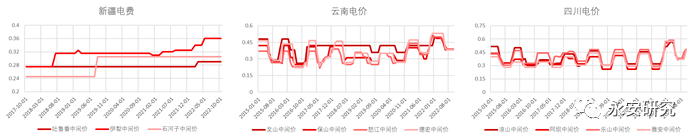

图8:主产区电费

数据来源:百川、永安期货研究院

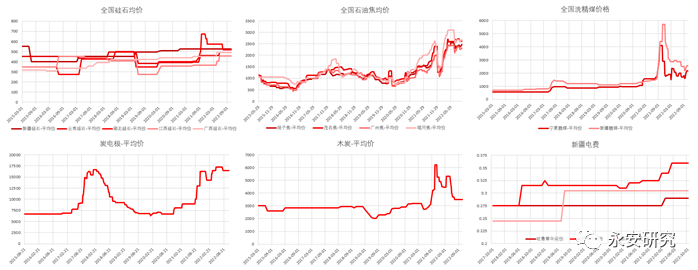

图9:工业硅原料价格

数据来源:wind、百川、永安期货研究院

短期来看,供给端因新疆疫情、川滇地区进入枯水期,供电因素导致生产成本上涨,新疆地区精煤价格亦有所上涨,整体成本中枢上移。需求端预计受到多晶硅支撑。整体看,供应中性,需求中性,价格维持当前走势。