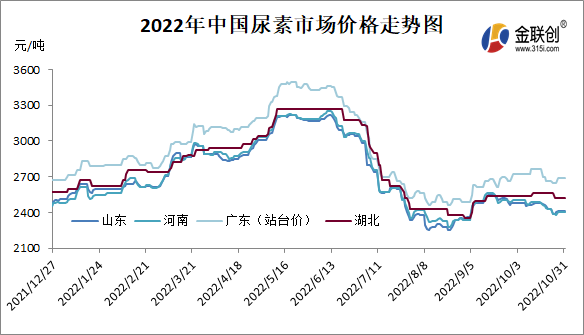

2022年国内尿素行情整体呈现“N”字“过山车”走势,上半年尿素价格一路强势上涨,并在6月中旬再次创出历史新高,主流区域由2360-2530元/吨一路震荡上扬涨至3120-3220元/吨的价格水平。随后尿素行情开始了长达2个半月的连续断崖式下滑,局部累积跌幅超过1000元/吨。9月份,随“金九银十”逐渐到来,尿素行情急速反弹震荡向上拉涨,主流区域价格由2150-2530元/吨上扬至2440-2550元/吨上下,随后开始宽幅震荡。截止2022年10月31日全国尿素均价2735元/吨,较2021年均价(2401元/吨)上涨334元/吨,同比上涨13.87%。从市场价格来看,2022年主流区域尿素价格全年高点出现在6月份,尿素价格低点出现在8月份。

数据来源:金联创

上半年,国内尿素行情整体先震荡强势冲高后弱势震荡下行。其中1月份至5月中旬,尿素价格涨幅明显,区域涨幅660-820元/吨不等,新疆局部涨幅可高达1000元/吨,主流区域由2360-2530元/吨一路震荡上扬涨至3120-3220元/吨的价格水平。外围区域历史高点出现在5月中旬,主流区域价格历史高点出现在6月上旬,随后尿素行情开始震荡向下,国内尿素价格迎来本年度最大跌幅。其中春节前,市场利好消息不断,印尼煤炭1月份禁止出口、夏储招标、援助巴基斯坦15万吨尿素出口的消息、局部装置的短停以及出于对疫情物流运输的担忧都对市场提振作用明显。春节假期后,随需求回升以及期货情绪带动,市场行情震荡上扬。进入3月份,虽有淡储投放的预期利空,但受俄乌国际局势、国内疫情形势、晋城装置突发补停消息影响尿素期货主力跳涨,且下游需求旺季来临,企业心态支撑下连续大幅拉涨报价,多因素共振之下尿素行情一路走高。4月,国内尿素行情先混乱涨跌僵持运行后再次一路强势上涨。受疫情形势严峻反复影响,发运问题造成区域间供需形势有明显差异,各企业库存、待发、物流等情况也不尽相同,市场整体涨跌缺乏一致性。4月中下旬上涨动力主要是尿素出口阶段性增加、南方农需恢复以及复合肥高氮肥生产的支撑。5月份在企业库存低位、待发相对充裕、出口集港利好、供应收紧预期、下游补货需求等多重利好因素叠加之下,尿素价格不断创下历史新高。6月中旬左右,夏季备肥陆续接近尾声、尿素期货价格由强转弱且受夏储肥低价货源冲击影响,尿素价格连续2个半月大幅走弱。

下半年,国内尿素行情整体先“断崖式”下滑后反弹宽幅震荡。7月、8月随国内农需陆续进入季节性淡季以及尿素价格的大幅走跌,国内尿素企业多数选择进行年度检修,国内尿素日产由17万吨左右下滑波动至13.3万吨上下。在8月底供应面窄幅回升,9月以后国内日产持续在14.2-15.8万吨左右上下徘徊。尿素行情大幅下跌是在6、7月份,局部最大跌幅超过1000元/吨,8月国内尿素行情涨跌频繁,反复筑底,多数区域价格创年内新低,山东、山西、河南、河北等区域价格均跌至或跌破2200元/吨。9月开始,受成本强势支撑、需求预期利好、国际涨幅明显,出口阶段增量、期货强势收涨等利好因素影响,尿素行情急速拉涨,主流区域价格由2150-2530元/吨震荡上扬至2440-2550元/吨上下,随后行情开始宽幅震荡。9月底,山西局部尿素装置停车因环保压力再起风波,区域多数企业受煤炭价格高压尿素装置停车时间再次提前,国庆节前晋城区域尿素日减产高达1万吨以上。国庆假期以后,国内需求端持续萎靡不振,国内供大于求压力突显,上游出货压力持续存在,但成本端存在较强支撑且随冬储、淡储采购时间节点临近,尿素不具备大跌基础。

整体来看,2022年在国内尿素整体供大于求的格局下价格水平依然在上半年创出历史新,可见在社会库存持续较低情况下,尿素在时间及区域上均存在阶段性供需错配情况。下半年随国内需求季节性淡季来临,尿素价格整体也处在理性回归的过程中。未来尿素仍有部分新增产能陆续投产,在供应继续稳中增加但尿素出口持续受限的情况下,国内尿素供需格局整体依旧偏于弱势。

2022年即将荣耀结束,尿素价格在上半年创下历史新高,2023年国家政策将继续引导化肥行业走势。

一、成本面来看

国家政策面依旧对煤炭价格顶部打压,对煤炭中长协价格实行限价管控,以确保煤炭价格控制在合理区间。2023年俄乌冲突将有所缓解,后疫情经济衰退影响下中国地产煤炭销售压力继续增加。但随着近几年下游煤制气、煤制油新增项目大量投产,对煤炭需求增量明显,在下游需求稳增长的大背景下,煤炭消费需求有明显回升。另外2023电煤中长协合同把原有的承担政府煤炭储备认为的储备基地与化肥生产企业“请离”了中长协的需求队伍,明年享受中长协价格的部分煤头尿素企业成本将会有所增加。预计2023年煤炭价格仍将在高位相对高位运行,且用煤高峰时段大概率依旧出现供需偏紧格局。

二、供应面来看

未来1-2年仍有部分尿素新增产能投产释放,预计到2023年底国内尿素产能预计将达到7539万吨,尿素产量预计或在5700万吨附近,尿素产能继续回升,产量继续明显增加。且2023年尿素出口法检政策继续实行的概率较大,供大于求的形势持续时间越长,市场弱势表现将越明显。另外受疫情影响,2022年9月开始新疆地区出疆货源同比大幅减少,疆内上游被迫累库,关注区域性转结库存情况,2023年待疫情好转,大量货源将寻求出疆,对内地行情冲击仍不容小觑。

三、需求面来看

全球粮食安全问题受到高度重视,国内保证粮食安全政策也在不断推出,以提高农业生产积极性。预计2023年农业需求将继续稳中增加。在尿素下游需求占比中农需占比70%以上,虽然农业需求占比较大,但季节性明显。因此整体上半年国内尿素需求相对集中,下半年整体处于淡季。工业需求来讲,因原材料氮磷钾价格持续高位,复合肥利润持续压缩,终端需求整体被迫缩减。复合肥生产推后延迟,以销定产、随用随采,但需求后置就导致阶段性需求集中,对尿素采购也相对集中。另外近几年局部复合肥高塔新投产,对区域性尿素行情也产生利好。在全球疫情形势、经济大环境以及环保推动影响下,预计2023年板厂、三胺等行业开工或继续维持低迷态势,可继续关注三胺出口情况。另外工业电厂、车用尿素等行业对尿素的需求或继续稳中增加。

四、尿素出口方面

自2021年10月15日起尿素出口实行法检政策以来,大幅限制了国内尿素出口量。2022年1-9月份尿素出口157.34万吨,同比去年402.33万吨减少244.99万吨,同比减少60.89%。需求端仅靠内贸消化,国内供大于求的弱势格局将持续存在,另外港口库存将会继续保持相对低位。但在高利润驱动、印度招标、国际援助以及其他因素影响下,国内尿素出口阶段性增加也时常发生。

2022年国家化肥淡季储备政策在冬储基础上增加夏储,而2023年冬储夏储联动,储备化肥总量共1100万吨左右。一方面在时间上调节化肥市场供需矛盾,一方面化解了市场大起大落的潜在危机,同时也在尿素需求淡季对市场形成有效托底支撑。

整体来讲,在尿素出口继续执行法检情况下,预计2023年国内尿素供需关系将继续有所松动,尿素成交重心整体将有所下移。但受尿素价格波动频繁且波幅较大影响,下游商贸入库风险持续较大,而社会库存持续较低,因此在利好叠加以及用肥高峰时期,尿素行情仍具备坚挺上冲可能,另外成本、国储仍在特殊时期有效托底。就尿素市场运行特点来看,金联创预计主流区域2023年全年价格大约在2100-2700元/吨区间波动。