玻璃:

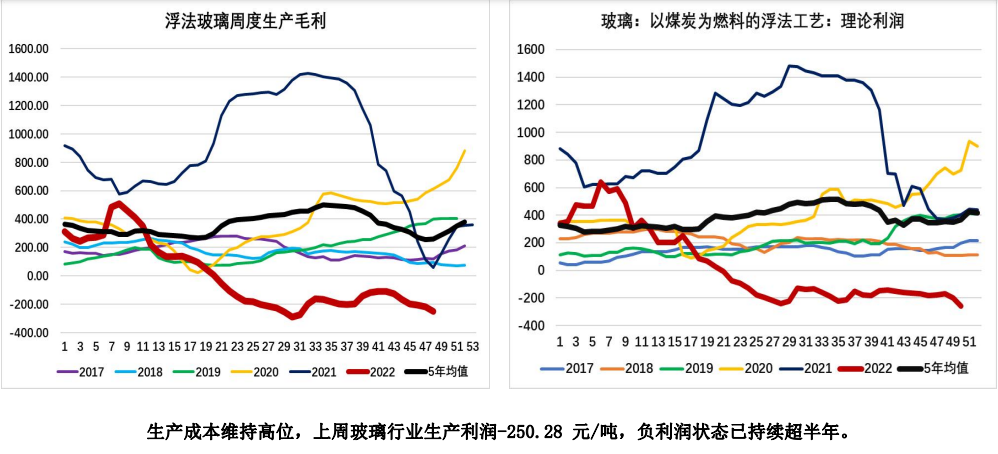

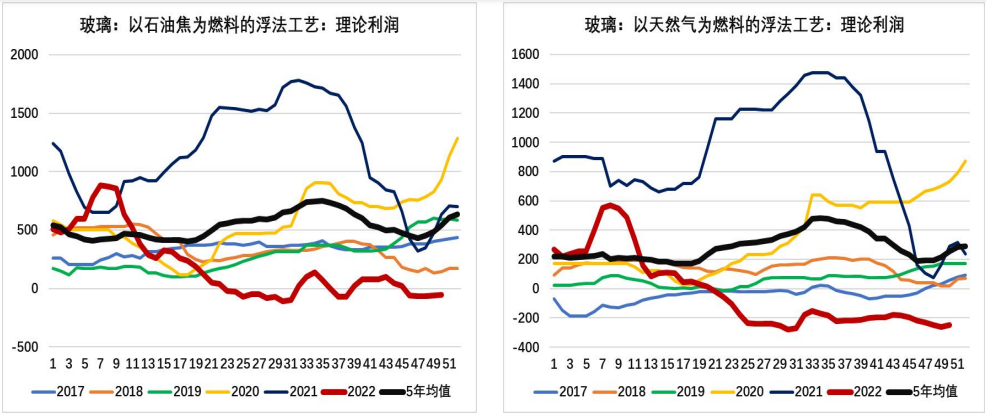

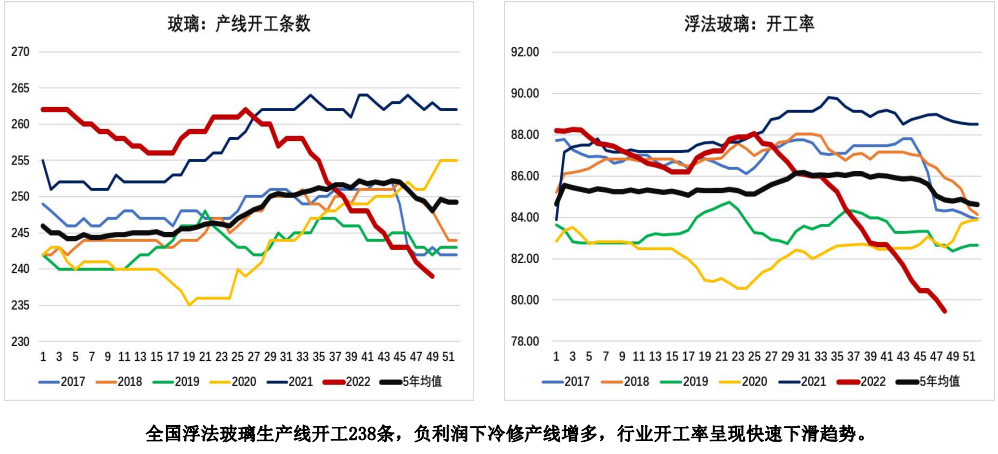

1、基本面:玻璃生产负利润持续恶化,行业冷修增加、开工率明显下降但产量收缩仍不及预期;宏观、地产政策利好提振情绪,但传统淡季来临,终端地产需求疲弱,下游加工厂按需采购原片,玻璃库存仍处绝对高位;偏空。

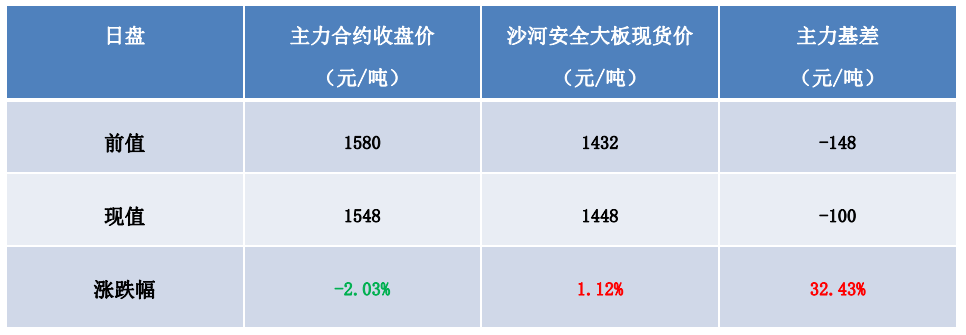

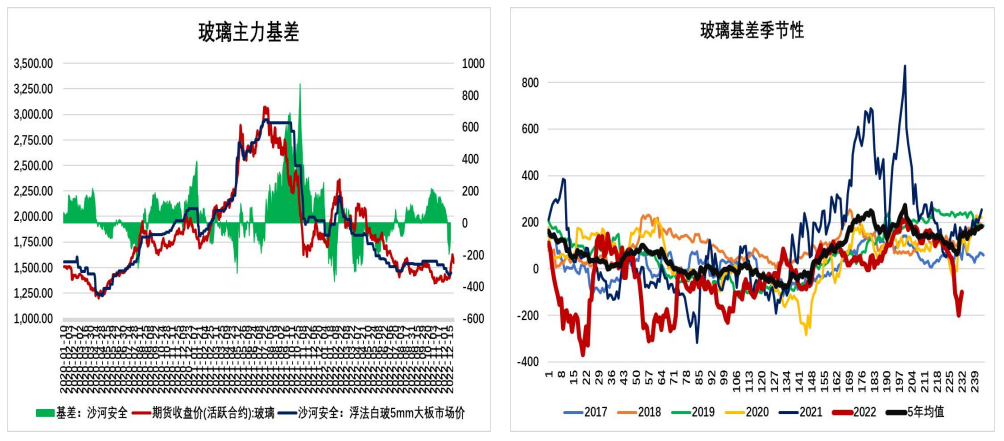

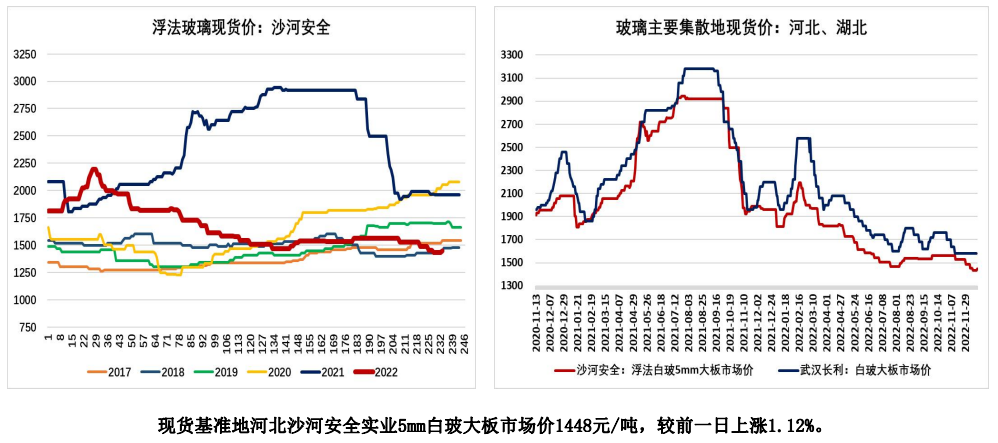

2、基差:浮法玻璃河北沙河安全实业大板现货1448元/吨,FG2305收盘价为1548元/吨,基差为-100元,期货升水现货;偏空。

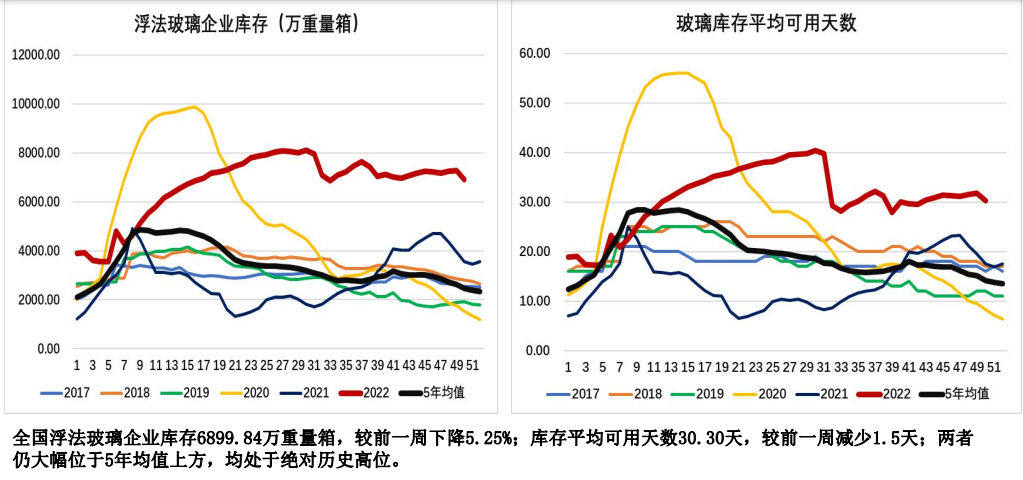

3、库存:全国浮法玻璃企业库存6899.84万重量箱,较前一周下降5.25%,仍大幅位于5年均值上方;偏空。

4、盘面:价格在20日线上方运行,20日线向上;偏多。

5、主力持仓:主力持仓净空,空减;偏空。

6、预期:玻璃基本面弱势难改,短期预计维持震荡偏空运行为主。FG2305:日内1500-1560区间偏空操作。

【近期利多利空分析】

利多:

1、国内疫情管控政策边际放松、利好地产,叠加近期房地产刺激政策陆续出台,玻璃需求预期中长期或逐步修复。

2、玻璃生产负利润状况持续超半年,行业冷修数量逐步增加,供给中长期预计将持续下滑。

利空:

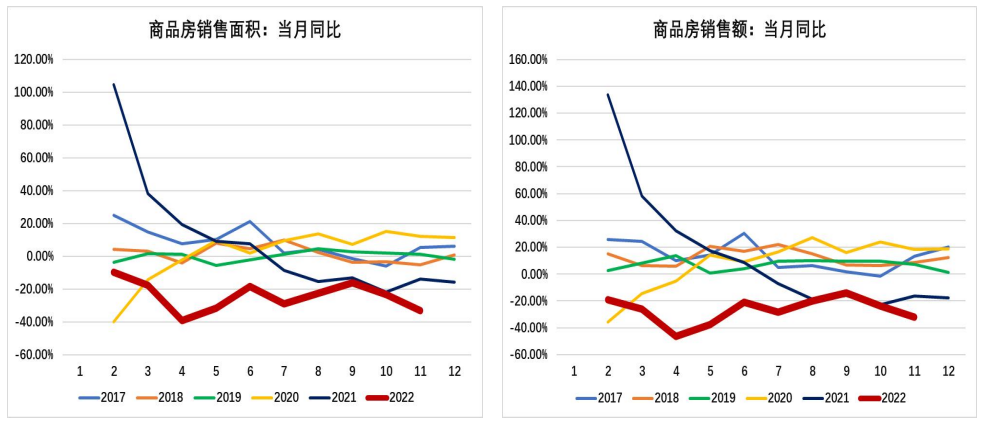

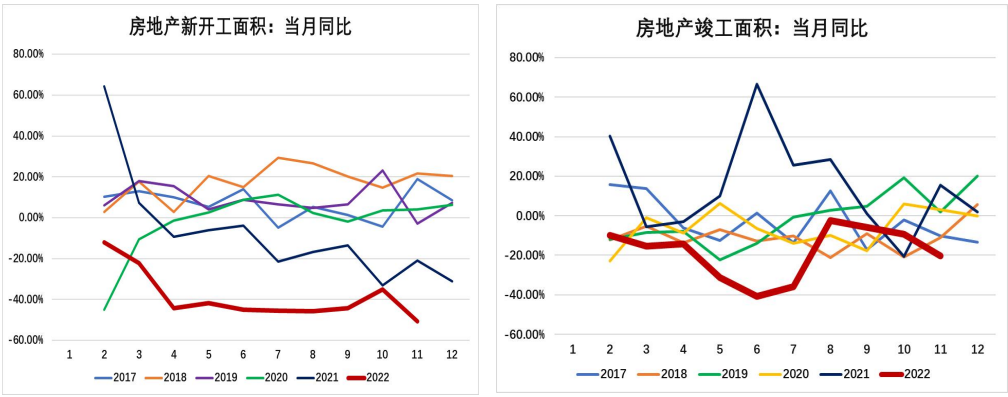

1、11月商品房销售面积、销售金额和新开工面积、竣工面积当月同比增速集体转弱,房地产数据依然疲弱难改,年内玻璃刚需预期惨淡。

2、终端地产需求修复不及预期,传统需求淡季来临,下游加工厂多数维持少量补货节奏,原片备货量偏低,采购偏谨慎,玻璃库存仍处于绝对高位。

【当前主要逻辑和风险点】

1、主要逻辑:当前玻璃受到宏观地产和防疫政策优化的提振,但高库存、弱需求的现实并没有实际改善,短期基本面弱势难改,预计玻璃存在回落风险,中长期需关注地产端的回暖力度。

2、风险点:房地产政策落地超预期、玻璃生产线集中冷修量增加。

【一、玻璃期货行情】

【主力基差】

【二、玻璃现货行情】

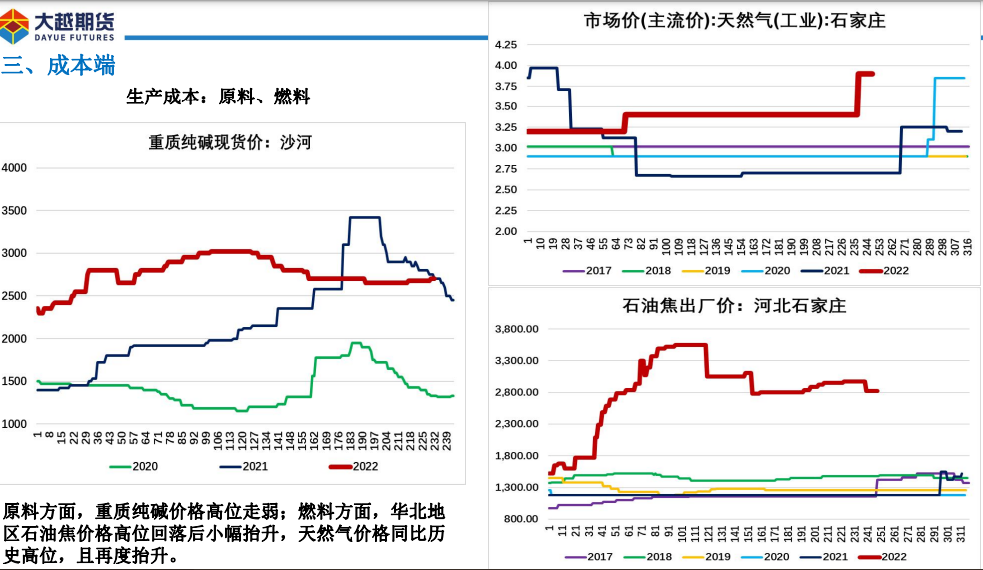

【三、成本端】

玻璃生产利润

玻璃生产利润

【四、玻璃基本面分析】

(一)供给

(二)需求

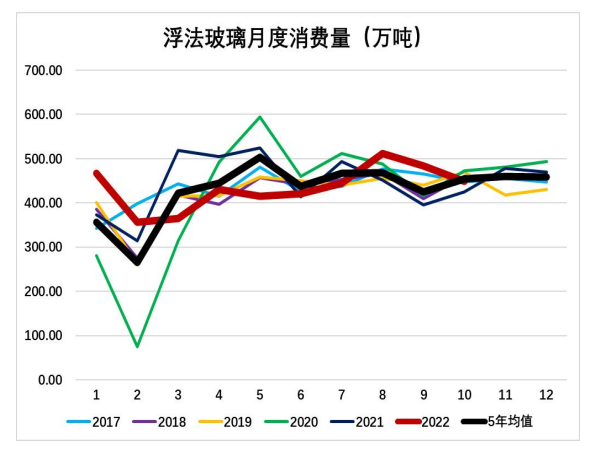

1、浮法玻璃月度消费量

2、房屋销售情况

3、房屋新开工和竣工面积

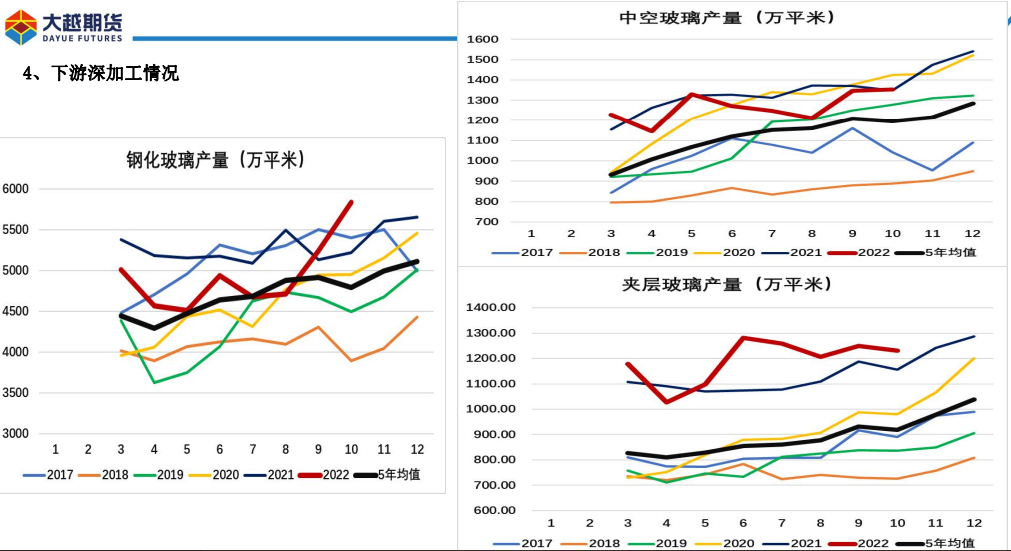

4、下游深加工情况

(三)库存