2022年12月份,有色金属等大宗商品价格整体上涨。2022年,有色金属市场资金持续反常地聚集在近月,反映出在供应链不稳的情况下,实体产业与机构对远月合约缺乏布局的信心。

全球铜精矿供应紧缺缓和

2023年,全球新增的大型铜矿项目寥寥无几,而且,部分大型铜矿山因为老化或升级改造面临铜精矿供应下降。展望2023年,全球铜精矿供应弹性较小,新增项目建设进展缓慢,预计全球铜精矿将会延续供应紧张。

从铜矿山开发进程来看,大型矿业公司经营主要集中在勘探、采选环节。从资源勘探到采矿,可能需要很长的时间,在此期间,项目需要大量的资本支出。大型矿山项目的开发具有一定的风险,需要大型矿业公司和多个矿业公司联合完成。

2019—2021年,全球铜精矿新增供应的峰值已经过去,预计未来需要铜价继续上涨,才会刺激铜矿项目的新增投资。2022年,全球铜矿产能增速下降、品位下降、成本提升,新项目的投产和现有项目的改扩建增量较小,短期铜精矿产能难以快速增加。

全球精炼铜库存过低

从全球范围看,全球三大交易所的铜库存没有达到全球数天的消费量,即使加上全球最大可跟踪的“隐形”库存,上海保税区的铜库存也不能满足全球两周所需。

在整个铜产业链中,铜精矿在精炼铜原料中的占比为80%以上。中国铜冶炼企业的原材料主要依赖国外进口,而近几年来中国冶炼产能却处于快速扩张阶段。此消彼长下,进口铜精矿加工费低迷,中国冶炼企业持续面临“原料紧张、利润微薄”的窘境。据调研了解,考虑现金成本后,中国铜冶炼厂的加工费盈亏平衡点一般位于60美元/吨左右,而尽管2022年铜精矿加工费恢复至该平衡点上方,但副产品利润下滑,也影响冶炼厂利润释放。

在全球铜精矿供应紧平衡的情况下,废杂铜必然成为补充矿产铜产出缺口的重要来源,但近年来国内废杂铜进口受到越来越多的政策及配额限制,使得海外铜精矿的紧俏程度加大,预计未来需要再生铜进口和地方支持政策放松,方能缓解中国铜精矿资源对外依赖过高的困局。

下游行业待复苏

我国是世界第一的铜消费国,国内铜终端消费结构有别于全球。电力行业是国内精炼铜消费最主要的领域,占比高达50%左右;其次是家电、交通、建筑和电子领域。电力类消费中约有40%为建筑用电力电缆,国内铜需求与固定资产类投资完成额高度相关。

随着全球主要发达国家的经济复苏,尤其是欧美高调推动制造业回归,使得产业重拾高速扩张态势。据CRU数据,2020—2023年,全球精炼铜消费量复合年均增长率预计在2%的温和水平。中国精炼铜消费量由于经济增长迈入转型升级期,预计中国精炼铜需求增速中长期将逐步放缓,未来建筑领域用铜量将下滑,交通和机械等领域用铜将增长。虽然中国第一大精炼铜消费国的地位依然不可撼动,但是中国精炼铜占全球消费量的比重将随之逐步下降至50%以下。随着工业经济加速发展,除中国以外的发展中国家对精炼铜需求的增长将更为显著。

房地产带动铜消费主要表现在两个方面:一是房地产建设本身需要敷设的电缆和相关变电设备等,二是新房装修带动空调、洗衣机、冰箱、热水器等电器产品需求(电力电缆与家用电器合计铜需求约占国内整体铜需求一半)。国内空调、汽车等产业在经历了透支消费后增长乏力,尤其房地产行业调控压力显现,进一步影响消费预期。在铜消费集中的电力领域,作为“十四五”规划开启之年,2021年,国内工业领域聚焦于能源结构变化,预计电网投资将整体维持平稳,难以有大的增长亮点。

根据先进工业化国家的发展经验,目前,中国正处于“工业化社会”阶段的中后期,经济增长由农业转向以制造业为主。

目前,我国有色金属产业链比较完整且规模庞大,考虑到我国建立的比较完整的工业体系还有进一步升级转型空间,同时,我国人口基数巨大、区域发展不平衡,要真正完成新型工业化、电气化和城镇化还有较大升级潜力。

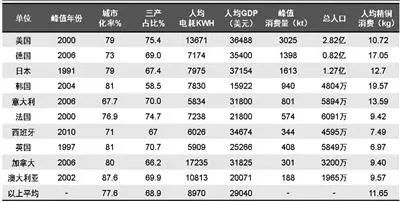

梳理全球铜产业近10年来的数据,占全球世界精炼铜消费近90%的15个国家或地区,已有11个在2010年前就出现了消费“峰值”,只有中国、巴西、土耳其、西班牙正处在峰值逐步形成过程中。

过去10年,中国平均单位GDP消费强度是世界的3~4倍左右,虽然我国单位GDP精炼铜消费强度已提前进入下降区域,但是我国人均铜消费尚未出现拐点且仍具潜力。

2019—2022年,中国的铜消费量处于不断上升但增速变缓的阶段,三个因素推动中国铜需求潜力:一是房地产为代表的建筑、基建等固定资产投资,二是5G与新能源领域发展对铜消费提升的促进,三是全社会电气化对铜消费的提升。

“工业化社会”阶段的资源消费有两个关键时点值得高度关注:一是人均GDP达到6500美元~7500美元。在此区间前,经济发展伴随单位GDP能耗的增加,第二产业消费快速增长,城市化率快速上升;在此区间后,城市化开始由快速转向中速,钢铁、水泥及有色金属消费增速开始减缓、消费强度渐走低。二是人均GDP达到1万~1.2万美元。在此区间后,城市化速率进入缓慢增长期,工业化进入成熟期,与此相对应的是人均一次能源和工业终端能源消费增速放缓、粗钢、水泥消费呈零或呈负增长,人均有色金属资源消费增速减缓,并陆续进入零增长,由于中国人口众多和区域不均衡,预计在该阶段所处时间较长。保守预计,中国铜消费峰值将在2025—2030年达到。

以发达国家工业化经验预估中国铜消费潜力

数据来源:SMM,国信期货