一、如何看待新季加拿大菜籽供应?

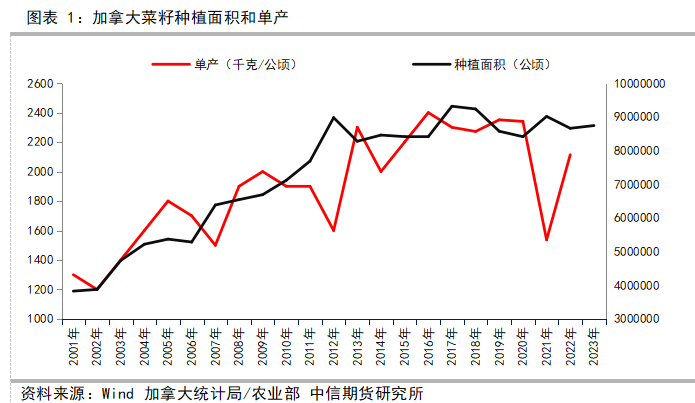

在正常条件下,加拿大油菜在5、6月份种植,8、9月份收获。2023年4月26日加拿大统计局发布报告预计2023年加拿大油菜籽种植面积为2160万英亩(即874万公顷),较2022年的2140万英亩增加0.9%,但低于市场预期2178万英亩。从2001年以来加拿大油菜种植面积看,尽管2023年的预期种植面积较2017年的历史最高值931万公顷低6%左右,但仍略高于近10年的平均水平870万公顷。而较加拿大农业部3月预估的880万公顷低6万公顷,这意味后期加拿大农业部可能下调油菜种植面积。

从单产角度看,2021年受干旱影响加拿大菜籽单产下降至1.537吨/公顷,为2008年以来最低值。在降水改善的背景下,2022年加拿大菜籽单产恢复至2.114吨/公顷,但仍为2015年以来第二低水平。加拿大农业部3月报告预计2023年加拿大菜籽单产为2.12吨/公顷,而2015年至2020年加拿大菜籽平均单产为2.31吨/公顷,这意味着在降水正常的条件下,后期加拿大菜籽单产上调的可能性较大,或至少达到2.2吨/公顷。若按874万公顷的种植面积和2.2吨/公顷的单产,则2023年加拿大菜籽产量或达到1920万吨左右,菜籽产量同比增幅近6%。

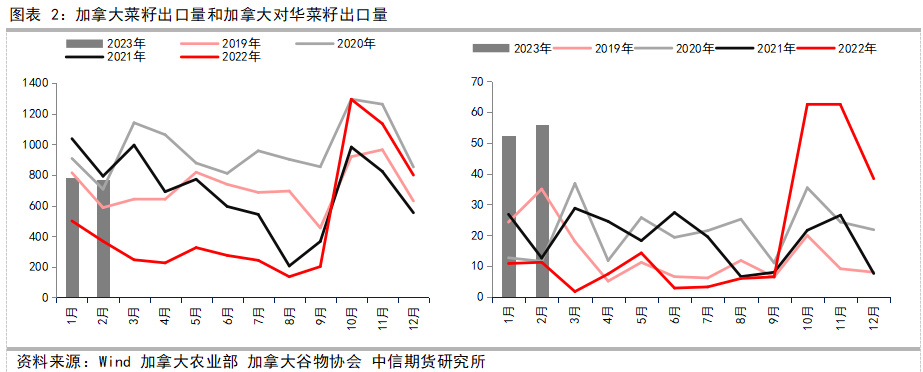

从加拿大菜籽出口角度看,加拿大菜籽产量的恢复有助于其菜籽出口量的增加。2021年加拿大因干旱导致菜籽产量大幅减少约570万吨至1375万吨,这使得2021/22年度加拿大菜籽出口量同比减少534万吨至525万吨。随着加拿大菜籽产量的恢复,2022/23年度加拿大菜籽出口量明显增加。

根据加拿大谷物协会数据,截至第36周,加拿大菜籽累计出口量达620万吨,同比增加近50%。加拿大农业部预计2022/23年度加拿大菜籽出口量将达860万吨,预计2023/24年度加拿大菜籽出口量达880万吨。若按照2023年加拿大菜籽产量1920万吨,出口占比50%测算,则2023/24年度加拿大菜籽出口量或达960万吨。

二、如何看待我国菜系进口量?

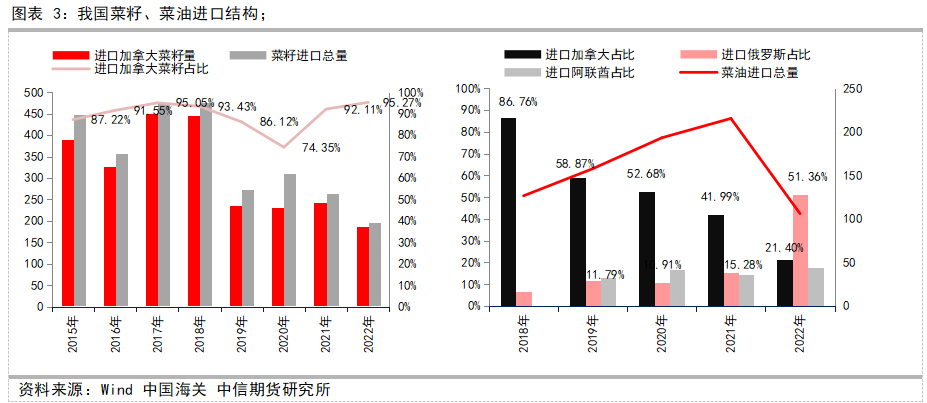

从近年我国菜系进口结构特征看,近年我国菜籽进口仍集中于加拿大,2022年进口加拿大菜籽占国内菜籽进口总量的比重为95%。近年我国菜粕进口集中于加拿大和阿联酋,2022年进口加拿大和阿联酋菜粕占国内菜粕进口总量的比重分别为78.42%和19.39%。近年我国进口俄罗斯菜油快速上升,进口加拿大菜油持续下降,2022年我国进口俄罗斯、加拿大和阿联酋菜油占国内菜油进口总量的比重分别为51.36%、21.4%和17.47%。因此,加拿大和俄罗斯菜籽产量的增减对我国菜系进口的影响较大。

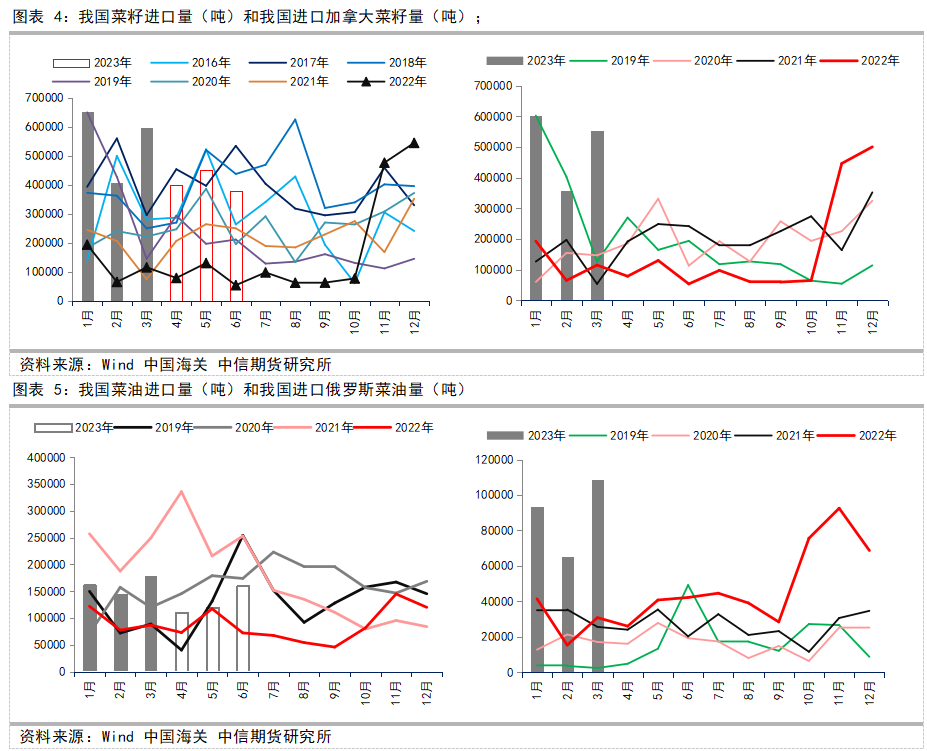

菜籽进口方面,在加拿大、俄罗斯等菜籽主产国增产的背景下,2023年1-3月我国菜籽累计进口量已达166万吨,去年同期仅为37.5万吨。其中,今年1-3月我国进口加拿大菜籽量为151万吨。根据船期预报,预计4-6月我国菜籽进口量在123万吨左右,去年同期为26万吨左右。根据当前菜籽进口进度,2023年我国菜籽进口量或达500万吨,其中进口加拿大菜籽量或达450万吨。

菜油进口方面,在全球菜籽增产,尤其是俄罗斯菜籽产量增加的背景下,我国菜油进口量预期同比明显增加。2023年1-3月我国菜油累计进口量为48.5万吨,去年同期为28.6万吨。其中,今年1-3月我国进口俄罗斯、加拿大和阿联酋菜油量分别为26.76万吨、6.02万吨和7.22万吨。根据船期预报,预计4-6月我国菜油进口量为39万吨,去年同期为26万吨,同比增加50%。根据当前菜油进口进度,2023年我国菜油进口量或达150-200万吨,其中进口俄罗斯菜油或达70-100万吨。

三、如何看待菜系面临的宏观和产业环境?

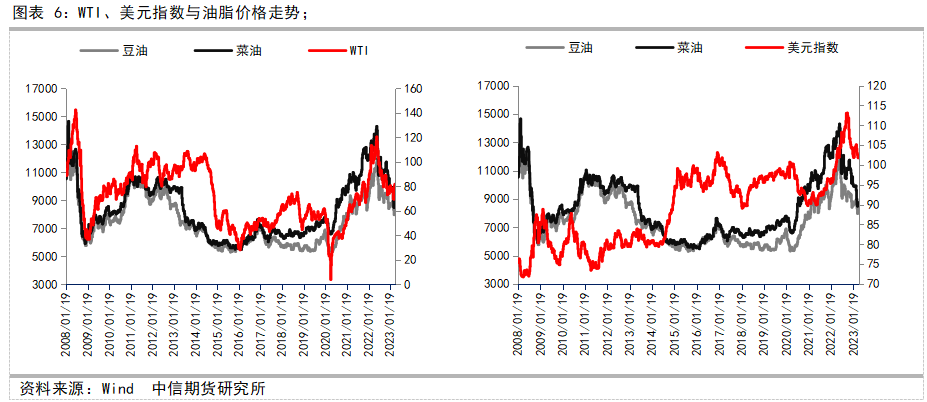

菜系价格走势受宏观金融氛围和油脂油料所处的产业环境影响较大。尽管目前美联储加息接近尾声,且3月下旬以来(截至4月底)海外没有新的金融风险事件发生,但在欧、美央行快速大幅加息过后,海外即使不发生新的金融风险事件或经济危机,而其经济也将面临较大的衰退压力。从美联储停止加息,甚至降息的角度考虑,这之前也要看到美国通胀的持续回落或经济不断变差。

因此,宏观金融环境给菜系(油脂油料)市场带来下行压力的概率较大。近期海外各类大型企业的裁员、欧洲各行业持续不断的罢工及市场对美国银行业危机的担忧等均表明海外经济下行的压力在不断增大。

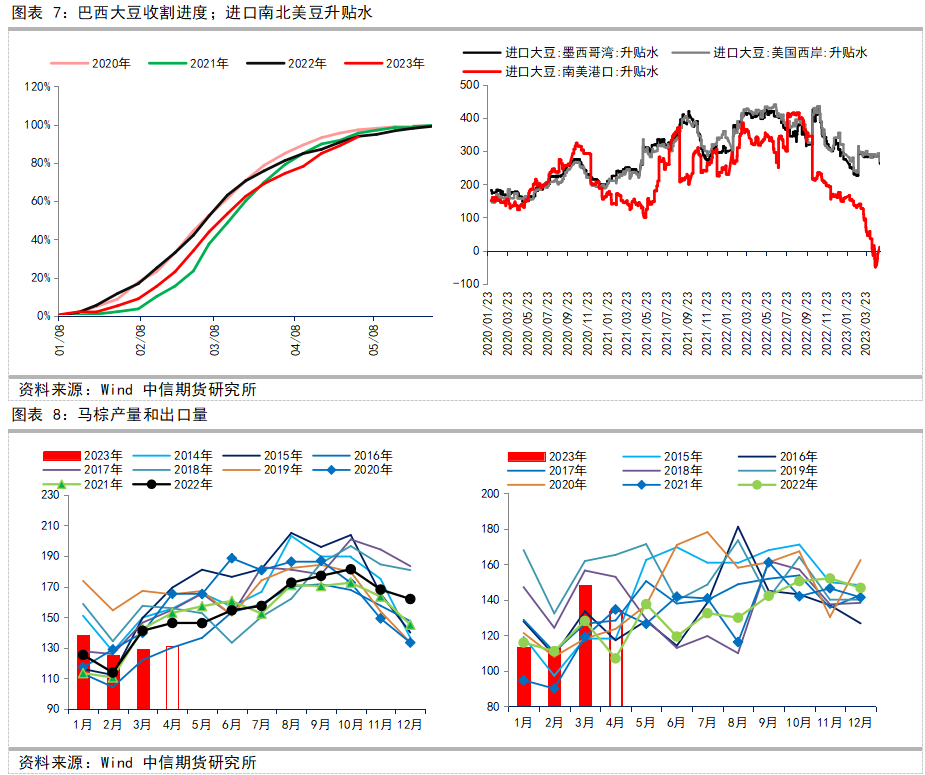

产业环境方面,尽管阿根廷大豆产量仍有下调空间,阿根廷大豆产量同比减少或达2000万吨,但其往年大豆出口量仅有800万吨左右,考虑到减产导致其大豆进口增加约400万吨,则阿根廷大豆减产导致其对外大豆供应减少1200-1500万吨,这仍然要小于巴西大豆增产的近2500万吨。

因此,在南美豆供应季全球大豆供需仍是相对宽松的,这可从今年以来持续下跌的南美豆升贴水得以验证。新季美豆方面,尽管较低的美豆种植意向使得后期市场天气条件更加敏感,但这也使得后期美豆种植面积上调的概率增大。

另外,今年夏季厄尔尼诺发生概率较大,而厄尔尼诺气象条件下往往是利于美豆生长的,且当前美豆产区天气条件基本正常,截至5月1日美豆种植较为顺利,美豆种植进度为19%,五年均值仅为11%,故当前美豆天气炒作条件也不成熟。棕油方面,在马来劳工短缺问题缓解和印尼棕油出口正常的条件下,今年印尼和马来棕油增产概率较大,且目前已进入棕油增产季,后期棕油供应趋增,而马棕4月出口环比下降预期较强。因此棕油供需趋向宽松概率较大。

综上分析,菜系面临着进口增加、棕油增产、南美豆上市高峰及海外经济下行的产业和宏观环境,后期菜系价格继续承压回落概率较大。上行风险在于美豆产区天气条件不理想、棕油增产不及预期、产油国减产超预期等。