事件背景

二季度以来橡胶价格处于阶段性低位运行,近期市场传言国家或将轮储天然橡胶,本周RU2401拉涨接近1000点,9-1月差扩大400点至-1400左右,RU-NR价差走出反套逻辑,盘面交易短期驱动,目前该轮储传言真实性仍然有待验证,本文讨论收储的可能性以及行情影响。

一、天然橡胶收、抛储行情回顾

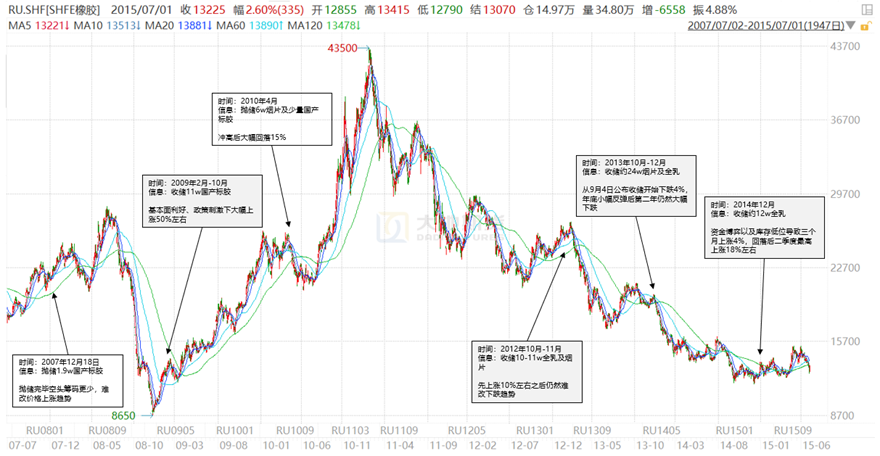

图1:2007年以来中国天然橡胶收、抛储回顾 数据来源:QinRex 公开资料整理

图2:收、抛储后行情回顾数据来源:QinRex Wind 公开资料整理

2007年以来,为了稳定天然橡胶价格国内进行多次收、抛储,在2011年之后橡胶价格大幅下跌,因此国家主要以净轮入为主,2007年以来共轮入约58.62万吨、轮出7.9万吨,合计净轮入50.72万吨。

从历史上来看,收、抛储并不是决定行情涨跌的绝对因素,或许在短期会交易该驱动,但是从中长期来看基本面供需仍然是主导行情的决定性因素,甚至被市场认为是利多(利空)出尽,如2012年以及2013年大量收储之后仍然难改下跌之势。

二、收储对平衡表的影响

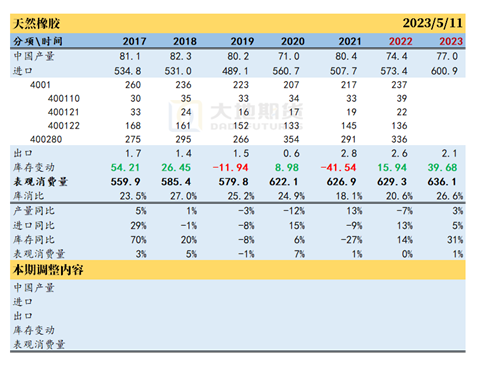

首先从国内橡胶平衡表来看,预计今年大概率维持累库趋势,根据预测2023年将累库39万吨左右,若净轮入5-10万吨全乳胶仍然难以改变整体供大于求的现状。

图3 国内橡胶平衡表 数据来源:上期所 市场资料

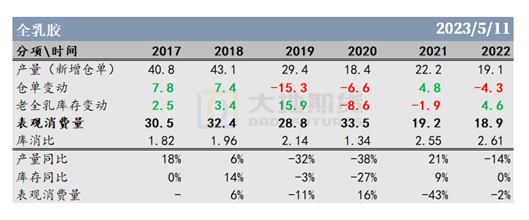

但根据全乳平衡表来看,全乳胶的供需均呈现逐年回落趋势,主要是由于浓乳分流以及胶种替代,按照历史净轮入5-10万吨来看,约占表观消费量的三分之一,对全乳胶的结构性行情有较大的刺激作用。目前01合约锚定的新全乳的产量还不太好评估,首先是整体云南的产量确定是减少的,但由于今年云南与海南浓乳分流数量可能比去年略少,最后交割品可能会跟去年相近或略少,当然最终数量也要看盘面价格等因素。

注:新增仓单中含有部分烟片

图4全乳平衡表 数据来源:上期所 市场资料

三、收储对套利行情的影响

3.1 对深浅色套利的影响

2010年之后国家轮储的对象均为全乳或烟片胶,因此本次轮储对象为浅色胶的可能性较大。若采取浅色胶净轮入的方式,则对深浅色价差回归会产生一定冲击,在深浅色库存比较大的情况下,更倾向于走出反套逻辑。

目前反套逻辑已提前交易,部分套利盘为规避风险将RU空头平仓,若后市该消息被证伪则仍然会走深浅色正套逻辑。

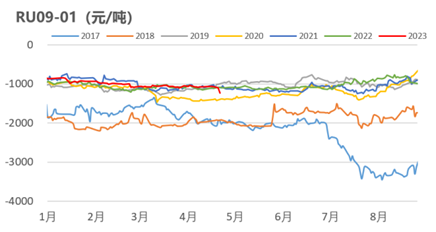

3.2 对9-1月差套利的影响

9-1月差套利机会则要关注收储的全乳生产年份。

1)若净轮入的是新全乳胶,则容易刺激01合约走出91反套逻辑,目前盘面已交易一部分新全乳的预期;若收储的是烟片则对行情同样利多01合约,目前推测期货库存中烟片仍有大约2-3万吨。目前时间点来看,若拉涨01合约则有可能刺激新年度全乳分流浓乳原料,导致01上涨过程中产生一定的负反馈。

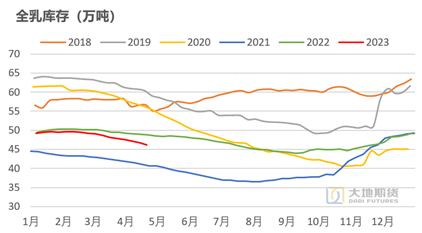

2)若净轮入的是老仓单,对于09合约存在利好,容易走91正套行情。另外需要关注国储库存橡胶年限较长,可能与新胶存在质量差异。

3)9-1月差套利具有安全边际。由于全乳胶库消比较大,需要市场被动消化当年需要注销的老全乳,一种方式是通过贴水深色胶吸引下游接货、另一种即通过9-1价差的扩大吸引套利商进场承接,因此对于9-1价差而言主要是持仓成本加上新老全乳的溢价,一般而言9-1价差1200以上正套的年化收益率已较为可观。若后市该消息被证伪、或轮入老仓单,则更推荐9-1正套。

图5新老全乳库存以及91价差 数据来源:Wind 市场资料