镍:面临10年最大过剩

International Nickel Study Group近日发布预估,全球镍市场预计面临10年以来最严重的过剩,过剩幅度达到23.9万吨,这个预测比去年10月做出的更为悲观,彼时预计过剩17万吨左右。导致如此严重过剩的主要原因主要来自于印尼的镍矿产量显著增加。

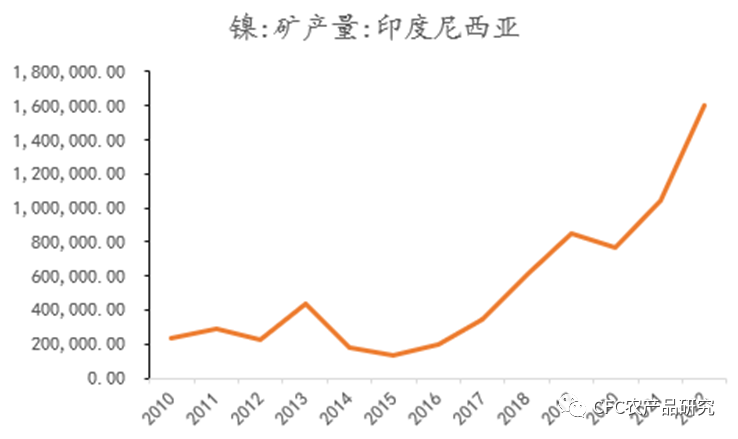

图:印尼镍矿产量大幅增加(万吨)

数据来源:美国地质调查局,中信建投期货

根据INSG最近的月度公告,2022年印尼的镍矿产量增长了48%,达到158万吨,且2023年1-2月印尼的镍矿产量同比进一步增长44%。(据美国地质调查局数据,截至2020年,世界镍资源储量约为9400万吨,其中,印度尼西亚资源储量约为2100万吨,占比22%,居全球第一。)

图:印尼镍生铁产量(万吨)

数据来源:SMM,中信建投期货

多头驱动的折戟:硫酸镍需求走弱

镍是一种银白色金属,镍金属具有良好的机械强度及加工性、难熔耐高温性及化学稳定性等特点,广泛应用于不锈钢、合金钢制造领域。在我国的需求分项中,不锈钢所用的镍铁占到总需求的70%左右,但最近引致本轮镍价上行驱动的是三元电池材料的需求,中间的关键产品即是硫酸镍。

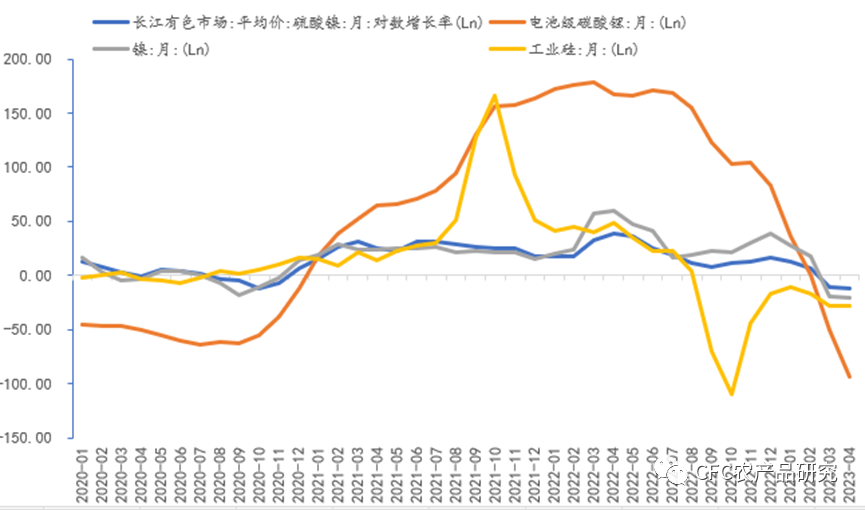

图:硫酸镍与镍的同步性

数据来源:Wind,中信建投期货

硫酸镍是镍矿冶炼加工后的一种初级产品,是制备三元动力电池、电镀镍、镍氢电池等产品的重要原材料。通常硫酸镍的生成原料是红土镍矿,但2021-22年硫酸镍价格大幅上行导致我国的产业链用镍豆和镍粉的溶解来直接供应硫酸镍市场,而彼时仍旧有部分本来直接用于硫酸镍生产的MHP和高冰镍供应不锈钢生产,这样的错配来自于下游的高利润,同时也触发了硫酸镍和镍价的最强上行。

数据来源:Wind,中信建投期货

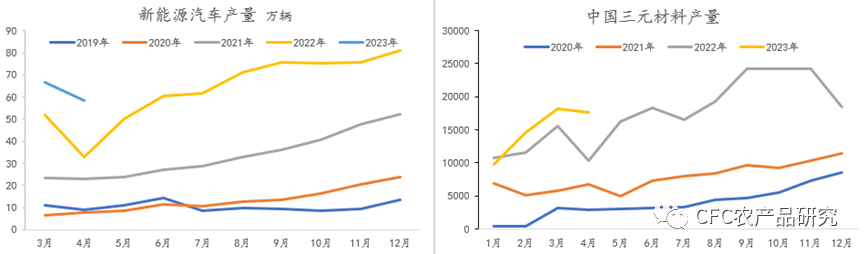

2023年以来我们关注到新能源汽车产销均有相对显著的回落,5月11日,中国汽车工业协会发布了2023年4月汽车产销数据。今年4月汽车产销量分别达到213.3万辆和215.9万辆,环比分别下降17.5%和11.9%。

在一定程度上这被归因为三年疫情对居民资产负债表造成的伤痕。2023年以来新能源车产量,三元材料产量保持同比增长,但环比显著回落,这也导致了新能源系出现显著的回落,硫酸镍价格最近也有相对显著的走弱。

图:新能源板块的价格表现:镍、硫酸镍、碳酸锂和工业硅对比

数据来源:Wind,中信建投期货

镍的高弹性或作为商品空头的首选

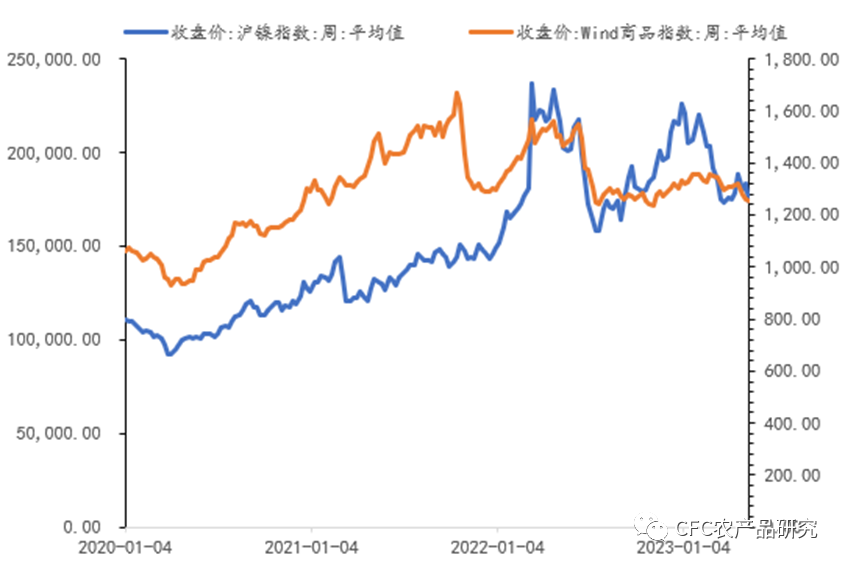

图:镍充当商品突破的领头羊

数据来源:Wind,中信建投期货

5月份以来,黑色,白银,原油和铜这几类资产价格下行,而美债和黄金的偏强,这样的资产表现组合侧面验证了当下正在不断计价的海外的弱现实;未来2-3个月在欧美高利率环境下,我们很难证伪当下risk-off的风险偏好。未来是欧美经济虽然逐步走出了大力加息的政策困境,但也正步入最高利率环境,并迎来需求走弱从预期向现实过度的窗口。未来美国的就业数据,美国的债务上限等问题或都将成为引爆进一步risk-off的导火索。

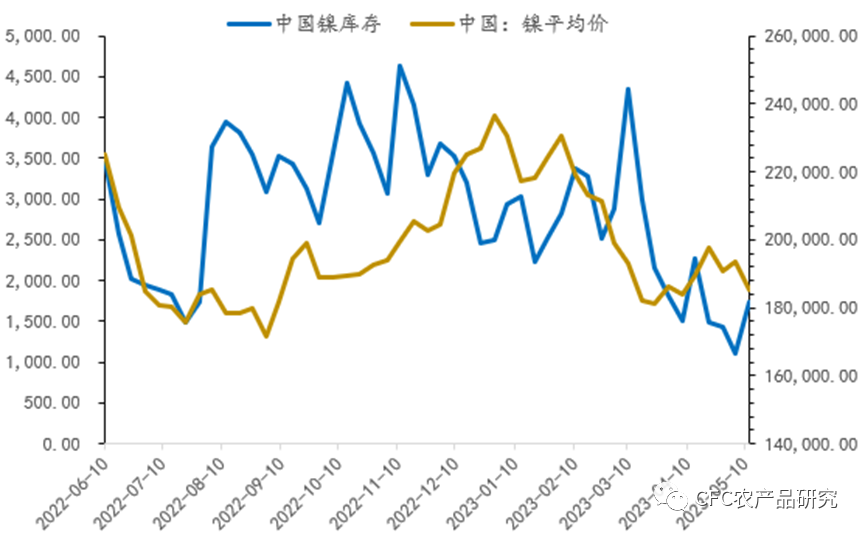

图:镍价与库存

数据来源:Wind,中信建投期货

在此环境下,市场着眼于寻找空配的品种,我们理解镍市场存在供需双杀的困境,且在过去行情中,镍充当这商品市场上行和下跌的领头羊,这一状态也在新一轮的商品破位过程被巩固。

2023年内将有多个镍铁、硫酸镍及中间品产能投产,我们在年度报告中测算,2023年预计全球原生镍过剩26.23万镍吨,中国原生镍过剩18.72万镍吨,过剩预期走强或将驱动中长期镍价下移,甚至跌破2022年7月14.2万的前低。