近期黄金价格突破2000美元关口,引发市场对该品种的关注。3月8日以来,黄金价格持续上涨,COMEX黄金从1819美元/盎司上涨至2037美元/盎司,涨幅约10%。

与此同时,10Y美债收益率从3.98%下降到3.30%,下行幅度达68bp。金价的上涨既与SVB等银行风险事件增加了避险需求有关(事件发生时VIX指数急剧上升),也与市场预期美联储本轮加息临近尾声有关(3月FOMC会议表态)。

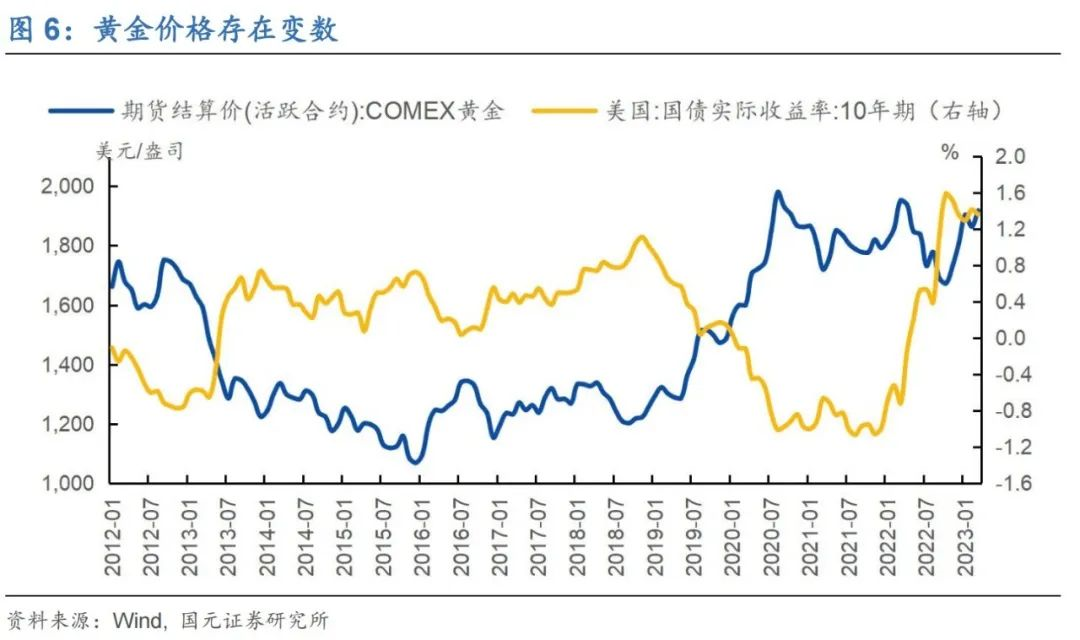

全球金融危机后,黄金价格可以被10Y美债实际收益率很好地解释。黄金本质上是一种零息资产,其持有收益完全来自于资本利得;那么,美债的实际收益率其实就是持有黄金的机会成本,美债实际收益率越高,持有黄金的机会成本越高,投资者会选择抛售黄金转而买入美债或其他风险资产,金价下跌,反之亦然。故黄金价格与美债实际收益率之间存在显著的负相关关系。

与其他商品一样,黄金也具有商品属性和金融属性,只是由于黄金的供给和需求都非常稳定,所以黄金主要由金融属性来定价。此外,不同于其他商品品种的是,黄金还具有避险属性:我们选择CBOE公布的标普500波动率指数(VIX)来衡量市场的恐慌情绪,可以看到,在重大危机事件出现时,VIX与金价涨幅显著,比如2008年9月全球金融危机的爆发,2022年2月俄乌冲突的爆发。但是,危机事件毕竟有偶发性,VIX无法作为长期黄金价格变化的可靠解释,何况VIX本身就难以预测。

所以,要想判断未来金价的走势,核心是要判断10Y美债实际收益率。美联储自2022年3月至今累计加息9次,幅度475bp,这种快速且大幅度的加息导致10Y美债收益率的上升远超过通胀预期的上升,美债实际收益率大幅上行。与此对应,在联储开启降息时,美债名义收益率的降幅会大于通胀预期的降幅,美债实际收益率下行。

美债实际收益率将下行,意味着持有黄金的机会成本将下降。但这是否指向金价要继续上涨呢?其实不然,我们还需要看当前黄金所处的位置是否合理。

当前黄金价格已经计入了美联储降息预期和一定的避险情绪。从下图可以看出,当前金价的位置与美债实际收益率的位置显著不匹配,2022年美联储的持续快速加息导致美债收益率显著上行,但是黄金并没有出现可比幅度的下跌,这可能与俄乌冲突等地缘政治事件引发的避险需求上升有关,也可能与央行的购买行为有关。

当前黄金价格与俄乌冲突刚爆发时相当,而当前美债实际收益率1.07%,远高于冲突爆发时的-0.43%,这意味着当下金价不仅包含了美债名义收益率下行的预期,还包含了对避险需求的定价。

黄金后续能否继续冲高,关键是地缘政治、银行危机等风险事件是否会进一步加剧。如前所述,金价当前的位置与美债实际收益率是不相匹配的,已经包含了对美联储降息预期和一定的避险情绪的定价,即美联储停止加息甚至降息对黄金价格不构成边际利好了,甚至一些比较小的风险事件也不太能进一步激发黄金的避险属性。对黄金价格的判断,取决于投资者对风险是否会超预期加剧的判断。与我们而言,我们倾向于认为在当前情况下,黄金向上的空间有限,震荡或者下跌的可能性要更大一些。