01

低硫燃料油简介

全球有四大船用油市场,分别是亚洲地区(新加坡、中国、日本、韩国)、 欧洲ARA地区(阿姆斯特丹、鹿特丹、安特卫普)、地中海地区(富查伊拉)和 美洲地区(美洲东海岸)。以上地区的海洋贸易繁荣,远洋航运畅旺,船用油市场非常发达。

自2020年起,国际海事组织(IMO)实施全球船用燃油限硫规定,低硫燃料油(硫含量0.5%)取代高硫燃料油(硫含量3.5%),成为船用燃料油市场主要用油。这一重要变革为全球燃料油、航运等市场带来重大挑战与机遇。为助力我国船用燃料油市场稳健发展,2020年6月22日,低硫燃料油期货在上海国际能源交易中心正式挂牌交易。经过两年多的发展,低硫燃料油期货呈现出“交易平稳、结算流畅、交割顺利、运用国际化”的良好态势,期货参与者的行业结构丰富,市场交投活跃。这一期货品种,及时为航运产业变革提供了避险工具,充分发挥了期货市场服务实体经济的功能。

一般来说,在原油的加工过程中,较轻的组分总是最先被分离出来,燃料油(Fuel Oil)作为成品油的一种,是石油加工过程中在汽、煤、柴油之后从原油中分离出来的较重的剩余产物。燃料油主要由石油的裂化残渣油和直馏残渣油制成的,其特点是粘度大,含非烃化合物、胶质、沥青质多。作为炼油工艺过程中的最后一道产品,传统燃料油产品质量控制有着较强的特殊性。最终燃料油产品形成受到原油品种、加工工艺、加工深度等许多因素的制约。燃料油主要用于交通运输、炼化、工业制造、电力等行业,其中船用油市场需求呈稳定增长趋势。船用燃料油作为船舶运输交通的动力来源,是在传统燃料油的基础上进行再加工而成的调和油品。

船用燃料油有多种分类方式:

1、根据我国国家标准GB 17411规定,船用燃料油分为馏分型船用燃料和残渣型船用燃料。馏分型燃料主要是以轻油(柴油)成分为主的油品,根据密度和十六烷值等质量指标分为四种,分别为DMX、DMA、DMZ、DMB;残渣型燃料油是以重质燃料油为主要成分的油品,其根据质量和粘度分为7个粘度、6个质量档,共 11个品牌号,分别为RMA10、RMB30、RMD80、RME180、RMG180、RMG380、 RMG500、RMG700、RMK380、RMK500、RMK700。

2、根据硫含量,船用燃料油可分为Ⅰ、Ⅱ、Ⅲ三个等级,其中残渣型燃料油对应的标准分别是不大于3.50%、0.50%、0.10%。

3、根据供应对象,船用燃料油可分为保税船用燃料油和内贸船用燃料油。

根据以上分类方式,高硫燃料油期货为RMG380品牌号,硫含量为不高于3.5%的保税船燃料油;低硫燃料油期货为RMG380品牌号,硫含量为不高于0.5%的保税船用燃料油。

自2020年2月1日起,我国宣布对国际航行船舶在中国沿海港口加注的燃料油,实行出口退(免)税政策,增值税出口退税率为13%。2020年3月18日,中海石油舟山石化有限公司申报4298吨船用低硫燃料油的出口退税,共退税191.67万元,标志着浙江自贸试验区率先在全国落地全流程低硫燃料油出口退税政策。浙江自贸试验区船用燃料油出口退税业务的落地,打破船用燃料油长期以来依靠进口的局面,加大中国船用燃料油价格优势,提高市场竞争力,巩固舟山作为全国第一大船燃加注港地位,助力浙江自贸试验区东北亚保税船用燃油供应中心建设。2022年度舟山口岸共出口船用燃料油120万吨,实现保税船用燃料油供应量达472.4万吨,稳居加油港全国第一、全球前八。

02

低硫燃料油新增产能和分布

2019年以来,随着IMO2020政策的落地,市场对低硫燃料油的需求不断增加。为满足市场需求,炼油企业正在增加低硫燃料油的生产能力。

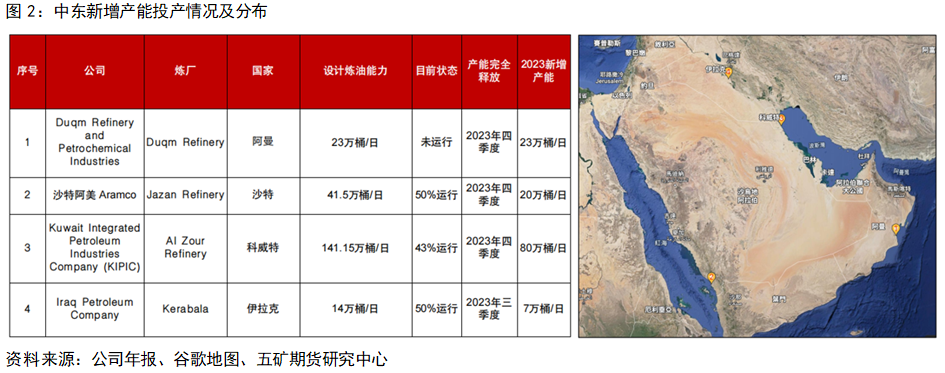

在中国,国内炼油企业已经开始扩大低硫燃料油的生产规模。中国石油化工集团有限公司(简称“中石化”)计划在青岛和南京两个炼油厂新增低硫燃料油生产能力。此外,中石化还在福建、上海和广东等地的炼油厂加快低硫燃料油的生产进度,以满足国内市场的需求。除了中国,全球其他地区的炼油企业也在扩大低硫燃料油的生产能力。例如,荷兰皇家壳牌公司(Shell)计划在新加坡扩建其低硫燃料油的生产能力,以满足全球海运业的需求。另外,沙特阿美公司也在增加其低硫燃料油的产量,以满足国内和国际市场的需求。今年是中东大炼化投产的一年,目前已知有4套炼化装置投产。其中位于科威特的Al-Zour炼厂的投产将给低硫燃料油市场带来巨大的供应增量。该炼厂今年新增原油加工能力达到141.15万桶/天,低硫燃料油收率如果达到25%,意味着有28万桶/天的产能,大概是130万吨/月的低硫产量。该装置目前已经开始第一阶段的运营,已经处于43%运营的状态,后续加氢脱硫装置有望在2-3季度逐步上线,产能完全释放预计在今年4季度。此外,沙特、阿曼和伊拉克的3家炼厂配套的脱硫装置,在今年3、4季度产能都将完全释放,今年下半年,中东地区低硫燃料油生产能力将显著增加,将有效增加亚太地区的低硫供给。

03

低硫燃料油基本面情况

尽管全球疫情形势逐渐好转,但在高利率市场环境下,部分国家和地区的经济复苏仍然乏力,全球贸易环境和经济形势都存在不确定性,一定程度上影响了低硫燃料油的航运端需求。2月初以来,新加坡低硫燃料油裂解价差持续回落至10美元/桶的水平,裂解价差持续在低位徘徊也显示出市场对于低硫估值的重新评判,2022年的高估状况将不复存在。4月11日,新加坡4-5月月差收报4.07美元/吨,与月初亚洲收盘时下降1.44美元/吨,展现出低硫燃料油前端信心依旧不足。根据对新加坡的本地供应商的调查,低硫燃料油驳船的交货期为4至8天,展现出燃料油加注船只运力边际宽松。由于4月份来自西方的低硫燃料油套利供应量减少,亚洲各地春季炼油厂逐步开始检修,这些变化在一定程度上将收紧地区供应。但低硫燃料油市场出现强势且持续的复苏需要需求端回升的刺激,这将需要全球的宏观经济形势得到改善。

04

航运业情况

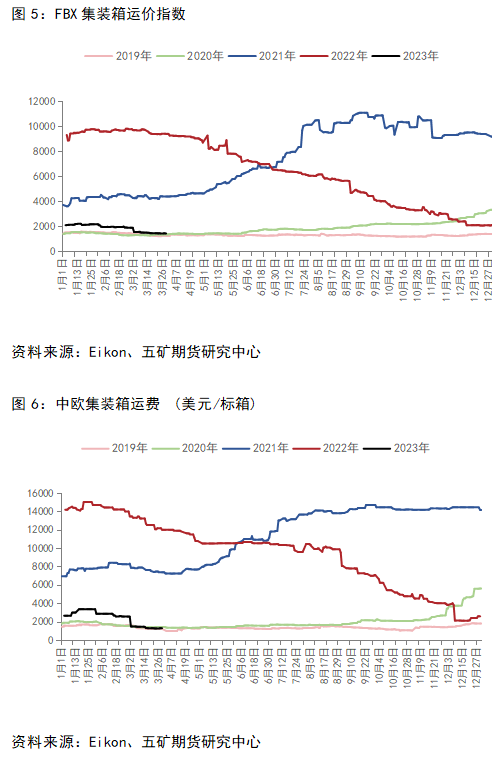

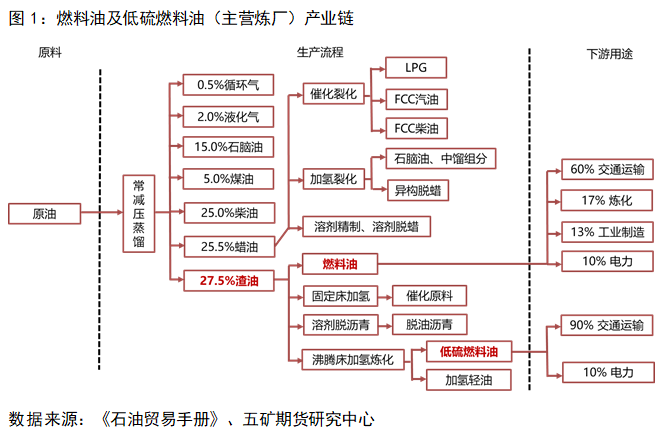

2023年以来,受到多种因素的影响集装箱市场表现羸弱。其中,全球经济的复苏和国际贸易的活跃程度是支撑集装箱市场需求的主要因素。另外,疫情控制和全球贸易流动性增强也对集装箱市场产生了积极的影响。然而,集装箱市场也受到多种因素的压制。例如,集装箱航运市场的航线运力过剩,竞争激烈,导致集装箱运价长期低迷。此外,全球各地政治、经济情况的不确定性,以及货运量的波动等因素。在航运熊市中,船运公司往往会采取一些措施来保持盈利或减少损失。例如,他们可能会采取节约成本的措施,如减少船队的数量、减少航线、降低员工薪资等,以降低成本和维持现金流。

从船用燃料消费角度来看,集装箱船舶消耗船用燃料的占比高达22%,位居首位,其次是散货船(18%)、油轮(13%)。其余船舶类型占比均不足10%,包括杂货船(7%)、滚装船和滚装客船(6%)、化学品船(6%)、渔船(5%)、LNG船(5%)、游轮(4%)等。在集装箱运输业明显进入下行趋势的背景下,低硫燃料油需求端将持续受到打压。