近期商品市场宏观情绪有所转暖,但白糖却走出破位下行之势,原糖远月跌破17美分/磅,而郑糖跌破5800元/吨的支撑位,主要原因还是在全球增产大背景下,贸易流充裕压力所致。本文着重探讨:当前国际国内食糖生产和政策等方面有什么新的进展,未来市场将如何演绎呢?

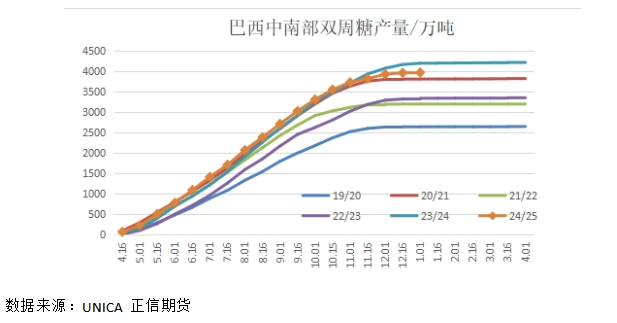

一、巴西:巴西榨季基本定产,下榨季仍有增产预期

巴西24/25榨季产量基本明朗,UNICA数据截至2024年12月下半月,甘蔗累计压榨量为61360.2万吨,本榨季巴西累计产糖3978万吨。统计期双周压榨量共计173万吨,糖产量为6.4万吨。12月巴西本地糖厂将大部分进入收榨的状态,加上3月底新榨季部分糖厂提前开机的的产量,总产量将达到4000万吨。由于近期巴西主产区降水充沛,利于作物的生长,下榨季巴西的估产将达到4050万吨,并且仍具有一定的上行风险。

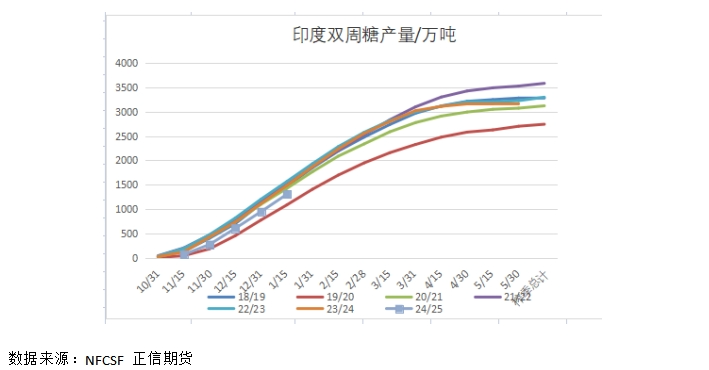

二、印度:印度政府发布100万吨食糖出口配额公告以及具体实施办法

1月20日,印度政府印度政府部门发布了批准2024-25年度100万吨食糖出口配额的消息,具体情况如下:

据印度政府食品部长普拉赫拉德·乔希称,为了缓解糖厂的财务压力,政府已正式批准出口100万吨糖。这一决定是政府就食糖出口问题进行了数周的讨论之后做出的。预计将为长期面临财务不稳定的糖厂带来急需的缓解,它将帮助糖厂及时清偿未结的甘蔗款项,减轻行业的部分压力。

回顾过往几个榨季,2021-22榨季年度,印度食糖出口约为1100万吨;2022-23榨季年度出口约600万吨,2023-24榨季年度则未允许食糖出口。

针对此次出口配额,印度糖和生物能源制造商协会ISMA表示当前榨季出口糖不仅能确保国内消费的糖库存充足,维持乙醇混合计划(EBP),还可以帮助糖厂维持财务流动性,从而及时支付蔗农的甘蔗款。ISMA是此前呼吁政府开放出口配额最为积极的组织。

实际产量方面,或许并不像ISMA所言的那般乐观。

根据印度全国合作糖厂联合会(NFCSF)发布的数据,2024/25榨季截至2025年1月15日,全国共有507家糖厂正在进行食糖生产工作,较去年同期的524家同比减少17家;入榨甘蔗14821.4万吨,较去年同期的16128.3万吨减少1306.9万吨,降幅8.1%;产糖1305.5万吨,较去年同期的1512万吨减少206.5万吨,降幅13.66%。

因本榨季截至目前的甘蔗入榨量与产糖量较上榨季相比均下降,NFCSF将2024/25榨季印度食糖预估产量从2800万吨下调至2700万吨。考虑到上榨季印度结转库存为600万吨,处于历史同期中性水平,那么本次印度100万吨的出口配额或许已经是最大极限了。

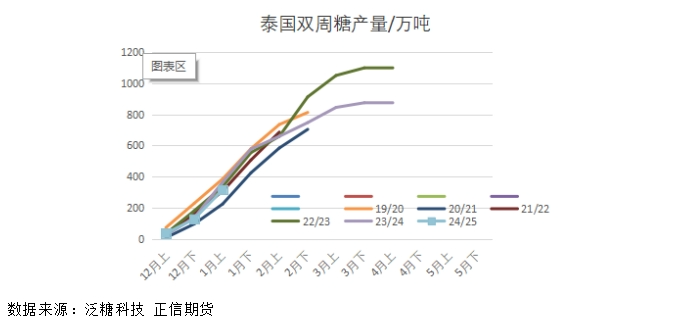

三、泰国:压榨进度较上榨季偏快

2024/25榨季截至1月15日,泰国累计甘蔗入榨量为3252.97万吨,较去年同期的2982.34万吨增加270.63万吨,增幅8.32%;甘蔗含糖分11.83%,较去年同期的11.45%增加0.38%;产糖率为9.708%,较去年同期的9.28%增加0.428%;产糖量为315.81万吨,较去年同期的276.75万吨增加39.06万吨,增幅14.11%。

目前数据来看,泰国压榨进度较上个榨季偏快,估产为1100万吨,由于榨季末尾偏干天气,估产有一定的下行风险。

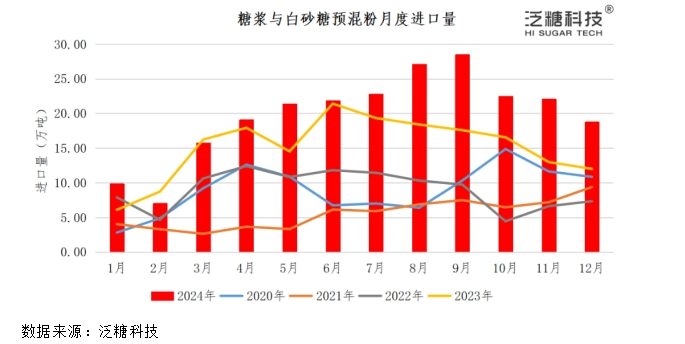

四、国内:12月进口糖浆和预拌粉同比再创新高

11月份开始,针对泰国进口糖浆和预拌粉政策收紧的传闻,反复炒作,扑朔迷离,知道12月底,官方才明确降相关税则号列品种上调8个百分点的进口关税,可谓雷声大雨点小,利好有限。

不过当时坊间传言泰国方面已经接收到禁令,禁令直接波及协会下的47家糖浆及预混粉生产企业,另有数据显示有多达74家泰国相关糖类生产厂被暂停对华出口。当时是无法求证的,只能等待12月海关公布的进口糖浆和含糖预拌粉数量去判断。

1月20号,海关总署数据公布,2024年12月我国进口糖浆、白砂糖预混粉(税则号列170290)18.76万吨,环比上月下降3.28万吨,降幅14.88%。

其中进口甘蔗糖或甜菜糖水溶液(税则号1702.9011)12.17万吨,同比增加5.18万吨,增幅74%;进口甘蔗糖、甜菜糖与其他糖的简单固体混合物,蔗糖含量超过50% (税则号1702.9012)6.42万吨,同比增加1.64万吨,增幅34.15%;进口其他固体糖及未加香料或着色剂的糖浆、人造蜜及焦糖(税则号1702.9090)0.17万吨,同比减少0.05万吨,降幅21.3%。

2024年累计进口236.55万吨,同比增长54.81万吨,增幅30.16%。

2024/25榨季截至12月,全国累计进口63.29万吨,同比增长21.76万吨,增幅52.4%。

12月进口数据表明糖浆和预拌粉进口层面,所谓的管控并没有产生实质性效果。该类型商品相对正规渠道进口原糖加工成本具有显著优势,也是阻碍国内现货价格向配额外进口成本靠拢的主要因素。

五、小结

1、截至12月下半月,巴西中南部地区累计产糖量为3978万吨,榨季终产预计能到4000万吨,近期巴西降雨改善,下榨季有增产预期。

2、印度方面,官方确认发放100万吨出口配额,是近期压制原糖的主要因素,但估产存在下行风险,100万吨也可能是本榨季能够出口的上限;

3、泰国2024/25榨季截至截至1月15日,产糖量为315.81万吨,较去年同期的276.75万吨增加39.06万吨,增幅14.11%。

4、国内榨季增产,12月进口糖浆和预拌粉同比仍传出新高,施压现货价格;

观点:印度确认100万吨出口配额,但估产存在下行风险,国产糖增产势头明显,糖浆和预拌粉进口量未现实质性缩减,压制现货价格,郑糖盘面整体偏弱,但利空因素已经有所消化,不宜追空,反弹承压试空为主。