一、玻璃近期走势回顾

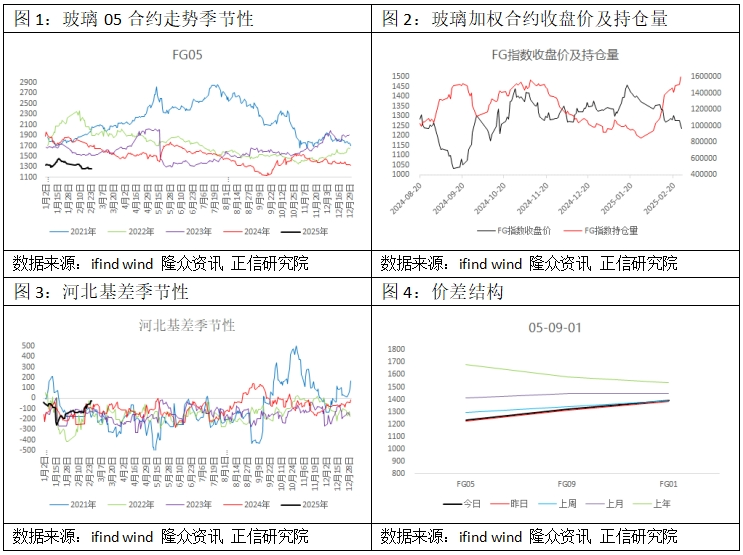

玻璃自一月下旬至二月下旬近一个月的震荡下行后,近期低位震荡偏弱。截至撰稿,主力FG05合约从一月的高点1466元/吨下跌至1209元/吨,下跌257元/吨,跌幅17.53%。春节前后,随着中下游进入传统假期,行业显性库存快速增加,而节前部分企业冬储及期现套利库存持续累积,在短期需求恢复缓慢的背景下,加剧了现货压力,进一步打击市场信心。

二、基本面近况

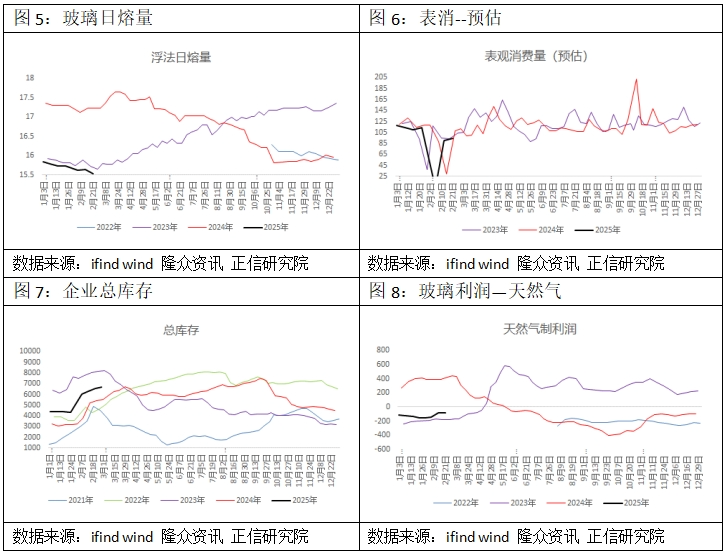

供应:短期相对低位,产线出清放缓

本周供应较上周小幅度降低,最新日产量15.53万吨,较上周小幅降低0.1万吨。近期产线出清速率有所降低,但总量上已降至近几年低位。

需求:投机需求放缓,终端启动缓慢

节前部分中游及期现商备货,但节后随着期现商出货,现货压力开始增加,投机需求转变为投机供应。另一方面,节后中下游开工并未提前,刚性需求启动仍较慢。总需求较节前有所下行。

库存:小幅累库,同期中高

绝对量上来看,库存仍小幅提升,最新库存量6713.5万重箱,较上周+157.6万重箱(或+2.35%),累库速度有所放缓。但从相对量来看,库销比处于区间中上部区域,实际去库压力较大。

利润:短期小幅下行,压力缓慢增加

天然气制利润近期有所下行,再次接近1月上旬的低位;石油焦制成本快速上升,利润短期下行,目前仍有盈利;煤制气利润变化不大,利润处于当前行业领先水平。若利润进一步降低,产线检修或可能重新提速。

三、市场当前博弈分析

1、现实端影响加强,投机情绪减弱

季节性因素并非完全不可逆,但在下游疲弱的情况下,今年春节的季节性累库难以避免,显性库存的增加使得之前乐观预期难以持续。而节后期现商的降价出货也进一步增加了中游环节的释放的压力。二者合力下,现实端影响在短期得到加强。

2、预期出现空档,短期蓄力不足

春节前后对于地产端并没有超预期的强政策支持,难有炒作空间。在新一轮重要会议前,出现了阶段性预期空档。

四、后市观点及策略

1、5-9反套仍可持有,3月上旬关注移仓情况

在下游需求仍将持续疲软的情况下,盘面的C结构或将持续,反套也是常规操作。值得注意的是,当下主力05合约持仓量较大,当3月中上旬盘面移仓启动后,月间价差或将出现一定波动。

2、单边上仍寻求反弹以后的空头套保机会

地产同比下行的数据在今年仍可能进一步加速,尤其是竣工端数据。今年初在供需双弱的格局下,绝对库存仍处于中高位就是当下的佐证。那么,对于出现某些过热情绪使盘面给出行业利润时,产业企业可适当套保。