一、风险兑现从预期走向现实

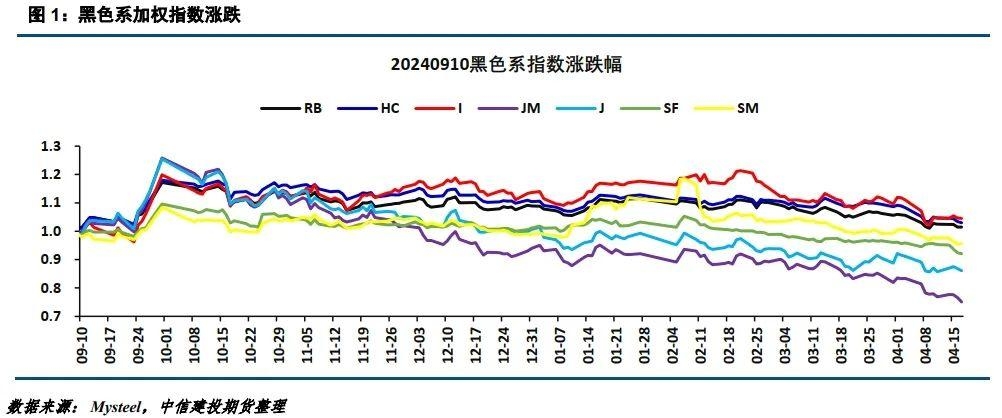

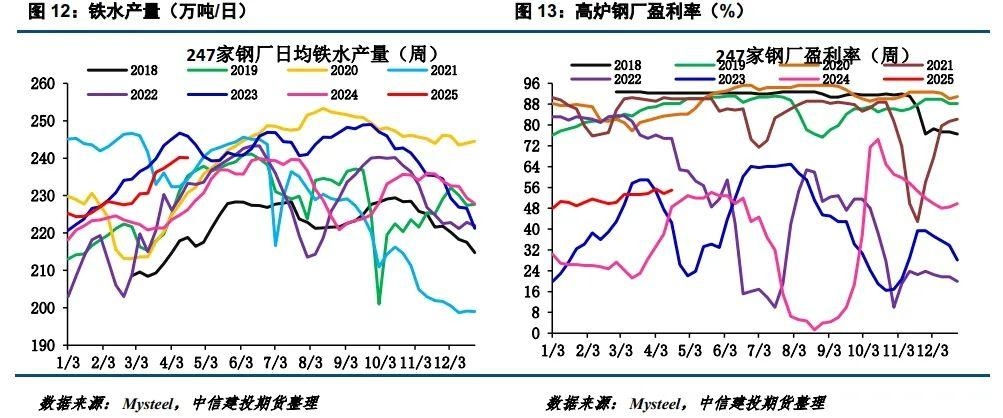

中美关税冲突以来,市场谨慎对待二季度经济走向,黑色系商品价格普跌。预期层面主导的下跌随着波动率走低,已经交易的比较充分了。近期可能开展第二波交易逻辑,现实层面的压力如何兑现。宏观层面:制造业出口面临风险,国内钢材的出口压力可能逐步兑现。但国内政策在此期间如何变动,能否对冲出口下滑风险,还有待跟踪观察。产业层面:钢厂生产强度维持在日均铁水240万吨的高位,钢材供给压力偏大;内需处于季节高位,预计5月中旬开始走低,出口压力也有望兑现,中期需求逐渐由峰值向下摆动;钢厂盈利能力明显走弱,虽然仍有50%左右的钢厂盈利,但是吨钢利润已经较4月初下降50-100元/吨,钢厂继续增产的时间和空间均不大,原料需求支撑走弱;双焦铁矿供给稳健,尚未出现明显减产行为,合金已经减产一个月,但库存端压力尚未缓解。总体来看,黑色系仍有压力。

二、工厂减产斜率加快

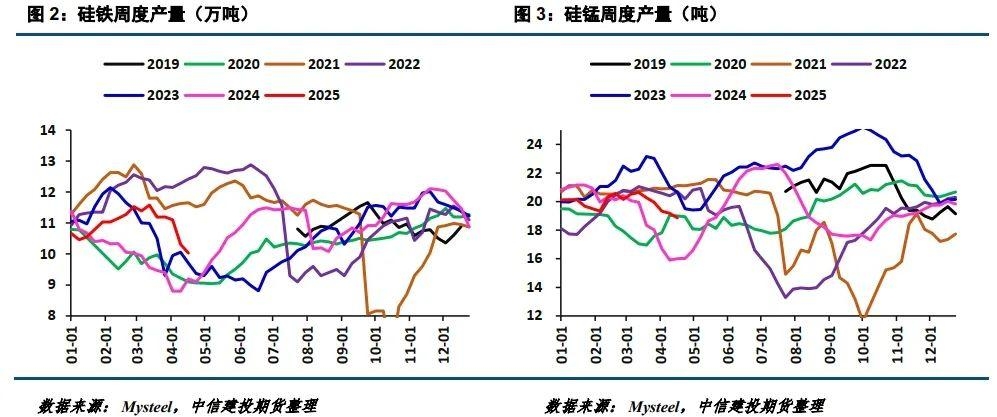

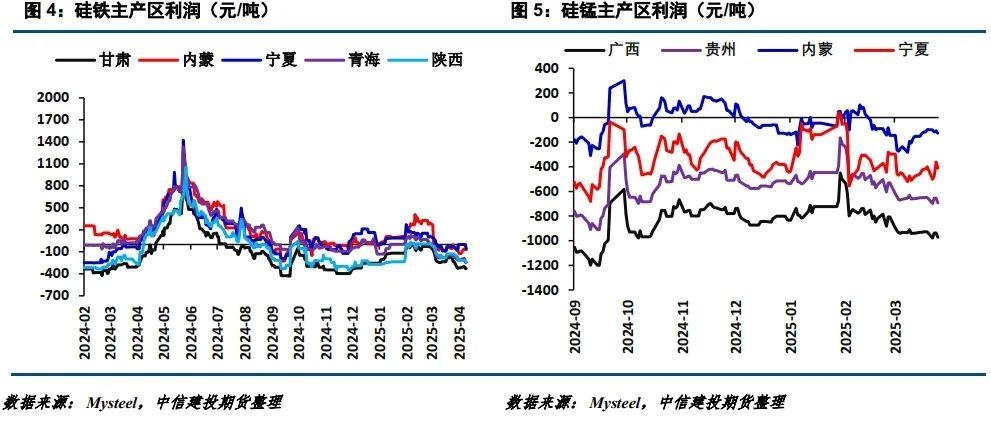

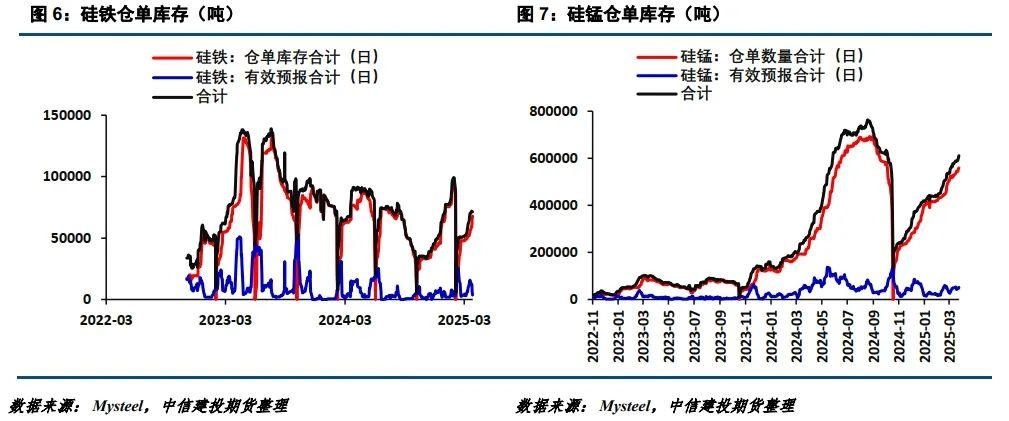

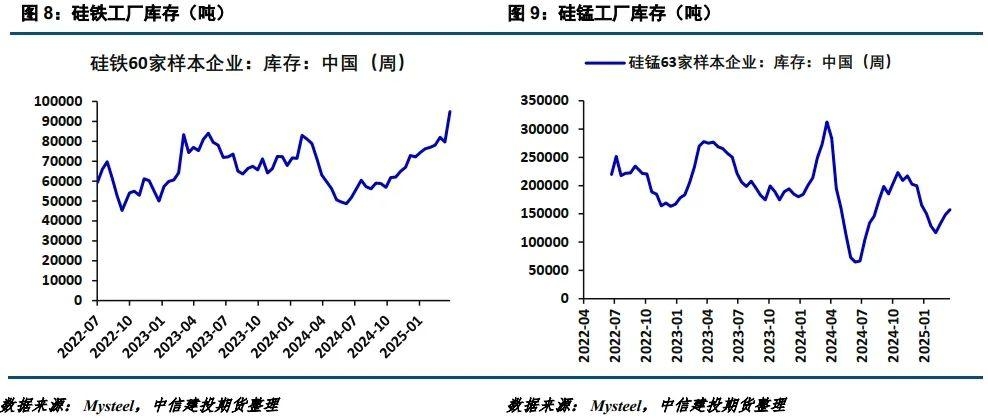

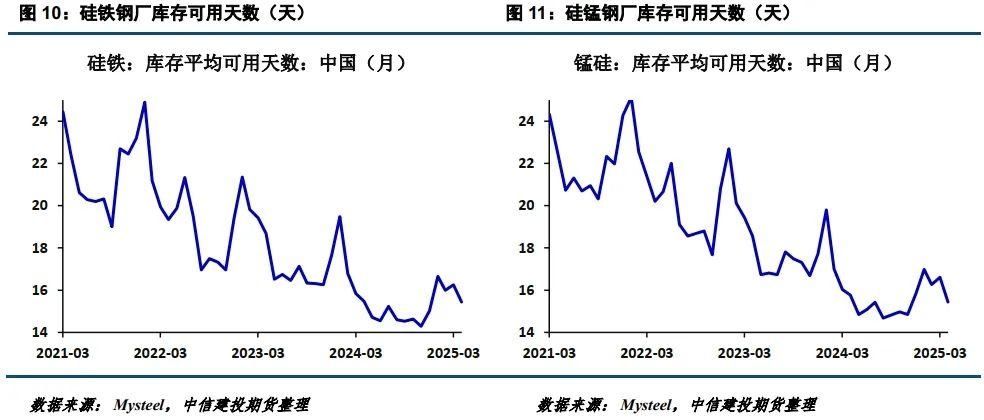

硅铁各主产区亏损在50-200元/吨左右,亏损幅度小幅增加。硅铁周产10.3万吨,开工率32.4%,较今年峰值下降1.55万吨和6.56%。4月份减产斜率明显加快,但上游高库存的压力并未明显缓解。仓单和有效预报合计7.1万吨,工厂库存9.4万吨,较上期数据均有增加。钢厂端库存小幅下降,可用天数15.44天,较上月下降0.82天。

硅锰内蒙宁夏主产区亏损在150-400元/吨左右,亏损较为严重。硅锰周产18.8万吨,开工率44.2%,较今年峰值下降1.77万吨和7.31%,减产开始快速兑现。上游库存方面,仓单和有效预报合计66.1万吨,工厂库存15.7万吨,上游库存仍在增加。钢厂端库存小幅下降,可用天数15.44天,较上月下降1.17天。

上游减产开始加速兑现,但工厂库存压力尚未出现缓解。钢厂主动降库存为主,此外考虑到钢厂中期减产风险,合金消耗需求可能逐渐见顶回落,工厂仍需要进一步减产或低产状态维持一段时间,才能看到库存有效去化。

三、钢厂利润恶化增产空间不大

日均铁水产量240.12万吨,钢厂生产强度维持在高位,但增产空间可能已经不大。钢厂盈利能力走弱,虽然仍有近5成的钢厂盈利,但吨钢利润较3月底已经下降了50-100元/吨。随着关税对终端需求不利影响的逐步兑现,钢厂盈利能力可能近一步走弱,钢厂增产空间或高产延续性均面临挑战。另外,随着5月份旺季需求逐步走弱,黑色系发生负反馈的风险也将增加。

当然,在此期间国内潜在的政策刺激也需要重点关注。临近4月底重要会议,市场仍然对政策刺激有所期待,这也可能引发价格的阶段性反弹。但能否给出类似于去年9月份的刺激政策,需要谨慎对待。毕竟大国间的博弈才刚刚开始,也需要为后续的不确定性储备充足的政策工具。所以,倾向于判断,近期潜在的政策可能尚不足以明显提升需求高度。

四、结论

关税冲突对市场情绪的影响已经交易的比较充分了,未来需要重点关注基本面的变化。供给端,铁合金生产利润持续承压,合金工厂已经减产1个多月,并且近期产量下降的斜率有所增加。但工厂库存和仓单库存压力依然偏大。需求端,钢厂按需采购为主,补库意愿不高。并且钢厂生产利润走缩,随着钢材出口和内需季节性走弱,也开始面临减产压力。产业链负反馈可能给合金价格带来进一步的压力。短期,4月份重要会议可能给市场带来一定的乐观因素,但也需要谨慎对待。整体来看,中期价格仍有走弱风险,硅铁压力区间或在5900-6000元/吨、锰硅压力区间或在6100-6200元/吨。