白糖自探底5500元以来,反弹至6000元附近,随后震荡调整。目前波动在5900元附近。外盘在9月中下旬巴西不断释放利好后,低位快速反弹,当前维持21-23美分的区间走势。巴西进入榨季尾端,离榨季结束只有1个多月的时间,北半球印度新榨季预计要到11月中旬之后,当前处于市场真空期,对于近期内外市场发生的一些相对重要的数据,我们做一个跟踪解读,便于对后市判断提供帮助。

一、巴西进入榨季尾段,UNICA大幅下调上榨季季末库存

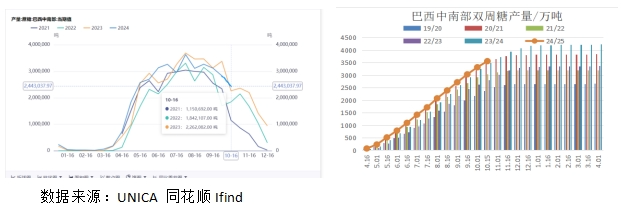

进入10月份之后,巴西榨季高峰结束,双周产量数据较年内峰值大幅回落。UNICA最新的数据线显示,10月上半月,巴西中南部地区产糖量为244.3万吨,较去年同期的226.2万吨增加18.1万吨,同比增幅8.00%。2024/25榨季截至10月上半月,累计产糖量为3559.1万吨,较去年同期的3491.7万吨增加67.4万吨,同比增幅达1.93%。

截止10月16日的双周报,巴西当前相对于去年同比小幅增产,市场也早已交易了巴西的增产利空。时间进入巴西压榨末尾季后,双周报压榨量同比偏低概率大幅增加。巴西的变量使得原糖自低位开始反弹后,维持高位区间震荡。

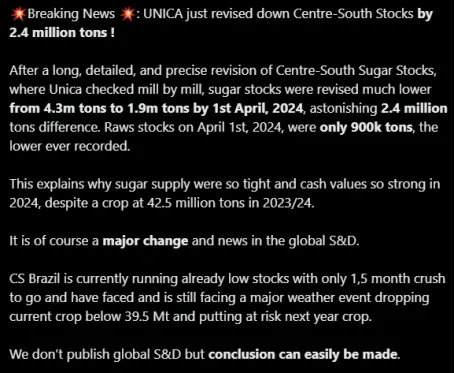

上周丰益国际在社交平台发布了一条标题为“breaking news”的新闻:

经过对中南部糖库存的长期、详细和精确的修订,Unica逐家逐厂检查后,截至2024年4 月 1日糖库存从430万吨大幅下调至190 万吨,相差240万吨,令人震惊。截至2024年4月 1日的原糖库存仅为90万吨,创下历史新低。

虽然名为爆炸性消息,但实际上原糖,只在消息出来后,走了2个多点的涨幅,之后再度震荡回落。之所以如此,是因为这一数据很好的解释了,为什么尽管2023/24年度的产量为4250万吨,但2024年的糖供应如此紧张,现货价格如此强劲。属于已经被市场和盘面已经消化了的数据,对于新季,目前大部分机构对巴西中南部本榨季糖产量预估已经聚拢在3800-3900万吨,推算今年4季度到明年1季度巴西的出口供应量可能会比去年同期减少六七百万吨,贸易流短缺仍在预期之中,原糖3/5合约巨大的远期贴水价差结构也反应了这一点,3月合约巴西交货量可能很少,这就进一步加剧了市场对于明年上半年印度和泰国供应情况的关注了。

印度和泰国最近新的消息不多,除了早前印度放开生物乙醇生产原料限制之外,印度暂未计划放松出口。根据ISMA的数据,印度新年度增产预期下调至3300万吨,除去300余万吨用于生产乙醇,其余成为国内糖供给。印度国内供给相对宽松,在长期乙醇改革的预期下,整体库存压力不算大。印度暂未公布出口计划,一季度国际市场供给相对偏紧。

相较于去年,泰国预估有约200万吨的增量供应,是市场共识比较强的。从泰国国内现货市场来看,增产格局下升贴水维持高位侧面反映需求较好。泰国现货升贴水处于历史五年高位,且预计在一季度逐步抬升,也对全球糖市形成一定支撑。

二、郑糖压力或比国际市场更重

郑糖最近一段时间盘面走势明显要弱于外盘,原因一方面是国内新糖上市,且新榨季有较强的增产预期,供需缺口收窄;另一方面是糖浆及含糖预拌粉等替代品进口数目屡创新高,已经形成国内食糖市场供应来源。

1、新糖上市且新季增产预期较强2024/25年度全国食糖产销已经开始,内蒙古、新疆首家糖厂分别于9月12日、22日开机。当前北方甜菜糖已经进入榨季高峰,不久后南方地区甘蔗糖也将陆续开榨。

据沐甜科技调研情况估计:24/25制糖期新疆糖产量预计将达到80万吨左右的历史新高,同比增加24万吨。24/25制糖期内蒙古糖产量预计在70万吨左右的历史第三高水平,同比增加16万吨。

农村农业部给出的24/25榨季全国食糖产量预估是1100万吨,明显高于上榨季的996万吨。

2、糖浆、预混粉进口数量屡创新高新旧榨季交替,国产糖结转库存创新低,9月份进口食糖数量也有所放缓,但糖浆、预混粉进口数量仍然居高不下、屡创新高,具体情况如下:

9月份我国进口糖浆和预混粉合计28.65万吨,同比增加11.03万吨,再创新高,已经连续五个月保持在20万吨以上,正在逼近30万吨。其中进口糖浆三项合计20.11万吨,同比增加10.65万吨,增幅明显;进口预混粉两项合计8.54万吨,同比增加0.38万吨。2024年1-9月我国进口糖浆及预混粉合计173.76万吨,同比增加32.27万吨。其中糖浆122.72万吨,折糖大概82.22万吨;预混粉51.04万吨,折糖大概44.91万吨。

过去,我国食糖市场形成甘蔗糖、甜菜糖、加工糖为主的“三足鼎立”格局。2023年,糖浆与白砂糖预混粉进口量达181.75万吨,折糖量约132万吨,超当年甜菜糖产量108万吨,以当前形势推测,如果没有新的管控政策出台,未来进口量将再创新高,则国内食糖市场格局将转变为“四分天下”,国产糖源的份额或不断缩减。

糖浆和预拌粉的进口问题上,已经引起了国内糖业的巨大不满。由于糖浆和预拌粉进口成本优势非常显著,不仅北方甜菜糖的终端市场受糖浆、白砂糖预混粉的冲击严重,因销售受阻,加工糖厂在区域市场竞争中同样处于劣势。2022年下半年以来,我国配额外食糖进口利润倒挂,加工糖厂的开工率极低,亏损严重,未充分享受到上一轮白糖牛市的红利。今年4月以来,配额外食糖进口的利润由负转正,却又遭到白砂糖预混粉的冲击,经营情况不容乐观。

上半年针对进口替代品的海关44号令已经在7月份开始实施,但是44号公告内容,主要是对税号为1701项目下,在保税区内加工预拌粉和糖浆、含糖量超90%,并内销至我国市场的渠道加强管理,但实际上1702项目下的进口才是主流,其含糖量在88%为主。

针对1702项目的进口,未来若没有更为有力的管控措施,则将对国内糖价形成极大的压力。

三、小结

进入10月份之后,巴西榨季高峰结束,双周产量数据较年内峰值大幅回落。UNICA最新的数据线显示,10月上半月,巴西中南部地区产糖量为244.3万吨,较去年同期的226.2万吨增加18.1万吨,同比增幅8.00%。2024/25榨季截至10月上半月,累计产糖量为3559.1万吨,较去年同期的3491.7万吨增加67.4万吨,同比增幅达1.93%。

对于新季,目前大部分机构对巴西中南部本榨季糖产量预估已经聚拢在3800-3900万吨,推算今年4季度到明年1季度巴西的出口供应量可能会比去年同期减少六七百万吨,贸易流短缺仍在预期之中,原糖3/5合约巨大的远期贴水价差结构也反应了这一点,3月合约巴西交货量可能很少,这就进一步加剧了市场对于明年上半年印度和泰国供应情况的关注了。

印度和泰国最近新的消息不多,除了早前印度放开生物乙醇生产原料限制之外,印度暂未计划放松出口。而且即便印度开榨,也需要一个观察期,前面几期数据也难对市场形成有效指引。

郑糖最近一段时间盘面走势明显要弱于外盘,原因一方面是国内新糖上市,且新榨季有较强的增产预期,供需缺口收窄;另一方面是糖浆及含糖预拌粉等替代品进口数目屡创新高,已经形成国内食糖市场供应来源。

在国际糖市出现较强的方向指引之前,考虑到国内新糖上市和含糖替代品进口的冲击,郑糖持震荡偏弱思路,操作上仍然可以尝试卖出01合约6000附近认购期权,看不涨。