01 印尼棕榈园种植结构

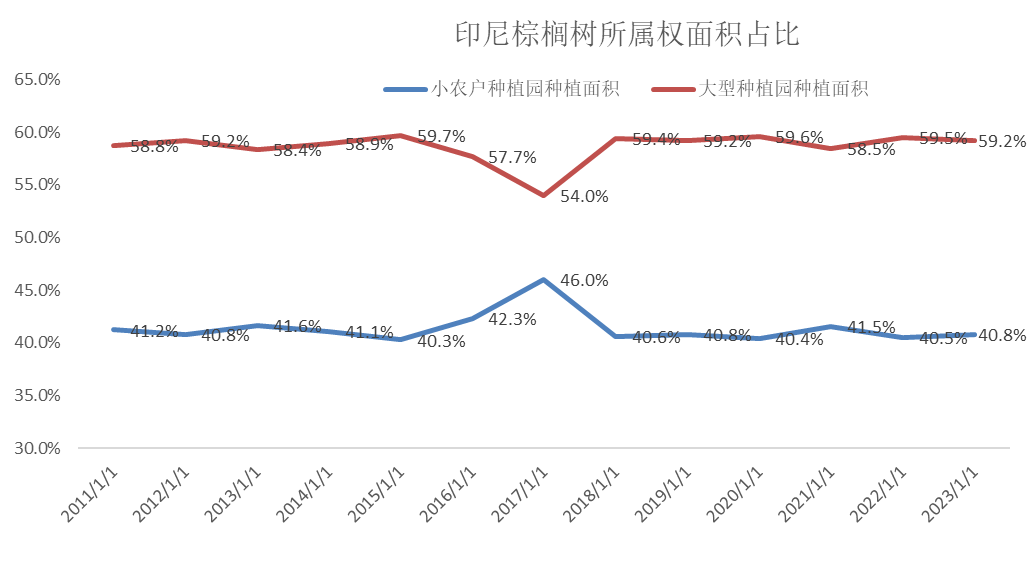

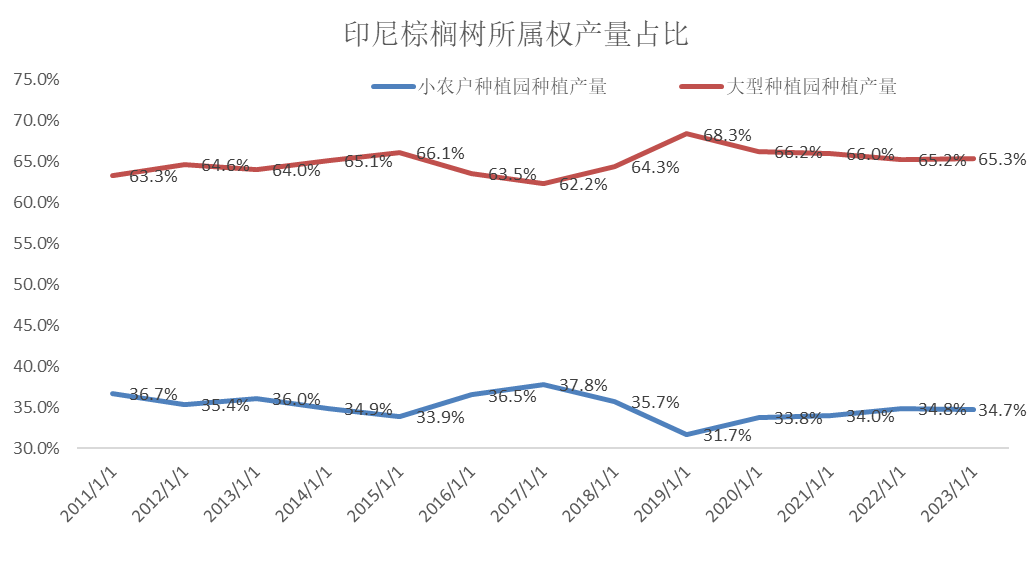

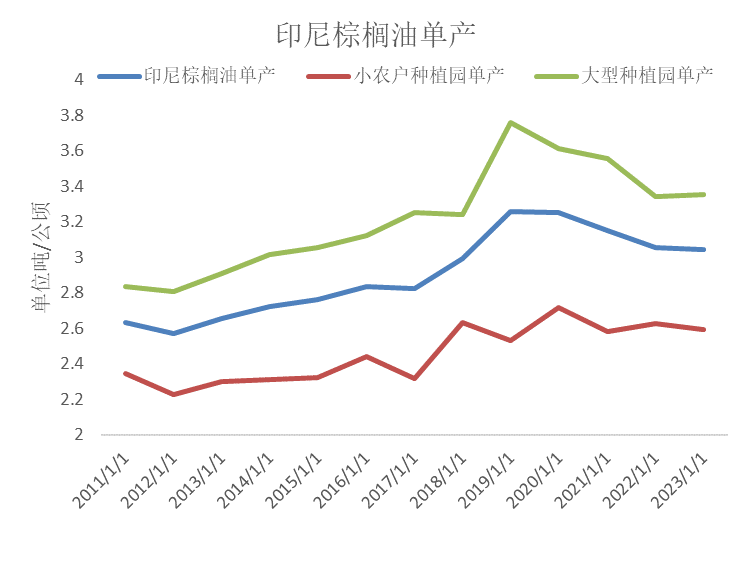

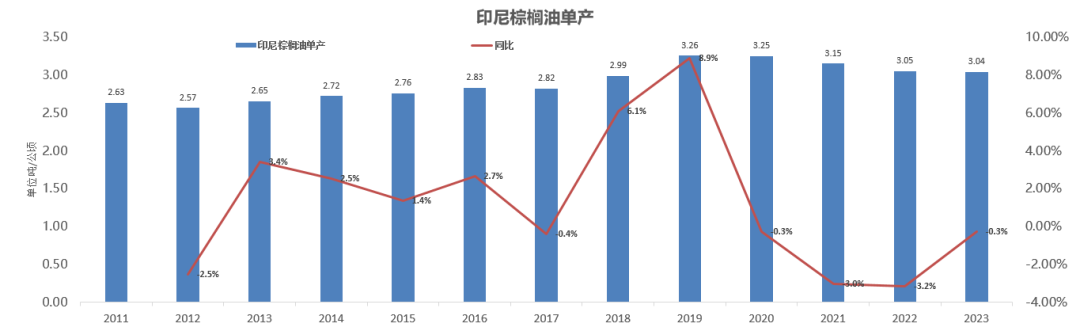

印度尼西亚的棕榈油种植园包括人民种植园、国家种植园和私人种植园。其中人民种植园主要是指小农户种植,因为国家种植园占比很低,因此我们将国家种植园和私人种植园我们统一归为大型种植园中。目前印尼自给自足的农民控制着4成左右的的棕榈油种植园,近6成的比例是大型种植园。从产量上看,小农户种植园的产量占印尼总产量的3成左右,大型种植园产量占比在6成左右。2023年印尼小农种植园的面积为629万公顷,占比为40.8%,大型种植园面积为914万公顷,占比为59.2%,印尼棕榈树总面积为1544万公顷。2023年印尼小农种植园棕榈油产量为1630万吨,占比为34.7%,大型种植园产量为3068万吨,占比为65.3%,印尼棕榈油总产量为4699万吨。2023年印尼小农种植园毛棕榈油单产为2.59吨/公顷,大型种植园毛棕榈单产为3.35吨/公顷。印尼毛棕榈油单产为3.04吨/公顷。大型种植园单产从2019年之后逐步下滑,小农户单产从2020年之后在逐步下滑。

数据来源:印尼统计局,国投期货

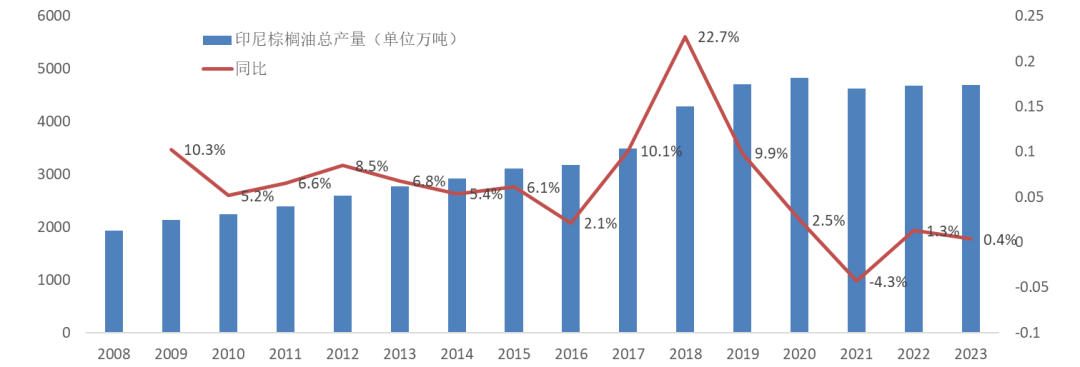

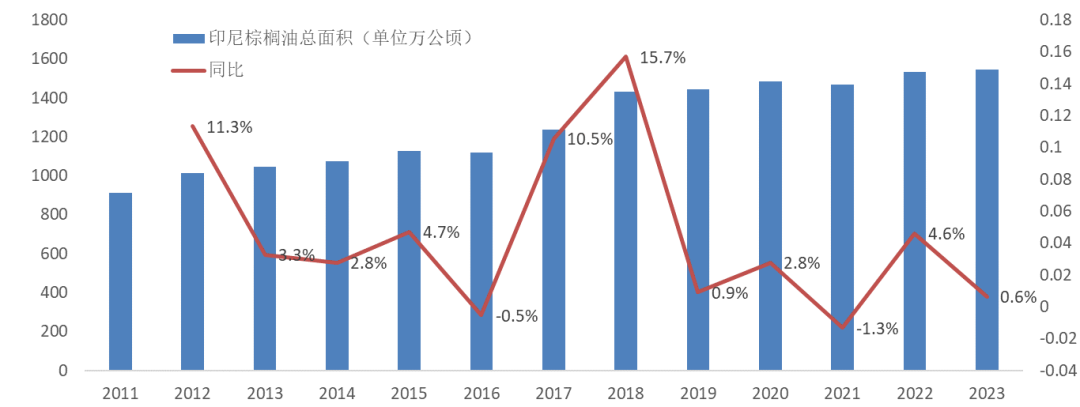

由于印尼各方机构统计数据存在一定的差异,我们参考了印尼统计局的数据,主要是看行业的发展趋势。印尼2023年棕榈树的面积为1544万公顷,同比增加0.6%。产量为4699万吨,同比增加0.4%。印尼棕油树的面积在2019年至2023年属于增长的状态,2023年比2019年增长9万公顷,增幅为6.8%, 2022年和2023年面积表现偏稳定。印尼棕榈油的产量在2019年至2023年在4622~4830万吨的范围内波动,没有出现趋势性的上涨。印尼棕榈油的单产在2019年至2023年呈现逐步下滑的态势。从2019年的3.26吨/公顷下跌至2023年的3.04吨/公顷。

数据来源:印尼统计局,国投期货

02 印尼目前面临小农户的重新种植问题

印尼政府称小农户拥有的680万公顷油棕园中,约有280万公顷需要重新种植,占小农户面积的41%。占印尼棕榈树总面积大致在18%。

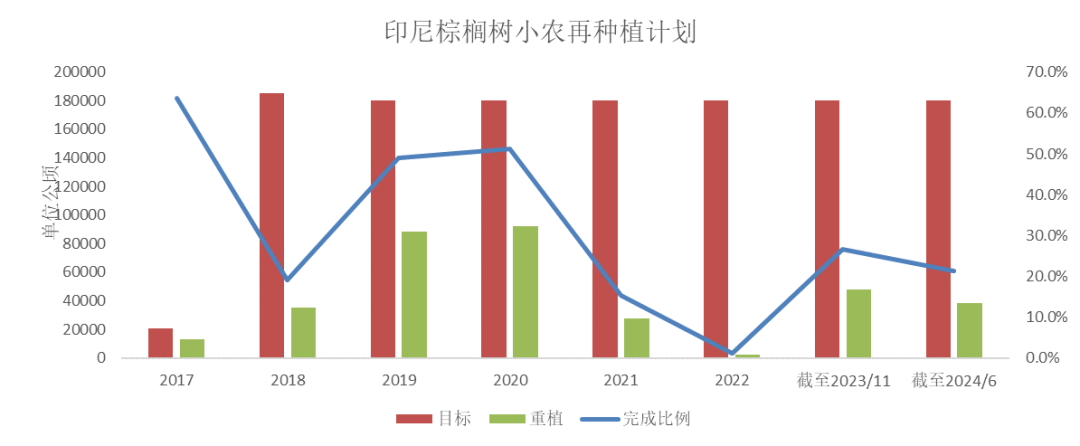

政府的目标是每年重新种植180,000公顷棕榈树。从实际的种植情况看,从2017年到2024年上半年,计划种植128万公顷,实际种植34万公顷,完成计划的比例是26%左右。

按照小农户需要种植的280万公顷,抛掉2021年之前种植的25万公顷(一般来说,油棕在田间种植后30至36个月被认为成熟),剩下的大致为255万公顷,2023年小农户的单产为2.59吨/公顷,那么粗略的看小农户需要重新种植的棕榈树,影响的棕榈油的产量为660万吨左右。

数据来源:公开信息,国投期货

03 马来西亚棕油树存在重新种植的问题

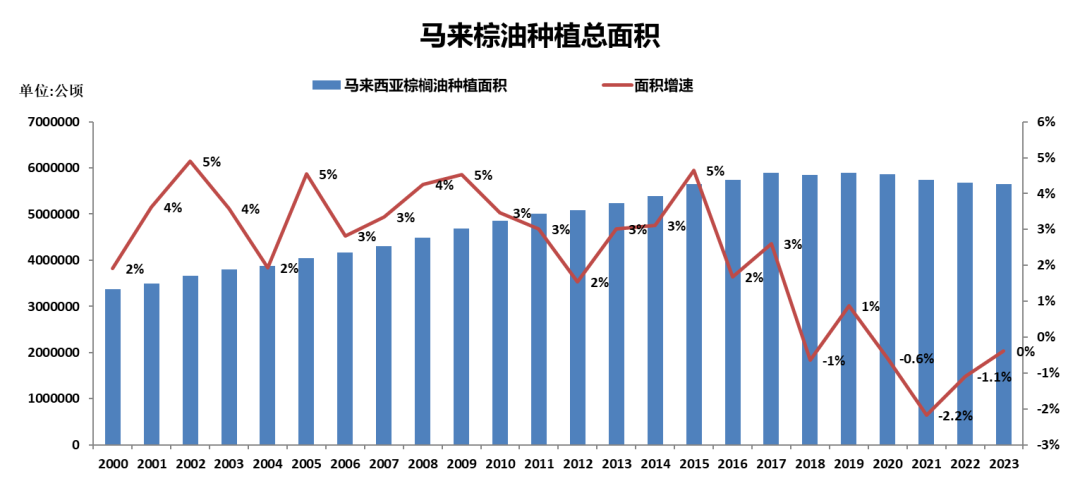

从马来棕榈树种植面积看,近年来马来西亚油棕种植面积没有出现较大的扩张,2019年种植面积达到高点之后,呈现稳定下滑态势。2023年马来西亚棕榈树面积合计为565万公顷。马来西亚农业土地面积是857万公顷,棕榈树的种植面积占比66%,占比较大,政府的态度是不继续扩张面积。

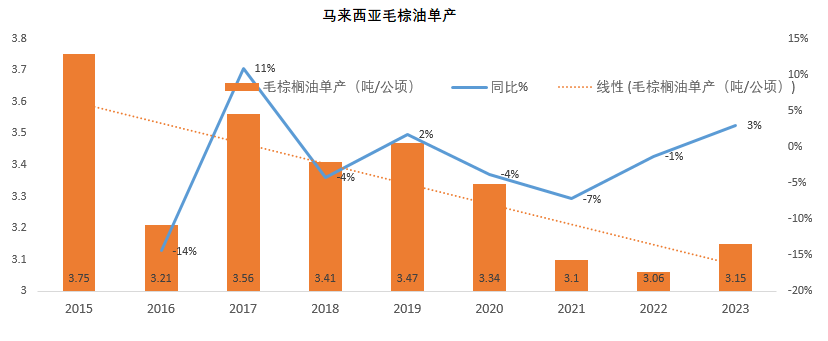

马来西亚毛棕榈油单产也呈现下降的趋势,2023年毛棕榈油单产为3.15吨/公顷,而2019年的时候在3.47吨/公顷,2015年的时候在3.75吨/公顷。

现阶段马来西亚政府预计大致45万公顷的种植园树龄超过25年,占马来西亚棕榈面积大致在8%,大致产量为150万吨左右。目前该国政府预估到2027年树龄超过25年的油棕林地面积预计将超过56万公顷。

而现阶段看,马来重新种植方面也进展缓慢。

数据来源:MPOB,国投期货

04 主要种植园上市公司面临重新种植问题

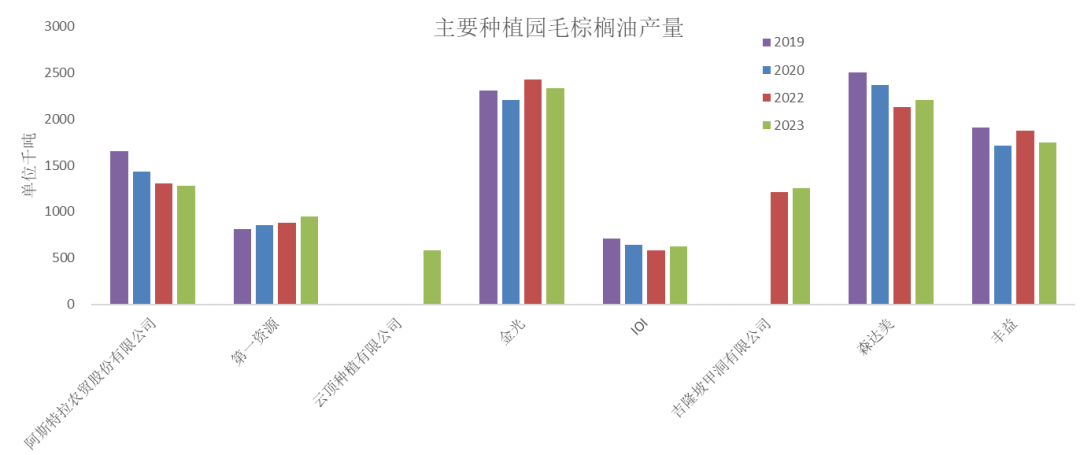

我们统计了阿斯特拉农贸股份有限公司、第一资源、云顶种植有限公司、金光、IOI、吉隆坡甲洞有限公司、森达美、丰益国际的毛棕榈油产量情况。2023年,上述主要种植园的毛棕榈油产量为1097万吨,占马来和印尼棕榈油产量的比例大致在17%。从毛棕榈油产量趋势看,2023年比较2019年,除了第一资源增长了13万吨,其他主要种植园产量比较2019年基本没有增长,而是呈现下降的态势。

数据来源:上市公司公告,国投期货

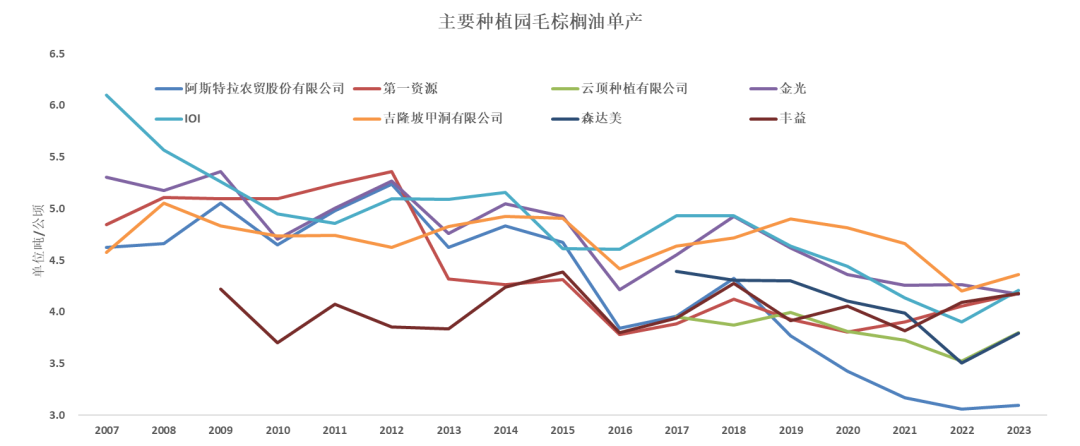

从毛棕榈油的单产情况看,除了丰益国际毛棕榈油单产呈现区间波动的态势,其他种植园毛棕油单产均呈现下降的势头,2023年主要种植园的毛棕榈油的单产区间为3.1~4.2吨/公顷,而2019年毛棕榈油的单产区间为3.8-4.9吨/公顷。而2007年主要种植园毛棕榈油单产的波动区间在4.6~6.1吨/公顷。

数据来源:上市公司公告,国投期货

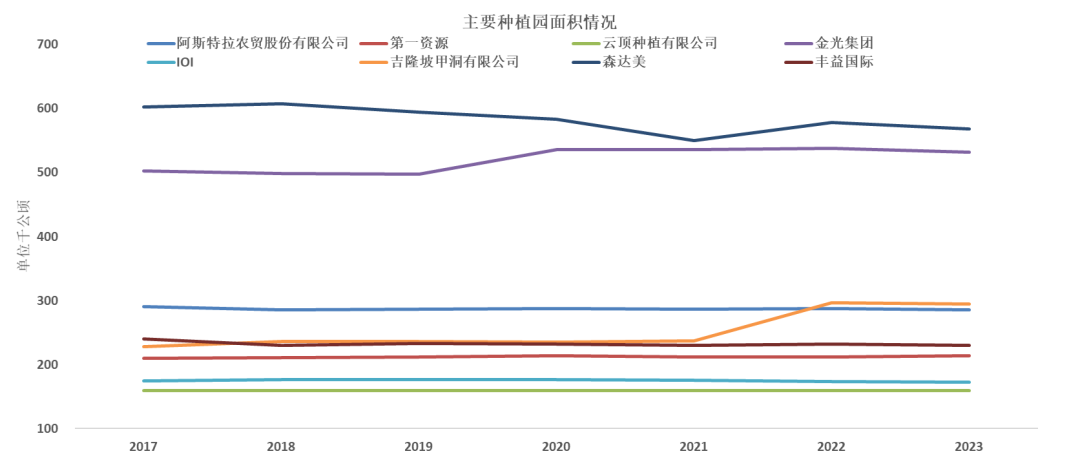

从主要种植园面积来看,2023年对比2000年,除了吉隆坡甲洞面积增加了6万公顷,其他企业面积均没有扩张。2023年上述企业总面积为245万公顷,2020年为242万公顷,2022年为247万吨公顷,总体面积基本稳定。

数据来源:上市公司公告,国投期货

从丰益国际的树龄结构看, 18年以上的老树占比在24.7%。从森达美的树龄结构看,22年以上的老树占比在14%。从金光的树龄结构看,25年以上的老树占比在25%。从IOI的树龄结构看,老树占比在26%。从第一资源的树龄结构看,18年以上的老树占比在30%。上述公司,除了森达美老树占比低,其他企业老树占比集中在25-30%的幅度,老树占比高,需要重新种植,所以主要种植园上市公司也面临重新种植的问题。

05 我们如何评估棕榈油的合理价格?

由于棕榈树面临的是补种问题,供给端我们倾向于在顺利完成补种并成熟,产量能顺利衔接之前,供给端难以有效扩张,价格容易趋势性上涨去抑制需求。我们倾向按照印尼小农补种的重置成本去看待毛棕油的价格。从政策的角度看,印尼政府计划将对小农的补种补贴从每公顷3,000万印尼盾提高到6,000万印尼盾,按照2024年1-10月的平均汇率(1美元兑15839卢比),按照6000万印尼盾/公顷,折算大致补种成本在379美元/公顷。

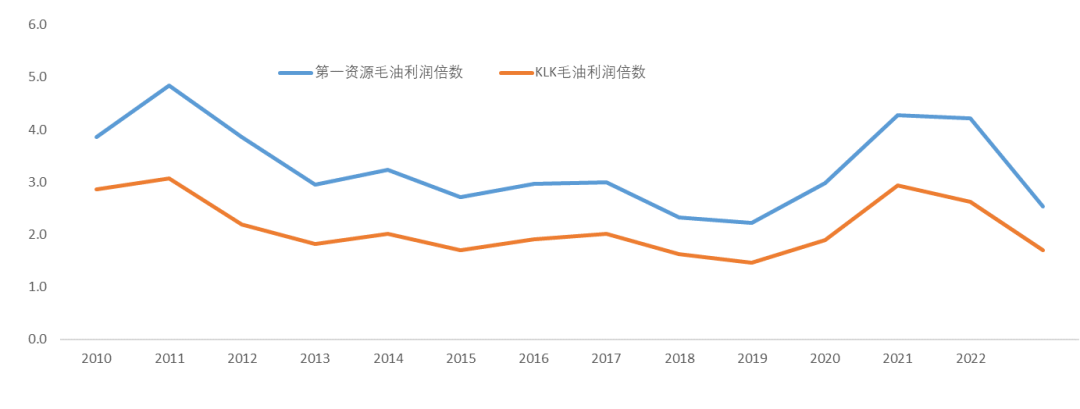

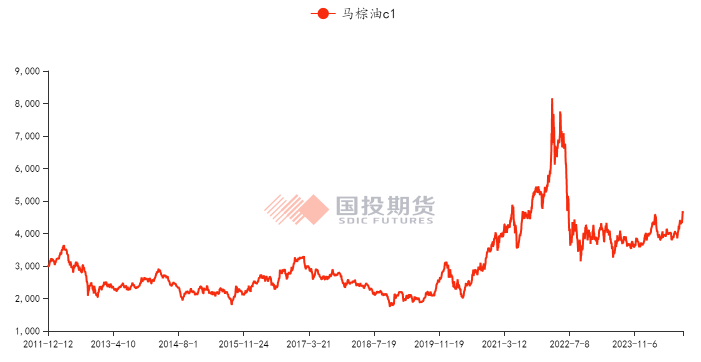

我们模拟了一个利润倍数,马盘毛棕榈油的年均价与主要种植园的现金成本进行比较,(第一资源属于偏低成本的种植园,KLK属于偏高成本的种植园,回顾历史2010年至2023年,可以发现偏低成本的第一资源利润倍数波动区间为2.2~4.8,偏高成本的KLK利润倍数波动区间为1.5~3.1)。由于印尼和马来均面临重新种植的问题,我们倾向于历史只是参考,未来需要给出毛棕榈油较高的溢价,要谨慎突破历史的情况发生。现阶段马盘的主力价格对比印尼小农重置成本的倍数在2.8倍左右。现阶段我们先按照此思路去看待价格,如果未来重置成本有较大的变动的话,我们需要动态调整。

数据来源:公司公告,国投期货

06 印尼生物柴油发展

我们倾向于印尼生物柴油的大需求趋势仍然在,只是实际执行的时候存在波折,影响实施节奏。印尼推动生物柴油的需求,会优先国内使用,随着供给端受到树龄老化的影响,要防止出口市场的量存在被压缩的风险。具体内容可以参考我们之前的报告《印尼生物柴油掺混比例能继续增长吗?》

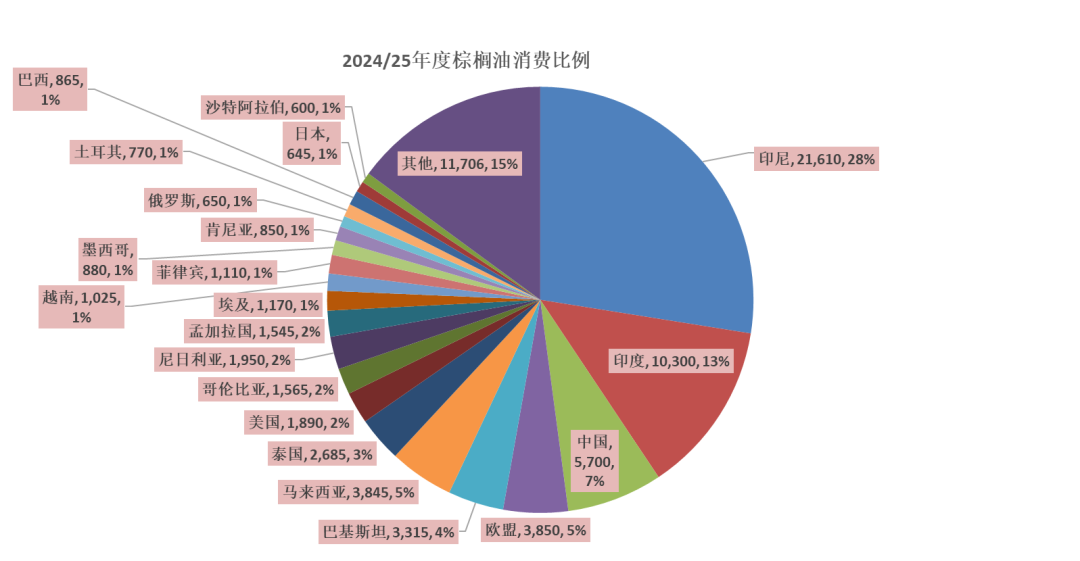

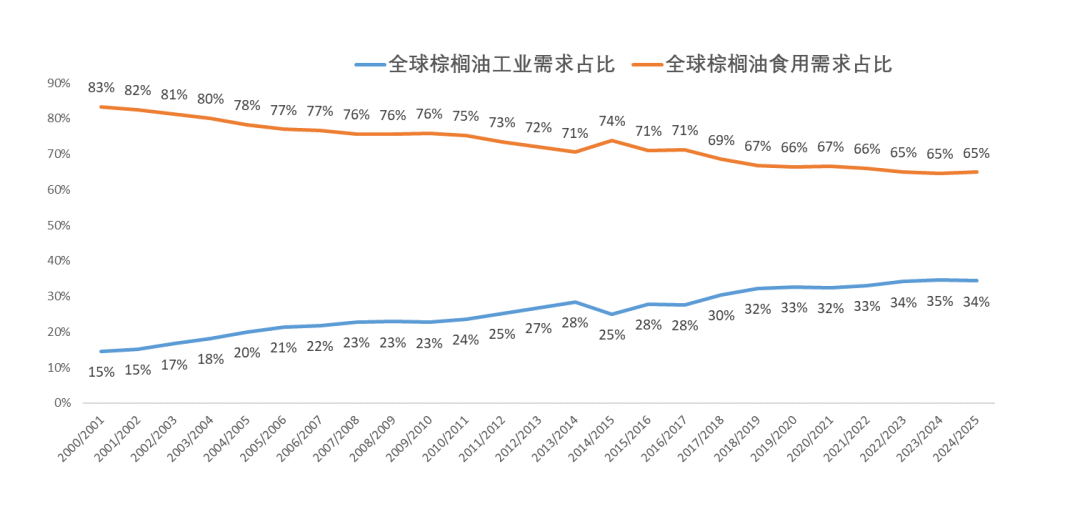

美国农业部预估24/25年度全球棕榈油工业需求总量为2678万吨,食用需求量为5115万吨,总需求为7853吨,工业需求占比为34%,食用需求占比为65%。

全球棕榈油的工业需求,除了生物柴油,还有油化工等需求。预计棕榈油生物柴油的需求占全球棕油工业需求6成左右。而生物柴油需求中,近8成的需求国家是印尼。

印尼持续推进棕榈油的生柴需求的话,那么印尼自身的工业需求难以压缩。其他国家的工业需求,或者其他国家的其他油脂的工业需求存在压缩的概率,来替代棕榈油。

数据来源:USDA,国投期货

07 国际市场上棕榈油的地位

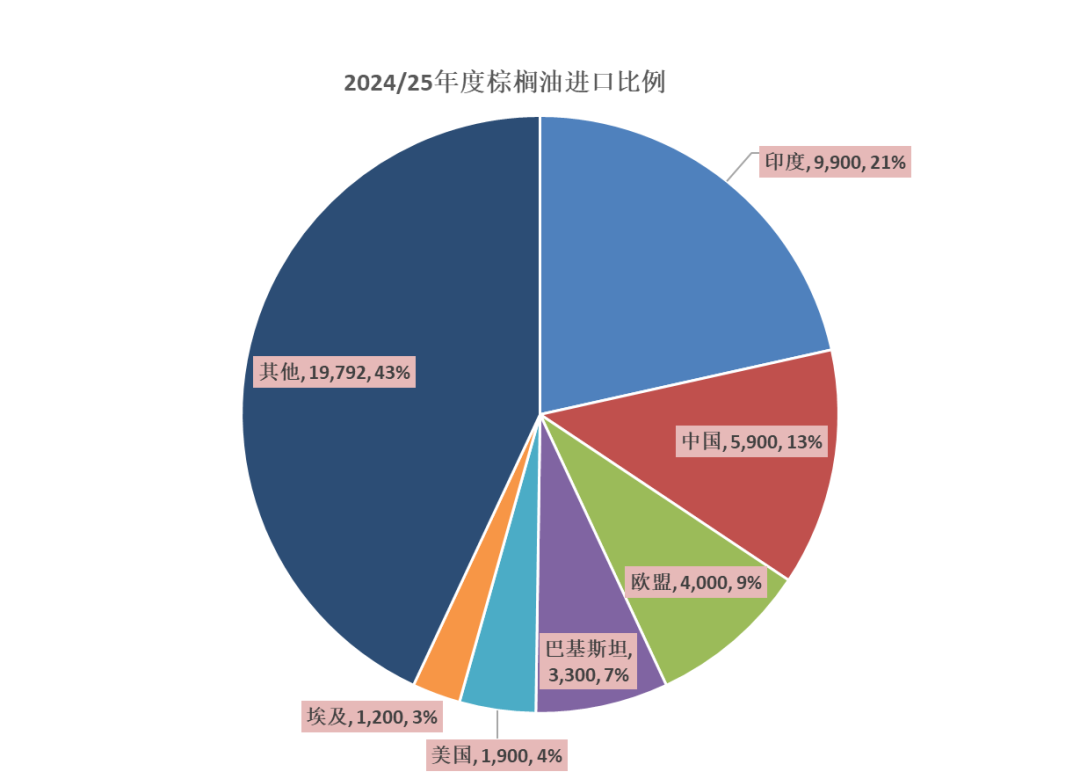

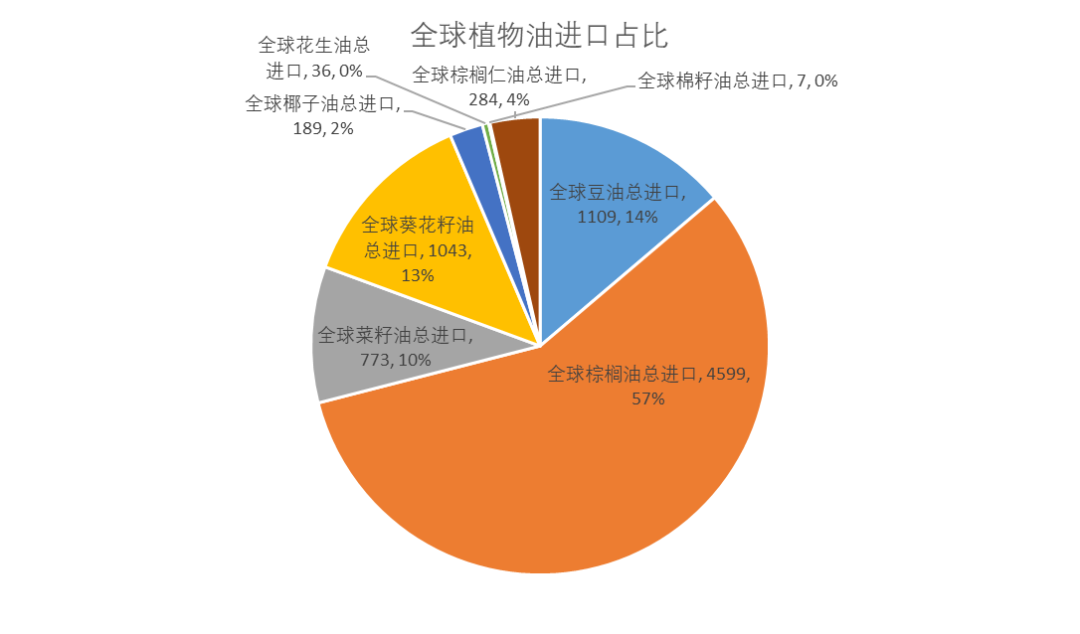

24/25年度全球八种油脂总需求为2.2亿吨,其中棕榈油需求占比为35%,豆油需求占比为29%。在进口贸易中,棕榈油进口量为4599万吨,占全球8种油脂总进口的比例为57%,占比非常大。而豆油进口量为1109万吨,占比为14%,菜籽油进口量为1043万吨,占比为13%,葵花籽油进口量为773万吨,占比为10%。

数据来源:USDA,国投期货

08 印尼马来两国棕榈油的出口流向

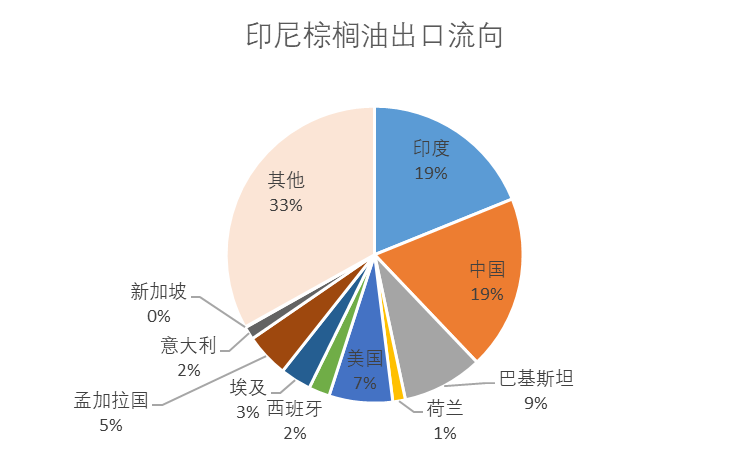

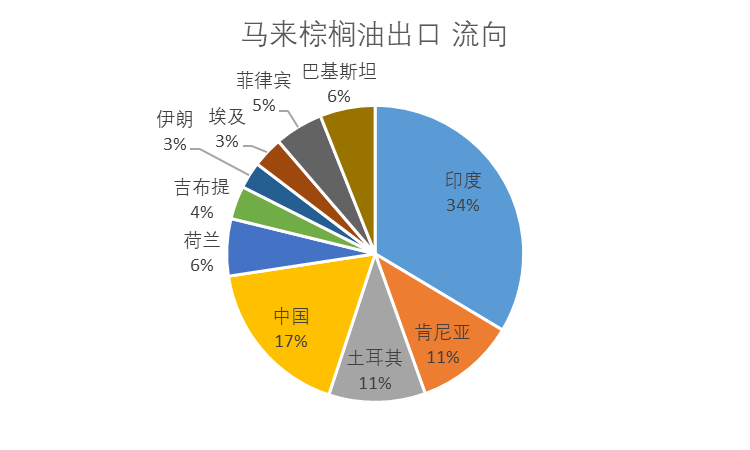

2023年印尼出口的棕榈油产品主要流向是中国、印度、巴基斯坦、美国等国家。2023年马来棕榈油产品主要流向是印度、中国、肯尼亚、土耳其、巴基斯坦、荷兰等国家。

数据来源:MPOB,印尼海关,国投期货

09 总结

从长周期看(这个周期要以年为维度去看待),由于印尼和马来棕榈树龄结构老化问题存在,需要重新种植去解决这个问题。现阶段印尼和马来重新种植进度均偏慢,而油棕在田间种植后30至36个月被认为成熟。由于从重新种植到成熟存在时间周期,需要较长的时间去解决,因此要谨慎重新种植没有大比例解决之前,棕榈油增产动能会被限制住,供给问题仍然很严峻。因此价格存在趋势性上行的机会,需要去抑制需求。由于产地棕榈树在2000年大幅扩张之后,产能端首次遇到重新种植问题,市场如何定价还需要去博弈。要注意未来油脂端的工业和食用需求存在争夺,如果各国大幅度去调整工业需求政策,那么行情预计会缓和。如果工业需求政策调整慢,那么预计价格涨势会激烈,因此要谨慎长周期棕榈油价格表现强势,并要谨慎突破历史极值的极端情况发生。

数据来源:路透,国投期货

由于棕榈树面临的是补种问题,供给端我们倾向于在顺利完成补种并成熟,产量能顺利衔接之前,供给端难以有效扩张,价格容易趋势性上涨去抑制需求。我们倾向按照印尼小农补种的重置成本去看待毛棕油的价格。从政策的角度看,印尼政府计划将对小农的补种补贴从每公顷3,000万印尼盾提高到6,000万印尼盾,按照2024年1-10月的平均汇率(1美元兑15839卢比),按照6000万印尼盾/公顷,折算大致补种成本在379美元/公顷。我们模拟了一个利润倍数,马盘毛棕榈油的年均价与主要种植园的现金成本进行比较,(第一资源属于偏低成本的种植园,KLK属于偏高成本的种植园,回顾历史2010年至2023年,可以发现偏低成本的第一资源利润倍数波动区间为2.2~4.8,偏高成本的KLK利润倍数波动区间为1.5~3.1)。由于印尼和马来均面临重新种植的问题,我们倾向于历史只是参考,未来需要给出毛棕榈油较高的溢价,要谨慎突破历史的情况发生。现阶段马盘的主力价格对比印尼小农重置成本的倍数在2.8倍左右。现阶段我们先按照此思路去看待价格,如果未来重置成本有较大的变动的话,我们需要动态调整。

印尼国内工业需求增长快,而产量受制于树龄问题,因此要谨慎收缩出口。中国作为主要的进口国,要防止后续的进口量持续萎缩,现货市场流动性变差。现货端实货和期货端虚盘之间的矛盾加大。现货需求端的参与者需要及时寻找替代货源,以防止后续的价格波动风险。

大豆方面我们定义大豆供需处于熊市周期,我们倾向于大豆熊市周期(这个周期要以年为维度去看待)价格的底部尚未见到,主要原因我们倾向于一方面南美的面积尚未扩张完,一方面科技的效率尚有提升空间,另外我们还需要关注种子是否会有新一步的增长动能。另外从周期的角度看,即使大豆价格探底成功之后,也会有较长的底部震荡时间。

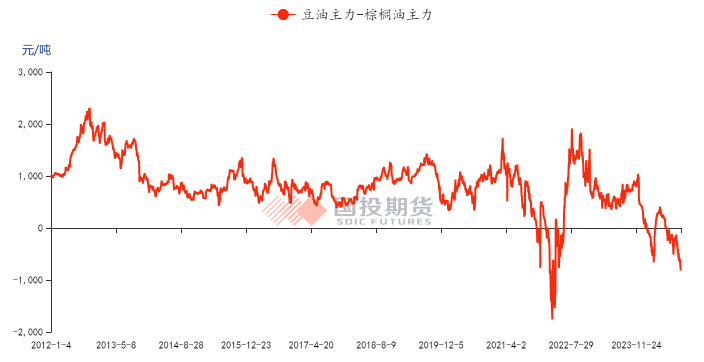

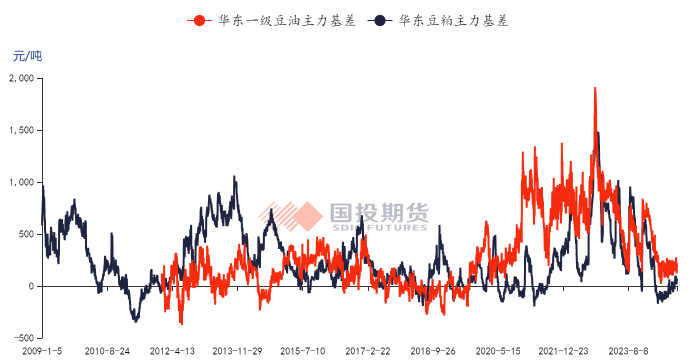

从趋势上看,未来如果中国进口棕榈油的量萎缩,那么国内大豆采购量需要增加,豆油需要替代棕榈油。所以要谨慎豆棕油价差趋势性走弱,往深度负价差结构运行,要注意控制超出历史的波动区间的风险。也要注意油粕比趋势性走强,要注意控制超出历史的波动区间的风险。豆粕需要将下行空间打开,以防止油脂过于强势。豆油和豆粕的基差也要防止趋势性下行的风险。油脂和蛋白均需要注意控制波动风险,以防止极端情况发生。