背景

节前降准、降息、调存量房贷利率、财政政策、房地产等一系列政策组合落地,刺激股市触底反弹、迅速拉升,盘中股指期货也多次涨停、市场情绪被点燃,假期期间与A股关联的恒生指数和富时A50期货纷纷大幅上涨,股指期货受到广泛关注。本文主要围绕股指期货定义及特点、与股票交易的区别、交易制度和交易条件四个方面详细介绍如何参与股指期货市场。

一、什么是股指期货?

股指期货是指以股票价格指数为标的物的标准化期货合约,双方约定在未来的某个特定日期,可以按照事先确定的股价指数的大小,进行标的指数的买卖,到期后通过现金结算差价来进行交割。

目前中金所上市了IF、IH、IC、IM四大股指期货,现货指数分别对应沪深300指数、上证50指数、中证500指数和中证1000指数。沪深300股指期货合约和上证50股指期货合约的代码分别为IF和IH,合约标的分别为中证指数有限公司编制和发布的沪深300 指数、上海证券交易所编制和发布的上证 50 指数,IF和IH合约以指数点报价、合约乘数为每点人民币300元。中证500股指期货合约和中证1000股指期货合约的代码分别为IC和IM,合约标的为中证指数有限公司编制和发布的中证 500 指数、中证指数有限公司编制和发布的中证1000指数,IC和IM合约以指数点报价、合约乘数为每点人民币200元。合约月份为当月、下月及随后两个季月,季月是指 3 月、6 月、9 月、12 月。最后交易日为合约到期月份的第三个周五,最后交易日即为交割日。

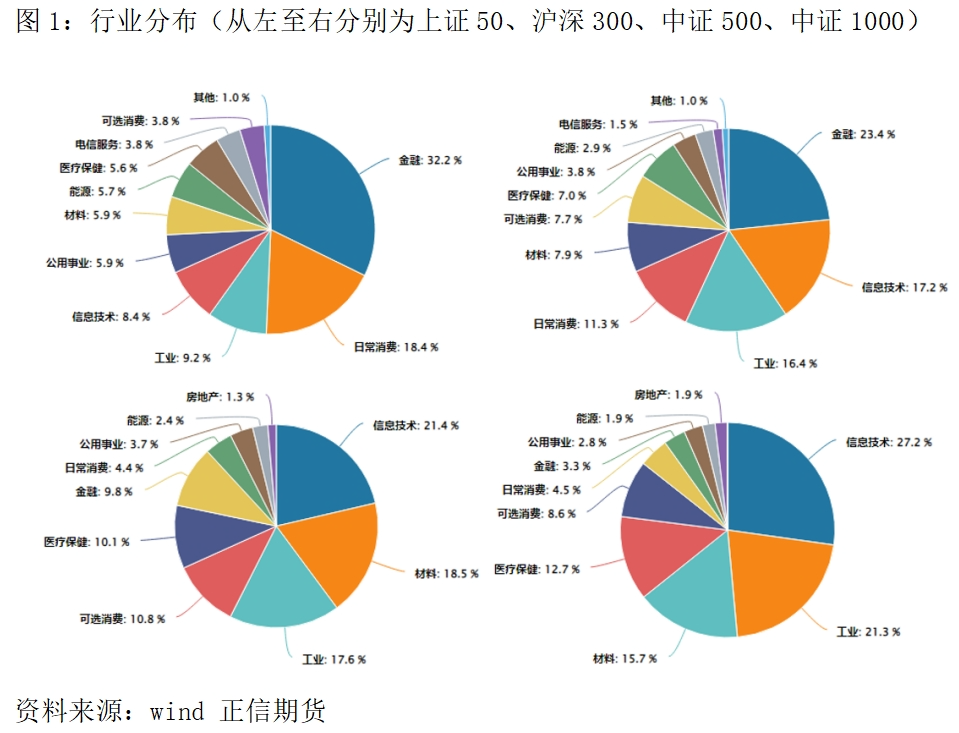

现货指数方面,截至2024年10月初,上证50、沪深300、中证500、中证1000成分股市值分别约25.93万亿、56.08万亿、12.82万亿、11.28万亿。上证50、沪深300、中证500、中证1000互为互补,共同组成中国A股市场的核心宽基,形成超大盘、大盘、中盘、小盘的分层指数体系。

从行业分布来看,上证50指数和沪深300指数中金融行业权重占比较大,中证500指数和中证1000指数中信息技术、材料、工业行业权重占比居前,行业分布的差异导致指数代表的风格不同,上证50和沪深300具备价值属性、中证500和中证1000更具成长属性。

现货指数标的不同、股指期货的风格也存在差异,股指期货交易的实质就是投资者将其对整个股票市场价格指数的预期风险转移至期货市场的过程。通过对股票市场趋势和市场风格判断的不同,持有不同标的的多空合约、抵消其风险。例如,判断未来股市会涨,则可以通过持有股指期货多头合约,待上涨后空头平仓兑现;判断未来股市会跌,则可以通过持有股指期货空头合约,待下跌买入多头平仓赚取差价。

二、与股票有什么区别?

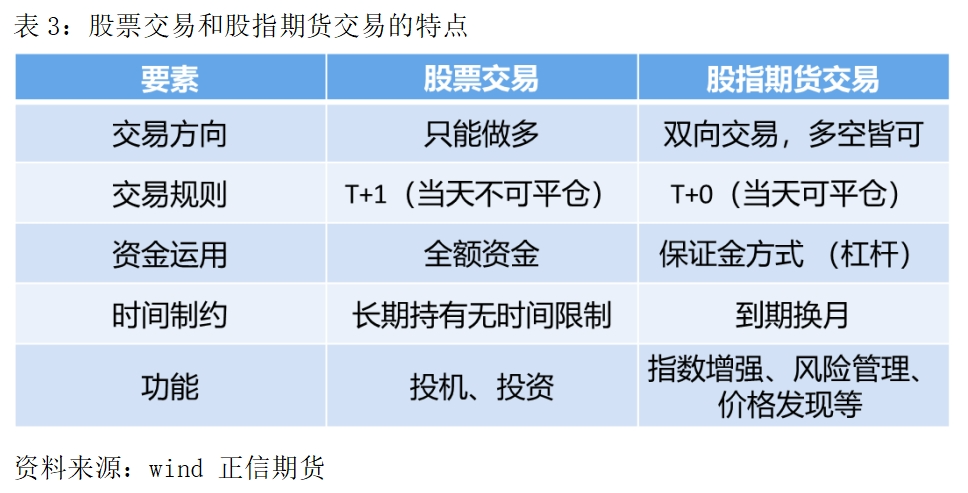

与股票交易不同,股指期货可以进行双向(多、空)交易,实行T+0制度(实现当天开仓、平仓),并且采用保证金制度、自带杠杆属性,而股票只能买入、采用全额交易、实行T+1制度(当天买、隔天卖)。相对股票交易,股指期货提高了资金的使用效率,T+0可以规避隔夜风险,双向交易提供更多策略选择,还可以为机构投资者提供套期保值和套利工具。

股指期货具有杠杆效应(保证金交易)、双向交易(可以做多、可以做空)、T+0(可以实现当天买卖)、现金交割、价格发现(预期、期现收敛)、风险管理(套期保值)和专业度要求等特点。

三、股指期货交易制度

1、参与股指期货交易需要多少保证金?

股指期货合约价值为股指期货指数点乘以合约乘数,最小变动价位为0.2 指数点,合约交易报价指数点为0.2点的整数倍。交易所规定合约最低交易保证金标准为合约价值的8%。

例如:假设沪深300股指期货IF2410合约报价3930,买入一手股指期货合约价值为3930*300=117.9万,交易所标准保证金最少需要117.9万*8%=9.43万,实际一般会高于最低标准、保证金比例通常在12-18%之间。

2、需要多少手续费?

假设股指期货交易所手续费标准为成交金额的万分之零点二三,其中平今仓手续费为成交金额的万分之二点三。

例如,假设沪深300股指期货IF2410合约成交价3930点,隔夜平仓,手续费为3930*300*0.000023=27.117元,平今仓手续费为3930*300*0.00023=271.17元,平今仓手续费大约是隔夜平仓的十倍。

3、其他交易制度及持仓限制

(1)竞价:股指期货合约采用集合竞价和连续竞价两种交易方式。集合竞价时间为每个交易日 9:25-9:30,其中 9:25-9:29 为指令申报时间,9:29-9:30 为指令撮合时间。连续竞价时间为每个交易日 9:30-11:30(第一节)和13:00-15:00(第二节)。

(2)当日无负债结算制度:合约的当日结算价为合约最后一小时成交价格按照成交量的加权平均价,计算结果保留至小数点后一位。交易所按当日结算价对结算会员结算所有合约的盈亏、交易保证金及手续费、税金等费用,对应收应付的款项实行净额一次划转,相应增加或减少结算准备金。

(3)熔断制度:IF、IH和IC合约以中证指数有限公司编制和发布的沪深300指数作为基准指数,设置5%和7%两档熔断幅度。基准指数较前一交易日收盘上涨或者下跌未达到5%的,本合约的价格波动限制为上一交易日结算价的±5%。基准指数较前一交易日收盘首次上涨或者下跌达到或者超过 5%的,本合约进入 12 分钟的熔断期间,熔断期间暂停交易,不接受指令申报和撤销。熔断期间结束后进入3 分钟集合竞价指令申报时间,集合竞价指令申报结束后,立即进行集合竞价指令撮合,然后转入连续竞价交易,本合约上涨或者下跌对应方向的每日价格最大波动限制随即生效。基准指数较前一交易日收盘首次上涨或者下跌达到或者超过 7%的,或者本合约收市前 15 分钟内基准指数较前一交易日收盘首次上涨或者下跌达到或者超过 5%的,本合约暂停交易至当日收市。

(4)涨跌停制度:四大股指期货合约每日价格最大波动限制是指其每日价格涨跌停板幅度,为上一交易日结算价的±10%。到期月份合约最后交易日涨跌停板幅度为上一交易日结算价的±20%。

(5)持仓限额制度:IF、IH、IC、IM合约客户某一合约单边持仓限额分别为 5000 手、1200手、1200手、1200手,某一合约结算后单边总持仓量超过 10 万手的,结算会员下一交易日该合约单边持仓量不得超过该合约单边总持仓量的 25%。进行套期保值交易和套利交易的持仓按照交易所有关规定执行。

(6)现金交割制度:在合约的到期日,空方无需交付股票组合,多方也无需交付合约总价值的资金,只是根据交割结算价计算双方的盈亏金额,通过将盈亏直接在盈利方和亏损方的保证金账户之间划转的方式来了结交易。(注:合约的交割结算价为最后交易日标的指数最后 2 小时的算术平均价,计算结果保留至小数点后两位,采用现金交割,交割手续费标准为交割金额的万分之一。)

四、如何参与股指期货交易?

参与股指期货一般流程:选择期货公司开户、入金、开通交易权限、交易操作、交易结算、交割(如有)。但股指期货属于风险较高的特定品种,需要开通期货账户并满足以下条件才能开通股指期货交易权限。

1、适当性要求:股指期货为R4级产品,适配风险等级为C4及其以上等级的客户。

2、资金要求:在申请日前连续5个交易日,期货账户结算后可用资金不得低于50万元人民币。

3、交易经历:需要具备期货交易经验,累计10个交易日内完成20笔以上的期货或期权合约仿真交易,或

在最近三年内拥有10笔以上的实盘交易记录。

4、知识测试及诚信要求:通过中国期货业协会的“期货交易基础知识测试”,分数需达到80分以上。不存在严重不良诚信记录、被有权监管机关宣布为期货市场禁止进入者和法律、法规、规章、能源中心业务规则禁止或者限制从事期货交易的情形。

5、豁免条件:

(1)已有交易权限:若投资者已在其他期货公司开通了股指期货、国债期货或股指期权的交易权限,可免除50万的资金验证和知识测试;

(2)ETF股票期权权限:在证券账户中已拥有ETF股票期权交易权限的投资者,通过提供相关证明,也可免除50万的资金验证和知识测试;

(3)符合《证券期货投资者适当性管理办法》规定的专业投资者、同一品种二次开户,做市商、特殊单位客户等交易所和能源中心认可的其他交易者,可以免除基础知识、交易经历和50万资金验证。