基本面未实质性改善

一方面,进口糖成本预期大幅上移,增强了国内糖价的成本支撑;另一方面,随着新糖生产的陆续累积,四季度下半段糖价将面临季节性回落。

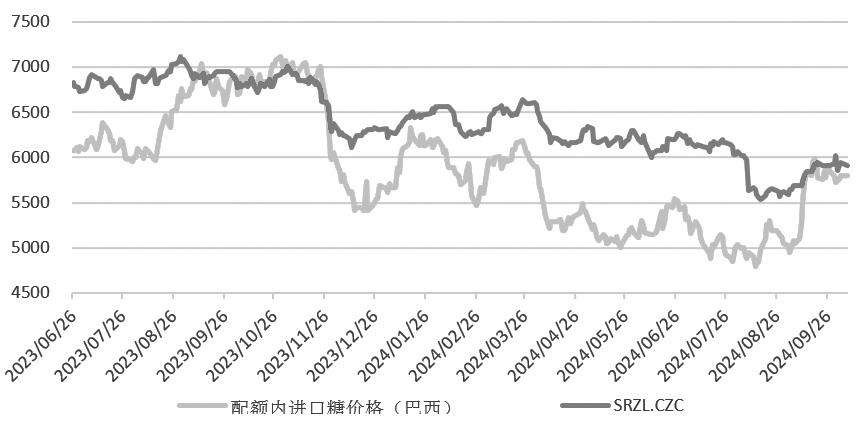

图为配额内进口糖成本与郑糖主力合约走势(单位:元/吨)

近期,国内糖市维持震荡偏强运行态势,特别是陈糖现货,广西南宁地区糖价已上探6500元/吨以上。期货市场,受陈糖库存偏少以及国际糖价反弹幅度较大提振,主力合约2501在5900~6000元/吨区间高位震荡运行。不过,2024/2025榨季预计新糖11月以后会加大上市力度,而新一轮大消费还未到来,糖价上行仍受到供需面的压制。

供需过剩与短缺存分歧

受干旱和8月底主产区火灾影响,巴西食糖产量大幅下调。经济预测机构(BMI)预计巴西中南部地区2024/2025榨季糖产量将减少200万吨至3900万吨;全球糖供应过剩量预估在190万吨。糖业咨询公司StoneX预计2024/2025榨季全球糖市供应过剩量将从5月的251万吨下调至121万吨。不过,多家机构预计全球食糖供需预估将转入紧缺。苏克敦预计2024/2025年度全球供应将出现近200万吨的缺口,国际糖业组织(ISO)预计短缺为358万吨。国际糖市供需形势分歧较大,四季度巴西生产进入尾声,后续会对其产量进行修正或者证伪。北半球印度和泰国主要生产国将在11月后陆续生产,阶段性供给会面临增强的局面。

中国糖协公布的产销数据显示,国内2023/2024榨季结转工业库存为35.74万吨,同比下降约8万吨,为近十年来低位水平。截至8月底,2023/2024榨季我国累计进口435万吨糖,累计同比增幅近30%,其中8月单月进口77万吨,同比增幅达到108%。商务部报告显示,9月、10月我国陆续有配额外进口加工糖到港,其中9月实际到港14.6万吨,10月预报到港32.8万吨。当前我国甜菜糖已开始生产,甘蔗糖生产预计10月底有糖厂开机,通常10月国产糖产量大约在30万吨,2023/2024年度10月产糖量为37万吨。综合来看,国内供给在10月预计可达100万吨,基本能够保障国内当月的需求。11月以后南方蔗区将全面开机生产,供给会陆续增强。农业农村部预计整个2024/2025榨季我国食糖产量在1100万吨。需求端,四季度食糖实际需求须待2025年春节备货,通常在四季度末才会出现。

进口成本抬升

广西制糖成本预计在5500~5700元/吨,在进口冲击不明显的情况下,国产糖成本支撑作用较强。今年以来,我国进口糖源配额内进口加工糖成本曾低至5000元/吨以下,但9月以来,受国际糖价大幅反弹影响,配额内进口加工糖成本大幅上涨至5500~6000元/吨,较之前高出500~1000元/吨,配额外进口加工糖的进口加工成本则高达7000元/吨以上。进口糖成本预期大幅上移,增强了国内糖价的成本支撑。

综合来看,巴西后续产量下降证伪有待验证,北半球生产供给逐步增加,预计国际糖价面临宽幅震荡局面。国内市场处于新旧榨季转换期,旧作结转量低,现货坚挺。但随着新糖生产陆续累积,四季度下半段糖价面临季节性回落预期,但受进口成本抬升影响,糖价回落空间受限,先扬后抑的概率较大。