国庆节前宏观利好释放强烈的做多动能,商品价格集体快速反弹,聚丙烯久被压抑的情绪瞬间得到翻转,本身基本面上供应压力并不突出,产业链上下游库存压力不大,下游需求已经迎来“金九银十”的旺季,但受到宏观衰退逻辑的持续打压,市场悲观气氛延续,价格跌跌不休。本轮在宏观利好的推动下的反弹虽然迅猛,但价格来到了合理位置,其实是对基本面的修复,在价格修复到位之后,宏观的狂热情绪退温,缺乏明显驱动之下,价格进入整理阶段。随着油价的下行调整,成本端支撑的走弱令市场承压,价格有所回落。后期从基本面来看,虽然需求上面临双十一、元旦以及国外圣诞等节日消费的支撑,但在完成前期订单之后,新进订单跟进恐不足,消费需求的支撑力度或有所下滑,而供应端四季度通常检修损失量会相对较少,且仍有多套装置计划投产。整体看供需面矛盾有逐步加大的趋势,价格有一定的压力存在。

从新装置投产情况来看,国内PP经历了2014年前后煤化工的快速扩展,并于2019年伴随着民营大炼化企业的入场及轻烃项目的持续推进,进入新一轮的扩能高峰期。今年的扩产依旧方兴未艾,前三个季度共计新增产能275万吨/年,涉及华北、华南、华东三个区域,其中华南地区扩能150万吨/年,占前三季度扩能总量的54.5%;从工艺上来看,PDH制扩能最为集中,为225万吨/年,占扩能总量的81.82%。

四季度仍有多套装置有投产计划,计划投产产能有375万吨/年。从区域上来看,四季度华东地区仅有中石化镇海炼化分公司Ⅱ期的50万吨/年预期投产,其余计划投产装置均集中在华北地区。如果这些装置全部投产兑现,那么今年我国聚丙烯产能将达到4626万吨/年,同比增速为16.37%。从工艺路线上来看,四季度投产的装置以油制和煤制为主,油制路线的有山东裕龙、镇海炼化和英力士共计195万吨/年装置计划投产,煤制计划投产的装置是内蒙古宝丰的,共计150万吨/年。不过从投产时间来看多集中在年底,对于年内供应压力有限,但对于明年年初的预期产生较大压力,作为主力的01合约价格定然承压。

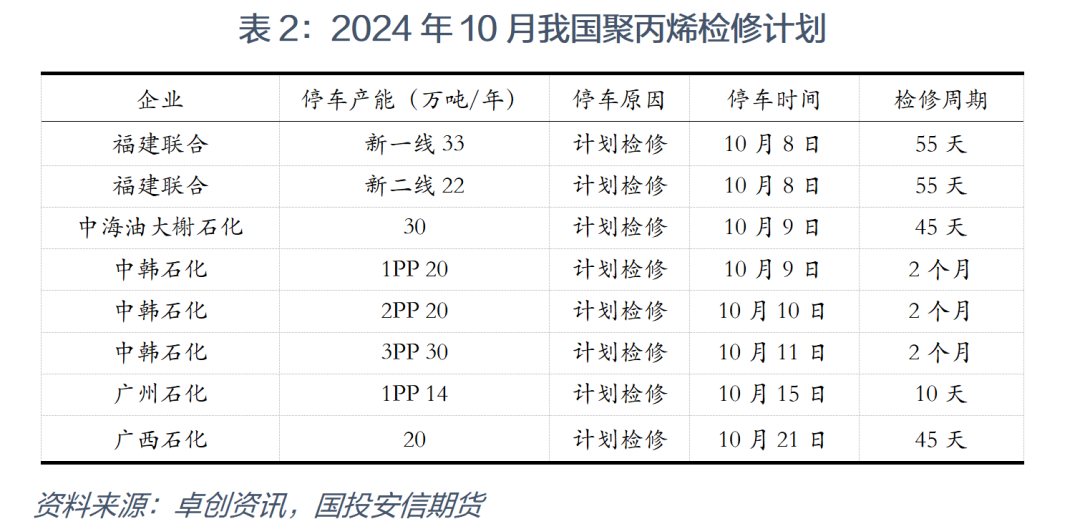

从检修情况来看,今年以来聚丙烯盈利仍处困境当中,行业整体亏损情况持续,企业停车降负情况较为普遍,1-9月份我国聚丙烯检修损失量达到535.8万吨,比去年同期增加147.6万吨,涨幅高达38%,尽管如此,由于扩产持续,产量有增无减,1-9月我国聚丙烯产量总计2559万吨,同比增长7.9%。也正因如此,检修带来的以量换价的效果差强人意,行业的亏损面虽有收缩趋势,但亏损仍在持续。今年7月份达到检修的最高峰,8、9月份检修损失量有所下滑,但低于预期,10月份的检修多集中在华南地区,因此华南地区产量增幅预期比较有限。以往冬季企业检修较少,但去年在盈利状况不利的情况下,检修呈现回升态势,今年来看,后期仍有新装置计划投产,供应压力加大的情况下,企业降负的意愿恐有攀升。

国庆假期期间上游石化企业部分暂停开单,节后归来石化库存累库明显,生产企业库存环比上涨。截至2024年10月9日,中国聚丙烯商业库存总量在85.57万吨,较节前上涨12万吨,环比涨16.31%。不过虽然节假日期间石化企业库存惯性累库,不过节后库存的下降转移还是比较顺利的,截止10月16日生产企业总库存环比下降9.1%。分品种看,拉丝级库存环比-12.83%;纤维级库存环比-19.95%。

下游目前以承接圣诞以及元旦节日订单为主注塑以及包装行业开工略有向好,但多数下游企业目前新单跟进稳定未见明显向好,下游需求较为稳定。国庆节前下游企业多有备货,目前以消耗节前所备低价货源以及前期点价货源为主,经过一轮宏观积极情绪的释放之后,价格普涨之后,普遍终端盈利有所改善,对目前偏高价货源采购积极性偏弱。目前下游货源采购来看依旧维持谨慎择低的节奏,对市场难有支撑。后期逐步进入需求淡季,下游前期订单赶制完成后,新单恐跟进力度有限。后期天气逐步转冷,加之取暖季来临,下游错峰生产预期增加。以及节假日促销活动减少等,需求逐步进入季节性淡季,存在进一步缩减的预期。

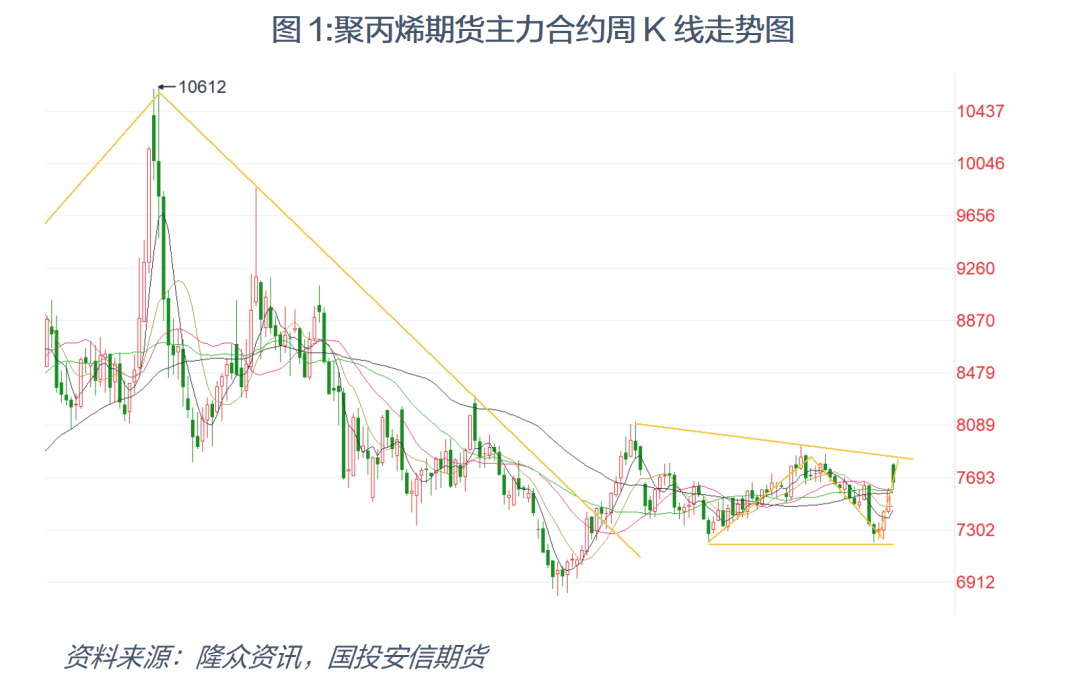

总体来看,目前需求仍有支撑,后面也有双十一、双十二,以及圣诞、元旦的假日消费支撑,但需求难有进一步放量,且有高位一定程度走弱的趋势。供应上来看,检修损失量不及前期,有多套新装置计划投产。供需面的矛盾预期呈扩大之势。技术上,聚丙烯主力合约节后遗留的跳空缺口回补后,价格选择下行突破,短期反弹格局打破,价格下行调整。中期来看,在缺乏强力的宏观政策刺激以及其他因素影响下,供需面会令价格承压。