来源:芝商所CMEGroup

9月中旬以来,国内外黄金价格屡创历史新高,突破2600美元/盎司,延续去年四季度以来的强劲牛市。截至9月17日,COMEX黄金12月合约年度涨幅超过20%(见下图),2023年全年涨幅才9.8%,这也是2022年以来连续第三年上涨。

美联储宣布降息50个基点,这对于黄金价格是一个重要的节点。短期来看,需要关注降息这个利好落地后的回调风险。然而,长期看,美联储降息后,美元实际利率下行刺激投资需求攀升,叠加央行购金对冲美元信用走弱这个长期利好,黄金的牛市尚未结束,有望再创历史新高。

美联储降息50个基点

从经济指标来看,2024年二季度,美国GDP环比折年率回升至3%,并没有出现衰退。滞后指标,如失业率触发萨姆法则,个人消费支出等指标显示美国经济在三季度放缓,但尚未进入衰退。

然而,美国经济衰退的风险并没有排除,尤其是失业率反弹,美联储为提前防止经济从减速转向衰退大概率在9月启动预防式降息。根据收益率曲线,我们发现3M-10Y收益率倒挂结构尚未逆转,截止9月13日价差为1.31个百分点。按照历史规模,收益率曲线倒挂之后半年至1年大概率美国经济会出现衰退,因高利率抑制经济活动。

对于美国经济有重要贡献的私人部门消费大概率会在四季度出现负增长。回顾2020年新冠疫情之后的美国经济复苏路径,政府通过大规模财政补贴阻止居民部门资产负债表衰退,是美国经济复苏的关键。超额储蓄使得美国居民消费持续大幅增长,对GDP拉动作用明显。2024年,随着超额储蓄消耗殆尽,居民消费后劲不足。二季度,美国居民个人储蓄率降至3.3%,2020年二季度一度攀升至26.4%。消费支出保持增长的前提是可支配收入保持较快增长。今年美国居民个人实际可支配收入同比增速持续放缓,一方面是薪资增长放缓;另一方面是通胀的侵蚀作用。7月,美国居民个人实际可支配收入环比增长0.11%,未来很大可能陷入负增长。美国人口调查局公布数据显示,美国8月零售销售环比增加0.1%,虽然好于预期的下降0.2%,但低于7月份调整后的1.1%

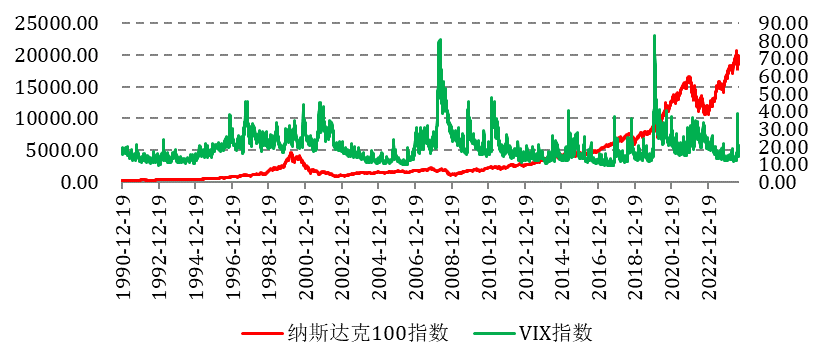

虽然当前看不到美国经济衰退的风险,但是美国历次衰退都来源于私人部门去杠杆,一旦出现地产萎缩和去库存共振,那么私人部门大规模去杠杆会导致美国经济出现衰退。美国经济衰退的风险来源于两个:一是美股持续暴跌,引发私人部门资产负债表衰退,因股票在居民资产中占比偏高,逼近18%,高于2001年互联网泡沫破灭时的纪录;二是公共债务违约,这种可能性很小,因美国债务货币化和美国政府通过通胀稀释债务。

投资需求正在回归

回顾2022年下半年至今的黄金牛市阶段,黄金投资需求是缺席的。09年一季度、10年二季度、16年一季度黄金投资需求都超过600吨,但这一轮黄金价格创历史新高,投资需求才300吨左右。统计历史数据发现,黄金价格与黄金的投资需求呈现中等正相关性,反过来与工业需求、首饰需求呈现中等负相关性,这与投资者的直觉是不一样的。

投资需求的领先指标是美元实际利率,因美元实际利率可以视为投资黄金的机会成本,机会成本越低,黄金投资更有性价比。在美国经济减速、美联储降息背景下,美元实际利率是下行的,这意味着未来投资需求将回归,成为接棒央行购金这个利好再次驱动黄金价格上涨。9月16日,代表美元实际利率的10年期TIPS收益率降至1.54%,创23年7月27日以来最低纪录。与此同时,反映黄金投资需求的全球最大的黄金ETF——SPDR的黄金持有量在9月中上旬明显上升,截止9月16日升至872.63吨,此前在3月创下年内低点815.13吨,去年同期为880.27吨。

图为黄金投资需求和COMEX金价走势对比

央行购金继续助长黄金需求

近年来,美国经济虽然从疫情中复苏并保持韧性,主要原因是大规模财政扩张,为配合财政扩张,美国财政部大规模发债,美国公共债务高企,导致美元信用受损。此外,随着美国政治、经济、科技等综合实力下降,美元在全球外汇储备中的占比不断下降,各国纷纷进行多元化配置。截止2024年一季度,美元在国际外汇储备中的占比降至58.9%,在上个世纪70年代布雷顿森林体系建立时这个比例在70%左右。

在黄金需求中,近三年央行购金的占比较大幅攀升,这也就可以解释为何黄金投资需求增长不明显,黄金价格在近三年大幅上涨的现象。世界黄金协会公布的数据显示,2024年一季度,全球央行购金约为286.2吨,高于去年四季度的173.6吨。2024年上半年,各国央行购买了483吨黄金,创下新纪录。

综上所述,美联储降息后,短期黄金市场可能因“买预期卖现实”这个市场心理导致出现回调,但是中长期看,美联储降息意味着全球货币政策正式转向宽松,美元实际利率下行势头有望加速,这将刺激投资需求回归。考虑到美元信用走弱背景下,各国央行购金是长期的活动,黄金牛市还将继续推进。

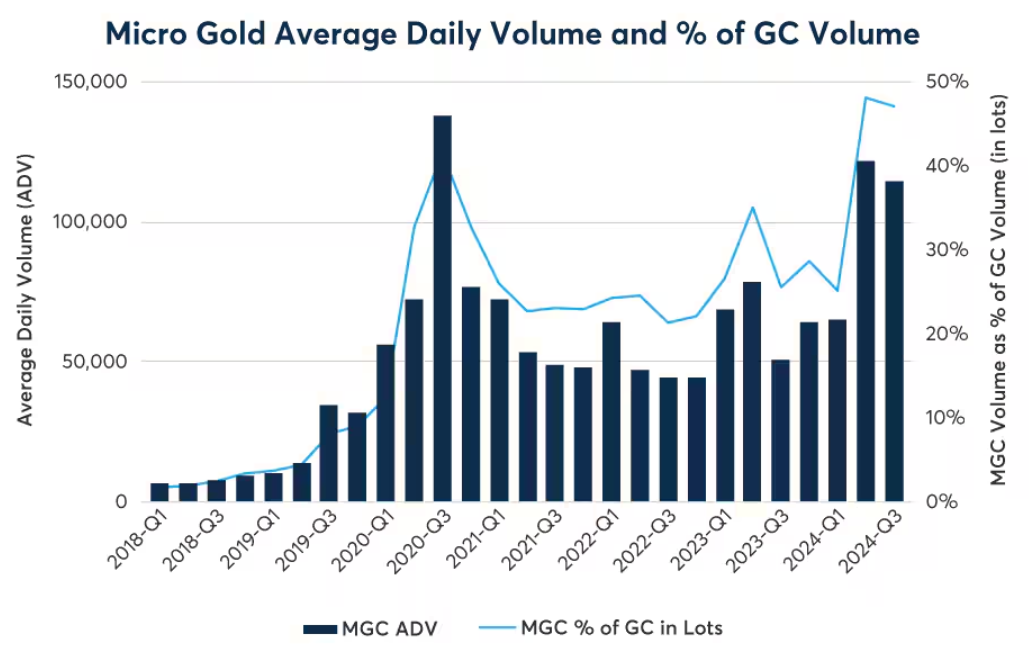

投资人可关注芝商所旗下以美元计价的微型黄金期货(MGC)以便获取黄金价格上涨带来的收益或对冲黄金采购成本上行的风险。芝商所微型黄金期货合约的规模是100盎司黄金期货合约的1/10,其合约单位为10金衡盎司。8月,COMEX黄金活跃合约连续第二个月创下2550.60 美元/盎司的历史新高,管理资金净头寸已达到20万份合约,为2020年1月以来的最高水平(看下图)。

微型黄金期货(MGC)为投资者提供机会以 10:1 来对冲 100 盎司黄金期货合约。仅为基准黄金期货合约规模的十分之一,微型黄金期货是为满足以下投资者而定制:希望以较小增量交易实物黄金的活跃个人投资者,和希望以较便宜的替代工具来交易全球规模最大和最具流动性的黄金期货合约之投资者。