宏观要闻回顾

资产表现回顾

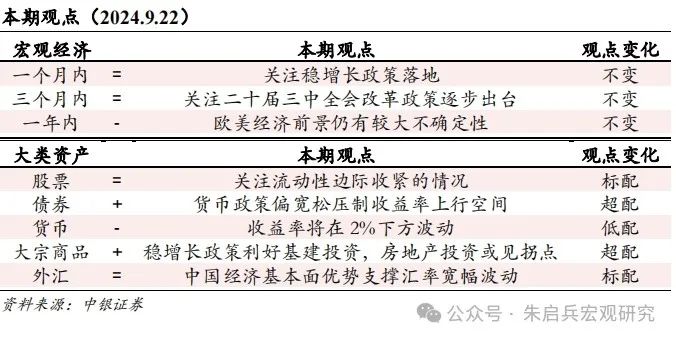

资产配置建议

风险提示:全球通胀回落偏慢;欧美经济回落速度过快;国际局势复杂化。

目录

一周概览

人民币资产价格以上涨为主

要闻回顾和数据解读(新闻来源:万得)

宏观上下游高频数据跟踪

大类资产表现

A股:权重股表现较好

债券:债市收益率进一步下探

大宗商品:关注入秋后经济数据的表现

货币类:货币基金收益率中枢在2%下方波动

外汇:美元走弱,人民币走强

港股:关注美联储降息50BP的外溢性影响

下周大类资产配置建议

一周概览

人民币资产价格以上涨为主

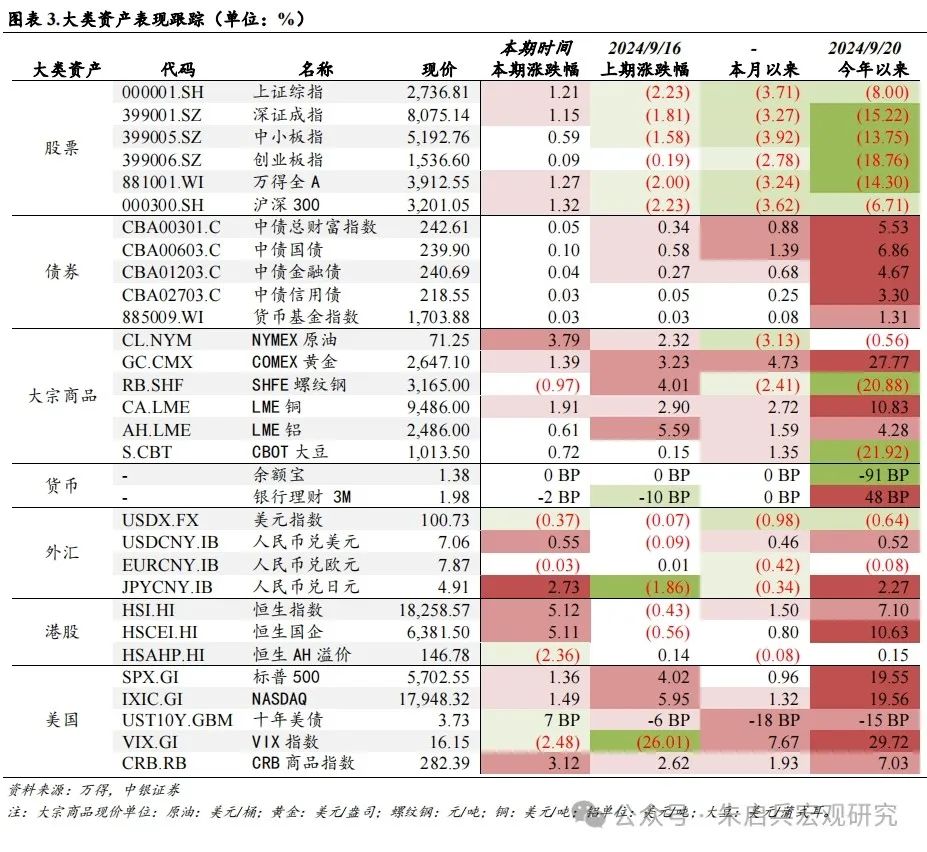

人民币汇率升值带动人民币资产价格上涨。本周沪深300指数上涨1.32%,沪深300股指期货上涨0.07%;焦煤期货本周上涨5.0%,铁矿石主力合约本周上涨1.4%;股份制银行理财预期收益率收于1.98%,余额宝7天年化收益率持平于1.38%;十年国债收益率下行6BP至2.04%,活跃十年国债期货本周上涨0.3%。

8月经济数据整体仍显疲弱。本周A股指数普涨,估值表现分化,小盘股估值下降,大盘股估值小幅上升。本周央行在公开市场净投放3269亿元,资金面整体宽松,拆借资金利率小幅上行,周五R007利率收于2.05%,GC007利率收于2.07%。本周十年国债收益率收于2.04%,较上周五下降6BP。8月经济数据基本披露完毕,生产端依然明显好于内需,外需延续较好表现,整体特征与此前相同,但不同的是,8月受国内天气高温多雨影响,生产端出现边际走弱的迹象,后续需要关注进入秋季后生产端是否能恢复较好表现。

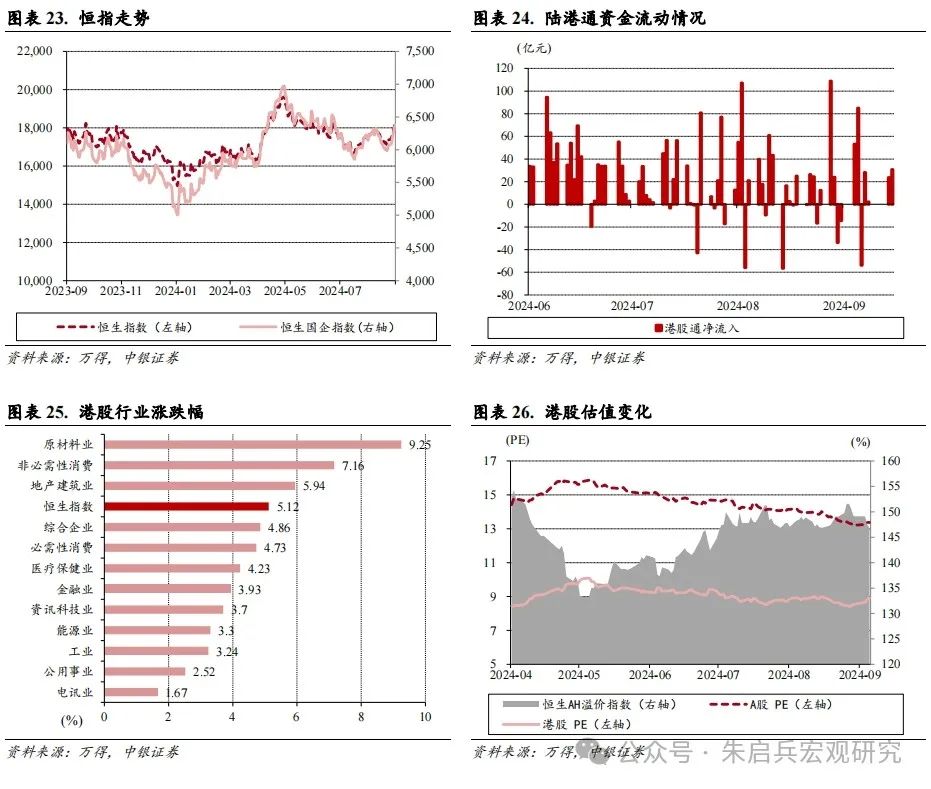

美联储降息50BP,美元指数如期走弱。股市方面,本周A股主要指数普涨,领涨的指数是沪深300(1.32%),涨幅较小的指数是创业板指(0.09%);港股方面恒生指数上涨5.12%,恒生国企指数上涨5.11%,AH溢价指数下行2.36%收于146.78;美股方面,标普500指数本周上涨1.36%,纳斯达克上涨1.49%。债市方面,本周国内债市普涨,中债总财富指数本周上涨0.05%,中债国债指数上涨0.1%,金融债指数上涨0.04%,信用债指数上涨0.03%;十年美债利率上行7 BP,周五收于3.73%。万得货币基金指数本周上涨0.03%,余额宝7天年化收益率持平,周五收于1.38%。期货市场方面,NYMEX原油期货上涨3.79%,收于71.25美元/桶;COMEX黄金上涨1.39%,收于2647.1美元/盎司;SHFE螺纹钢下跌0.97%, LME铜上涨1.91%, LME铝上涨0.61%;CBOT大豆上涨0.72%。美元指数下跌0.37%收于100.73。VIX指数下行至16.15。本周美联储降息50BP,带动美元走弱,美债利率上行,美股上涨,全球风险资产价格以上涨为主。

要闻回顾和数据解读(新闻来源:万得)

财政部最新披露,今年1-8月,全国一般公共预算收入147776亿元,同比下降2.6%,扣除特殊因素影响后可比增长1%左右。全国一般公共预算支出173898亿元,同比增长1.5%。

国家统计局发布数据显示,8月份,不包含在校生,全国城镇16-24岁劳动力失业率为18.8%,比上月上升1.7个百分点,连续两个月上升,且创今年以来新高;25-29岁劳动力失业率为6.9%,上升0.4个百分点;30-59岁劳动力失业率持平于3.9%。

国家能源局发布数据,8月份,全社会用电量9649亿千瓦时,同比增长8.9%。1-8月,全社会用电量累计65619亿千瓦时,同比增长7.9%,其中规模以上工业发电量为62379亿千瓦时。

9月16日出版的第18期《求是》杂志将发表国家主席习近平的重要文章《在党的二十届三中全会第二次全体会议上的讲话》。习近平强调,要扎实做好下半年工作,坚定不移实现全年经济社会发展目标;要落实好宏观政策,积极扩大国内需求,因地制宜发展新质生产力,加快培育外贸新动能,扎实推进绿色低碳发展,切实保障和改善民生;要落实好防范化解重点领域风险的各项举措;要有效应对外部风险挑战,主动塑造有利外部环境;搞好“五年规划”总结评估和谋划工作。

国务院总理李强主持召开国务院常务会议,研究促进创业投资发展的有关举措。会议指出,要尽快疏通“募投管退”各环节存在的堵点卡点,支持符合条件的科技型企业境内外上市,大力发展股权转让、并购市场,推广实物分配股票试点,鼓励社会资本设立市场化并购母基金或创业投资二级市场基金。要推动国资出资成为更有担当的长期资本、耐心资本,完善国有资金出资、考核、容错、退出相关政策措施。要落实资本市场改革重点举措,健全资本市场功能。

国务院批复《南京市国土空间总体规划(2021—2035年)》,要求统筹水利、能源、环境、通信、国防等基础设施空间,积极稳步推进“平急两用”公共基础设施建设。

中秋假期期间,交通出行平稳安全有序,全社会跨区域人员流动量预计超6亿人次。全社会跨区域人员流动量预计日均超2.05亿人次,比2023年同期增长28.2%。其中,铁路客运量预计超过4299万人次。全国民航预计累计发送旅客511.16万人次,热门航线集中在京津冀、长三角、粤港澳、成渝四大城市群之间。

据文化和旅游部数据中心测算,中秋节假期,全国国内出游1.07亿人次,按可比口径较2019年同期增长6.3%;国内游客出游总花费510.47亿元,较2019年同期增长8%。

证监会修订发布《证券公司风险控制指标计算标准规定》,对证券公司投资股票、开展做市等业务的风险控制指标计算标准进行了完善,对优质证券公司的风控指标适当予以优化,放宽高评级优质券商风险资本准备调整系数和表内外资产总额折算系数。

金融监管总局修订发布《金融租赁公司管理办法》,将金融租赁公司主要出资人持股比例要求由不低于30%提高至不低于51%。《办法》强化业务分类监管,删除非主业、非必要类业务,将“固定收益类投资业务”“提供融资租赁相关咨询服务”两项业务由基础业务调整到专项业务。另外,优化增设杠杆率、财务杠杆倍数等多项监管指标。

工信部印发工业重点行业领域设备更新和技术改造指南,涉及石化化工、钢铁、有色金属、汽车、工业机器人、工业母机、锂电池、光伏等27个重点行业及工业软件、工业网络设备等四个领域。

住建部披露,1-8月份,全国新开工改造城镇老旧小区4.2万个。分地区看,江苏、吉林、青海、上海、重庆、江西等6个地区开工率超过90%。

据商务部,中秋假期,全国累计收到汽车以旧换新补贴申请超104万份,带动新车销售额约1300亿元。商务系统使用6.4亿元中央补贴资金,支持消费者购买八大类家电产品近80万台,带动销售额超33亿元。

全国养老服务工作推进会议透露,我国将加快完善养老服务网络,以县域为重点,着力构建县(区)、乡镇(街道)、村(社区)上下贯通、有机衔接、功能完善、分工科学的养老服务网络。

中美经济工作组在京举行第五次会议,就两国宏观经济形势与政策、应对全球性挑战、双方关切等议题进行了坦诚、务实、建设性的沟通。中方就美对华加征关税、对华投资限制、涉俄制裁、打压和影响中方企业利益等表达了严正关切。双方同意继续保持沟通。

中日双方就福岛第一核电站核污染水排海问题达成共识,主要内容是日方同意设立覆盖排海关键环节的长期国际监测安排、确保包括中国在内的利益攸关国实施独立取样监测。中方坚决反对核污染水排海的立场没有改变。

宏观上下游高频数据跟踪

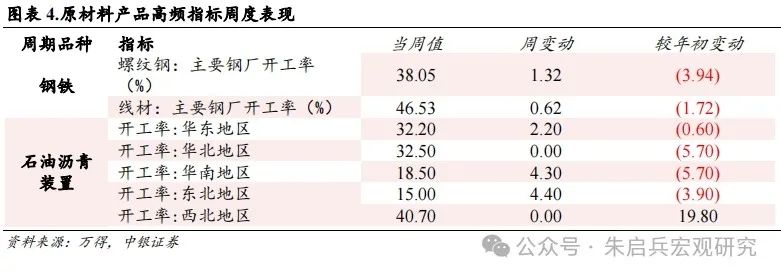

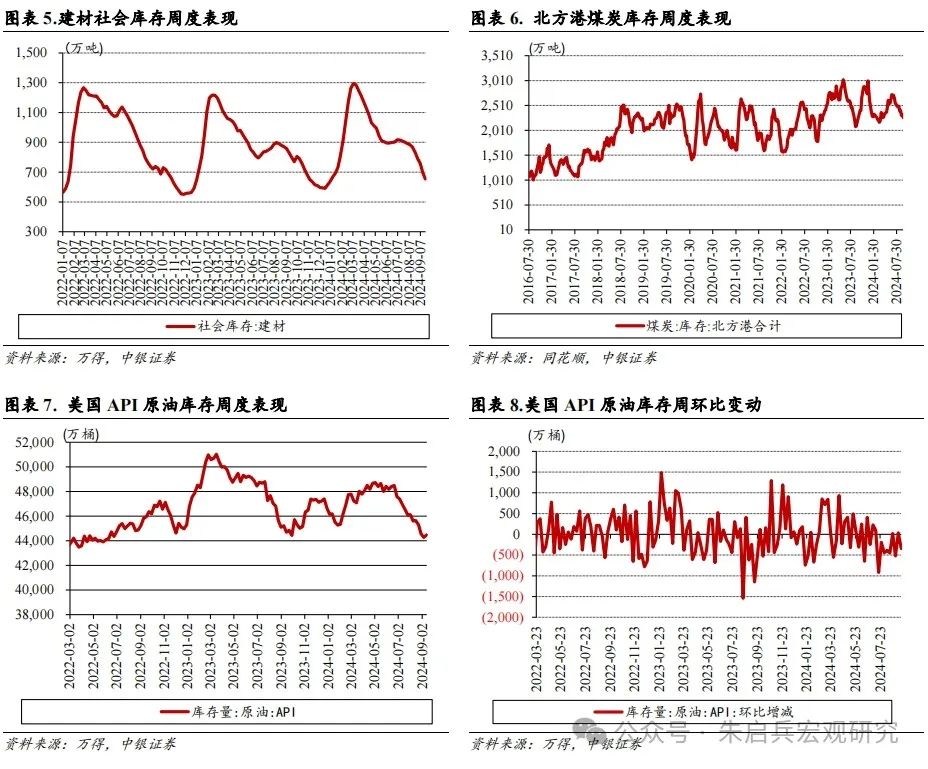

上游周期品方面,本周各品种钢材开工率环比上周均上升,螺纹钢、线材开工率分别变动1.32和0.62个百分点;建材社会库存连续十一周下降,较前一周变动-41.27万吨。9月19日当周,各地区石油沥青装置开工率环比上周持平或上升,华东、华南和东北地区开工率较前一周上升,华北和西北地区开工率较前一周持平。或都较大程度上受到9月以来国内气候好转的影响。

海外机构持仓方面,本周SPDR黄金ETF持仓总价值变动1.75%。原油库存方面,9月13日当周,美国API原油库存上升,周环比上升196.0万桶,结束了此前三周的环比连续下降。

商品房成交趋势出现下行趋势。9月22日当周,30大城市商品房成交面积下降,单周成交面积环比变动-38.90万平方米。30大中城市商品房成交面积自7月以来出现持续下降的趋势,但从8月数据看,商品房销售额和销售面积累计同比增速仍在上行趋势,关注房地产销售在不同城市之间可能存在的分化情况。

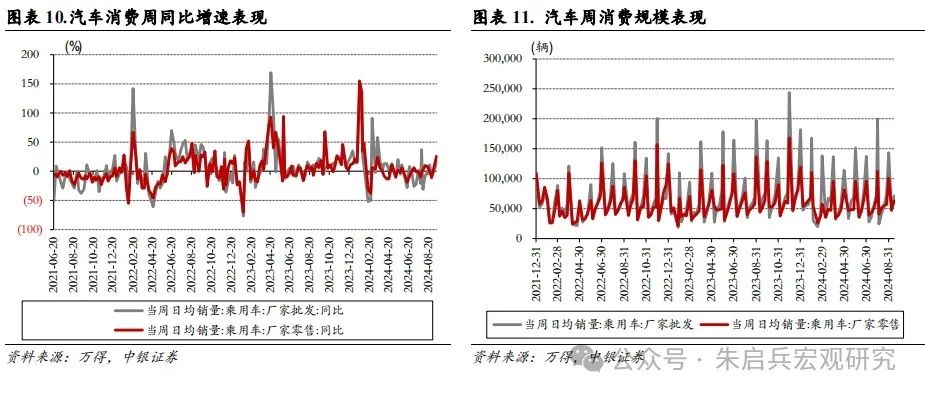

汽车方面,9月5日当周,国内乘用车批发、零售销量单周同比增速分别为17.00%和26.00%。维持看好在 “以旧换新”等政策支持下,年内汽车销量或保持较好增速。

大类资产表现

A股:权重股表现较好

房地产行业领涨。本周市场指数普涨,领涨的指数包括上证380(1.33%)、沪深300(1.32%)、上证180(1.32%),涨幅较小的指数包括创业板指(0.09%)、中小板指(0.59%)、上证红利(1.03%)。行业方面涨多跌少,领涨的行业有房地产(6.99%)、有色金属(5.27%)、家电(4.62%),领跌的行业有医药(-0.79%)、农林牧渔(-0.33%)、国防军工(-0.15%)。本周房地产行业领涨,房地产产业链相关的行业如家电同样涨幅靠前。

A股一周要闻(新闻来源:万得)

A股一周要闻(新闻来源:万得)

锂电池 | 交通运输部等十部门联合出台若干措施,力争到2027年,动力锂电池运输的堵点卡点进一步打通,保障新能源汽车及动力锂电池产业链供应链安全稳定。措施提出,组织开展动力锂电池运输龙头企业培育行动。

核电 | 国家发改委:国务院常务会议最近核准的5个核电项目,分别拿出10%的股份吸引民间资本参与。下一步将吸引更多民间资本参与核电、铁路等重大项目建设。

贵金属 | 美联储将联邦基金利率下调50个基点至4.75%~5.00%,降息幅度超出市场预期。这是美联储四年来首次降息。

集成电路 | 工信部等四部门联合发文,部署做好2024年度享受加计抵减政策的集成电路企业清单制定工作,明确了清单的管理方式、享受政策的企业条件等内容。

中医药 | 国家卫健委办公厅、国家中医药局综合司等三部门联合修订印发了《综合医院中医药工作指南(2024版)》。该指南主要内容包括前言、组织领导及管理措施、中医临床科室功能设置与建设等9部分内容。

苹果产业链 | 苹果称,macOS Sequoia发布,带来iPhone镜像功能、苹果智能等多项新特性至Mac;iOS 18现已推出,预计从下个月开始,iOS 18将引入苹果智能功能;vOS 18现已作为免费软件更新推出,适用于Apple TV 4K和Apple TV HD。

债券:债市收益率进一步下探

本周长久期利率债收益率下行幅度较大。十年期国债收益率周五收于2.04%,本周下行6BP,十年国开债收益率周五收于2.12%,较上周五下行6BP。本周期限利差下行12BP至0.65%,信用利差下行2BP至0.61%。

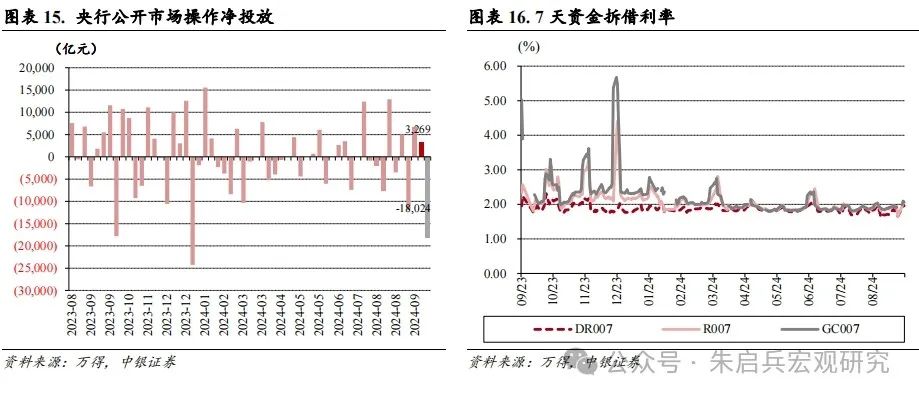

LPR利率保持不变。从利率水平看,周五R007收于2.05%,GC007收于2.07%。本周央行在公开市场净投放3269亿元,拆借利率波动上行。从货币市场表现看,虽然8月以来资金拆借利率分层情况较此前有所放大,但拆借利率整体仍位于偏低水平,货币市场流动性整体仍相对宽松,本周美联储降息50BP,虽然此后央行并未调整LPR利率,但市场普遍认为宽松的货币政策环境没有改变,当前市场预期税期期间央行公开市场投放可能加大力度。

债券一周要闻(新闻来源:万得)

债券一周要闻(新闻来源:万得)

中国7月所持美债减少37亿美元,至7770亿美元。

据中证报,中秋前夕,宁武瑞都村镇银行、来宾象州长江村镇银行、忻城县农村信用合作联社、蒙阴齐丰村镇银行等多家农村金融机构下调人民币个人存款利率,有机构下调幅度高达55个基点。

9月LPR“降息”预期落空。中国9月1年期LPR为3.35%,5年期以上LPR为3.85%,均与前期持平,一度升温的“降息”预期并未落地。

大宗商品:关注入秋后经济数据的表现

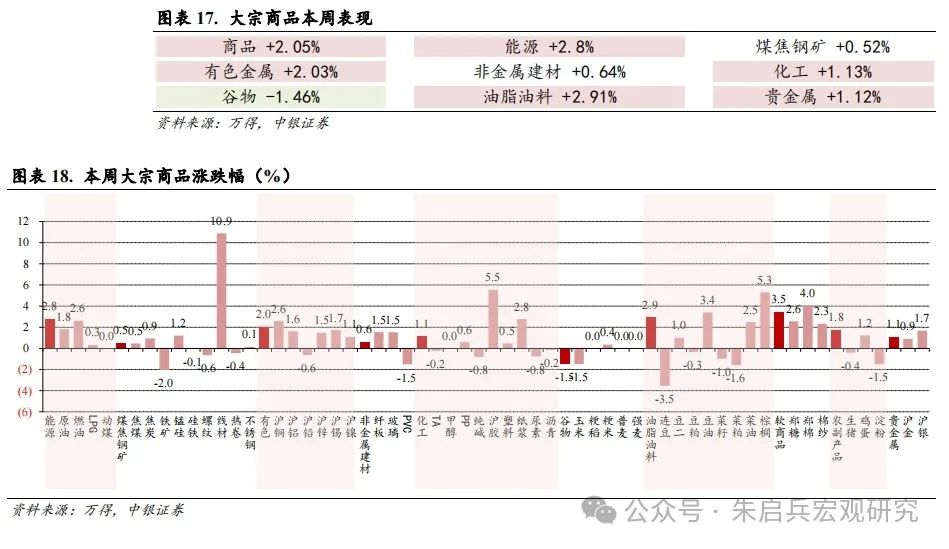

人民币汇率升值带动国内大宗商品价格回升。本周商品期货指数上涨2.05%。从各类商品期货指数来看,上涨的有油脂油料(2.91%)、能源(2.8%)、有色金属(2.03%)、化工(1.13%)、贵金属(1.12%)、非金属建材(0.64%)、煤焦钢矿(0.52%),下跌的仅有谷物(-1.46%)。各期货品种中,本周涨幅较大的大宗商品有线材(10.88%)、沪胶(5.55%)、棕榈(5.31%),跌幅靠前的则有连豆(-3.54%)、铁矿(-2.03%)、菜粕(-1.59%)。虽然短期内人民币汇率升值对大宗价格的带动比较明显,但稳增长压力仍较大,关注接下来三个月的经济数据表现。

大宗商品一周要闻(新闻来源:万得)

大宗商品一周要闻(新闻来源:万得)

EIA天然气报告:截至9月13日当周,美国天然气库存总量为34450亿立方英尺,较此前一周增加580亿立方英尺,为7月5日当周以来最大增幅,较去年同期增加1940亿立方英尺,较5年均值高2740亿立方英尺。

EIA报告:上周美国原油库存减少163万桶,产量减少10万桶至1320万桶/日,出口增加128.4万桶/日至458.9万桶/日;美国战略石油储备(SPR)库存增加65.5万桶至3.806亿桶。

据国际铝业协会(IAI),8月份全球原铝产量为617.9万吨,去年同期修正值为610.6万吨,前一个月修正值为618.5万吨。预计8月中国原铝产量为369万吨,前一个月为369.1万吨。

华储网发布关于9月25日中央储备冻猪肉轮换收储竞价交易有关事项的通知:本次收储挂牌竞价交易27750吨。

国际谷物理事会将2024/25年度全球小麦产量预测下调100万吨,至7.98亿吨;玉米产量预期下调200万吨,降至12.24亿吨。

巴西国家商品供应公司:2024-25年巴西大豆产量将增长13%,至1.663亿吨。

国务院关税税则委员会近日发布公告,自9月25日起,停止执行对原产于台湾地区的鲜水果、蔬菜、水产品等34项农产品免征进口关税政策,相关农产品进口关税按现行有关规定执行。

世界黄金协会公布的数据显示,黄金ETF亚洲地区7月流入约4.38亿美元,连续第17个月实现流入。其中印度市场的流入量最大得益于近期公布的预算案中所涉及的改革举措。在此改革举措中,有效缩短了长期投资认定期限并降低了相关税率,使得黄金ETF在此环境下与其他资产享受同等税率条件。当地货币计价的强劲金价也起到了一定作用。

货币类:货币基金收益率中枢在2%下方波动

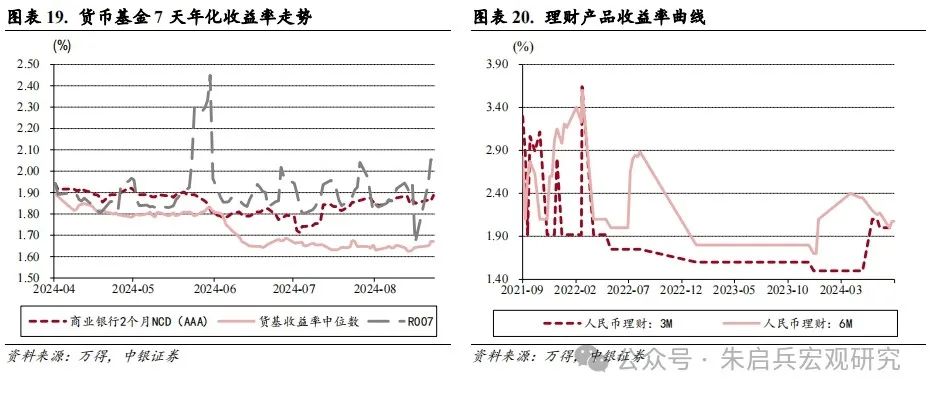

货币基金收益率延续偏弱的特点。本周余额宝7天年化收益率持平,周五收于1.38%;人民币6个月理财产品预期年化收益率收于2.08%。本周万得货币基金指数上涨0.03%,货币基金7天年化收益率中位数周五收于1.67%。

外汇:美元走弱,人民币走强

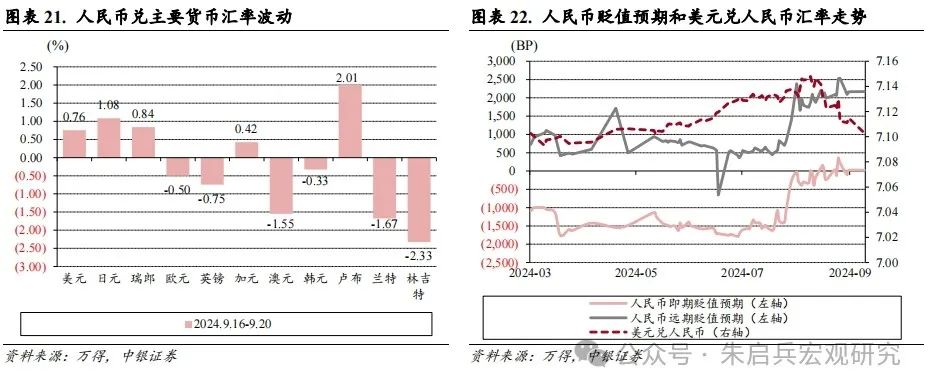

人民币兑美元中间价本周下行538BP,至7.0644。本周人民币对卢布(2.01%)、日元(1.08%)、瑞郎(0.84%)、美元(0.76%)、加元(0.42%)升值,对韩元(-0.33%)、欧元(-0.5%)、英镑(-0.75%)、澳元(-1.55%)、兰特(-1.67%)、林吉特(-2.33%)贬值。美联储降息50BP落地,美元指数延续走弱,带动人民币汇率走强。

外汇市场一周要闻(新闻来源:万得)

外汇市场一周要闻(新闻来源:万得)

港股:关注美联储降息50BP的外溢性影响

美联储9月降息前市场预期波动较大,落地降息50BP叠加鲍威尔的鹰派发言,一定程度上是超出市场预期的。行业方面本周领涨的有原材料业(9.25%)、非必需性消费(7.16%)、地产建筑业(5.94%),涨幅较小的有电讯业(1.67%)、公用事业(2.52%)、工业(3.24%)。本周南下资金总量30.85亿元。

港股及海外一周要闻(新闻来源:万得)

港股及海外一周要闻(新闻来源:万得)

美联储将联邦基金利率下调50个基点至4.75%~5.00%,降息幅度超出市场预期。这是美联储四年来首次降息。政策声明显示,通胀虽已向2%目标取得进一步进展,但仍处于“略高”水平,就业和通胀目标面临的风险处于平衡状态。此外,点阵图显示,美联储预计今年还会降息50基点。在新闻发布会上,美联储主席鲍威尔表示,美联储的经济预测摘要中没有任何内容表明其急于完成降息,数据将推动货币政策选择,降息将根据需要加快、放慢或暂停;美联储没有处于任何预设模式,将继续逐次会议地做决定;所有人都不应当认为降息50个基点是新速度。利率决议后,美股和黄金冲高回落并最终小幅收跌,美债收益率先抑后扬、美元跌幅收窄。

英国央行宣布将基准利率维持在5%不变,符合市场预期。同时,英国央行维持缩表步伐,宣布将在未来12个月内削减1000亿英镑的债券购买量。英国央行行长贝利表示,通胀保持在低位至关重要,因此需要小心不要降息过快或降息太多。

日本央行发布最新利率决议,维持政策利率水平在0.15%-0.25%不变,符合市场预期。日本央行表示,经济正在温和复苏、通胀预期适度上升,外汇波动对价格的影响已大于以往。日本央行行长植田和男重申,如果经济和通胀趋势符合展望,该行将继续加息。

在美联储罕见降息50个基点后,全球多地掀起一轮“降息潮”。南非央行降息25个基点至8%,自2020年以来首次放松政策。卡塔尔央行降息55个基点,巴林央行、约旦央行、阿联酋央行降息50个基点,科威特央行降息25个基点。印尼央行宣布将基准利率下调25个基点至6%,为自2021年2月以来首次降息。

加拿大央行会议纪要:没有预设的利率路径;政策制定者一致认为希望看到经济增长超过2%。成员讨论了经济可能比预期更快反弹的情景;在这种情况下,可能适合放缓降息步伐;成员讨论了第二种情景,即经济和劳动力市场可能会疲软;在这种情况下,加快降息步伐可能是合适的。

日本政府发布月度经济报告,维持经济以温和步伐复苏的观点不变,并自2021年3月以来首次上调对破产的评估。政府还四个月来首次修正了对企业商品价格的评估,因“近日上涨速度已经放缓”。

巴西央行加息25个基点,将基准利率上调至10.75%。巴西央行表示,利率决策获得一致通过;未来利率调整的步伐以及整体调整幅度将受到坚定实现通胀目标的承诺的指导;当前形势需要更加具有限制性的货币政策。

美国上周初请失业金人数降至21.9万人,为四个月新低,预期为持平于23万人。至9月7日当周续请失业金人数为183万人,下降1.4万人。

美国8月成屋销售总数年化386万户,环比跌2.5%,创去年10月以来新低,不及预期的390万户。中位价格同比上涨3.1%至41.67万美元,创纪录新高。库存连续第八个月增加,创2020年10月以来的最高。

美国上周30年期固定抵押贷款利率下降14个基点至6.15%,创2022年9月以来的最低水平。美国8月新屋开工升至135.6万户,创4月以来最高;营建许可(金麒麟分析师)升至147.5万户,为半年来最高水平。

美国8月零售销售环比升0.1%,预期降0.2%,前值从升1.0%修正为升1.1%。核心零售销售环比升0.1%,预期升0.2%,前值升0.4%。美国8月工业产出环比升0.8%,预期升0.2%,前值从降0.6%修正为降0.9%。制造业产出环比升0.9%,预期升0.1%。

日本8月份出口同比增长5.6%,预期增10.6%,前值增10.2%;进口同比增长2.3%,预期增13.4%,前值增16.6%。当月贸易逆差6953亿日元,连续两个月出现贸易逆差。

日本7月第三产业活动指数环比升1.4%,预期升0.9%,前值降1.3%。

日本核心CPI同比上升2.8%,符合市场预期,前值为升2.7%。日本核心CPI已连续36个月同比上升,且涨幅连续4个月扩大。8月米类价格较同比上涨28.3%,创约49年来最大涨幅。

美联储下调2024年美国GDP增长预期至2.0%。美联储FOMC经济预期:2024至2026年底GDP增速预期中值均为2.0%(6月预期分别为2.1%、2.0%、2.0%)。美联储下调美国2024年核心PCE通胀预期至2.6%。美联储FOMC经济预期:2024至2026年底核心PCE通胀预期中值分别为2.6%、2.2%、2.0%(6月预期分别为2.8%、2.3%、2.0%)。美联储上调2024年美国失业率预期至4.4%。美联储FOMC经济预期:2024至2026年底失业率预期中值分别为4.4%、4.4%、4.3%(6月预期分别为4.0%、4.2%、4.1%)。美联储点阵图显示,2024年至2026年联邦基金利率预期中值分别为4.4%、3.4%、2.9%(6月预期分别为5.1%、4.1%、3.1%)。

美国政府将向14个州的25个电池制造项目拨款30多亿美元,以促进电动汽车关键材料的国内生产。美国能源部表示,到本十年末,锂电池市场可能会扩大5-10倍。

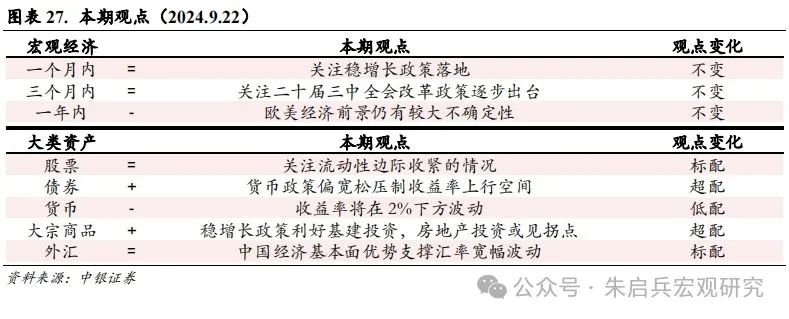

下周大类资产配置建议

我国的货币政策坚持“以我为主”。中秋前夕,宁武瑞都村镇银行、来宾象州长江村镇银行、忻城县农村信用合作联社、蒙阴齐丰村镇银行等多家农村金融机构下调人民币个人存款利率,有机构下调幅度高达55个基点。此外,自7月22日贷款市场报价利率(LPR)下调后,部分银行已二次调整存款利率,二次调整主要针1年期及以上的整存整取存款。此前海外主要央行的货币政策整体处于紧缩周期当中,以美联储为例,即便在停止加息之后,缩表的进程也并未停止。我国的货币政策周期与海外存在明显差异,从稳增长和促转型两方面原因出发,较长时间内一直处于宽松周期当中。中美货币政策反向的一个主要市场影响,就是此前一段时间内,人民币汇率都承担了较大的贬值调整压力,自7月美联储引导降息预期开始,包括人民币在内的全球非美元货币贬值压力明显减轻。展望后续,预计我国货币政策仍将坚持“以我为主”,中期内将维持偏宽松的政策导向。

美联储9月落地降息50BP。美联储将联邦基金利率下调50个基点至4.75%~5.00%,降息幅度超出市场预期。这是美联储四年来首次降息。政策声明显示,通胀虽已向2%目标取得进一步进展,但仍处于“略高”水平,就业和通胀目标面临的风险处于平衡状态。此外,点阵图显示,美联储预计今年还会降息50基点。在新闻发布会上,美联储主席鲍威尔表示,美联储的经济预测摘要中没有任何内容表明其急于完成降息,数据将推动货币政策选择,降息将根据需要加快、放慢或暂停;美联储没有处于任何预设模式,将继续逐次会议地做决定;所有人都不应当认为降息50个基点是新速度。美联储降息前后,全球多地掀起一轮“降息潮”,南非央行降息25个基点至8%,卡塔尔央行降息55个基点,巴林央行、约旦央行、阿联酋央行降息50个基点,科威特央行降息25个基点,印尼央行宣布将基准利率下调25个基点至6%。虽然本次美联储也强调了缩表的进程继续,但此次降息一定程度上正式开启了全球央行货币政策宽松周期。

美联储正式开启降息周期。结合美联储9月议息会议政策和美联储主席鲍威尔的讲话来看,降息对全球资本市场的影响来自几个方面:一是降息50BP是否超出市场预期,美联储降息前,市场预期出现过较大波动,直到降息前一周,市场一致预期才从此前的25BP转向降息50BP,如果市场认为美联储的货币政策宽松超预期,则对全球风险资产价格上行将产生较明显提振;二是美国经济走势的不确定性,美联储强调后续货币政策目标锚定通胀和就业,但截至8月美国数据显示通胀持续下行但仍在“略高”的水平,失业率有所上行但整体水平依然偏低,美联储货币政策试图“预调微调”,如果能帮助美国经济实现软着陆甚至不着陆,则明显利好全球风险资产价格,同时也会对货币宽松条件下美元指数和美元资产价格形成有力支撑;三是美联储与市场预期的博弈依然较强,美联储点阵图显示年内仍将降息50BP,但市场预期美联储年内降息空间或是75BP,如果年内美联储货币政策还想继续超出乐观的市场预期,则需要考虑届时市场是否会转而预期经济基本面超预期走弱,进而达不到政策效果。我们认为短期内,美联储降息对国内的影响,或主要通过人民币升值这一渠道实现。大类资产配置顺序:债券>大宗>股票>货币。

风险提示:

全球通胀回落偏慢;欧美经济回落速度过快;国际局势复杂化。

(转自:朱启兵宏观研究)