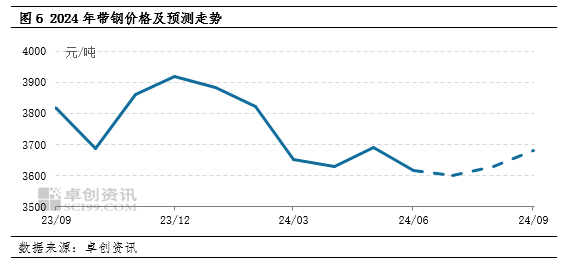

【导语】二季度国内带钢价格先涨后跌,4-5月在政策释放以及上游上涨驱动下价格震荡向上,而6月受需求持续偏弱影响,带钢价格走势回落;对于三季度行情来看,下游需求或逐步增多,且业内对后市心态趋强,预计三季度带钢价格或震荡上涨。

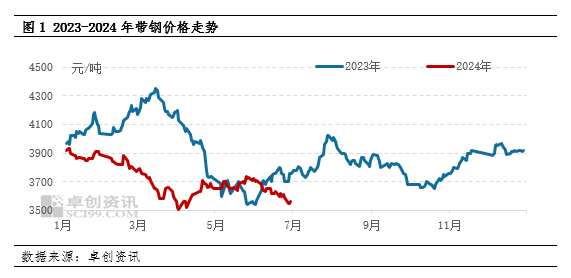

2024年二季度国内带钢市场整体呈现先震荡上涨后震荡下跌的走势,截至6月底,以唐山355系市场价格为例,带钢商谈价格在3550元/吨,较4月初上涨40元/吨,涨幅为1.14%,同比下跌5.82%。2024年二季度唐山带钢市场均价在3645元/吨,同比2023年二季度均价下跌3.07%。

从二季度带钢价格运行具体表现来看,4-5月市场震荡向上,主要原因在于,宏观层面上不断释放利多消息,业内先前悲观看空情绪有所缓解,同时黑色系期货震荡上涨给与现货市场提振,上游钢坯价格上涨为主,钢厂心态坚挺、随行就市跟涨,带钢价格重心上移;而6月带钢市场受期货下行、上游下跌以及需求偏弱等因素影响弱势回调,全月累计下跌100元/吨左右,基本回吐4-5月反弹幅度,市场情绪重回观望。

另外对于二季度带钢市场基本面的运行情况,接下来进行具体的分析。

供应方面:开工先增后降 供应压力缓解

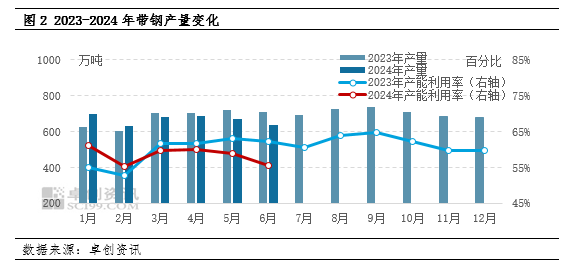

根据卓创对国内带钢企业开工率的监测,二季度国内带钢开工率先升后降。截至6月底,国内带钢开工率为60.23%,较4月初下降4.54个百分点,同比2023年6月底下降6.82个百分点。4月受带钢行情整体趋强影响,钢厂生产积极性提升,钢厂开工率整体呈现增加趋势,但5-6月带钢运行承压,且下游需求持续呈现偏弱态势,唐山、天津部分短流程企业降负停工,带钢整体开工率保持在60%左右徘徊,导致带钢产量下降。据统计,二季度国内带钢市场月产量连续下降,总产量在1994.08万吨左右。

需求方面:下游需求偏淡 采购偏向谨慎

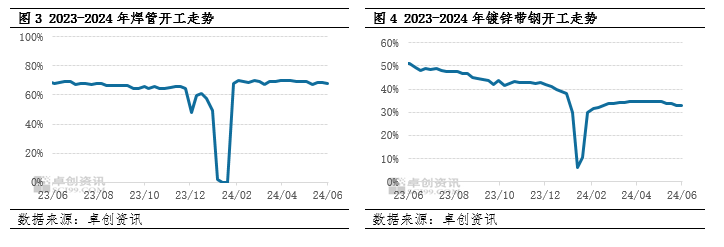

从带钢的主要下游焊管和镀锌带钢来看,二季度国内焊管与镀锌带钢开工率整体呈现震荡偏弱态势,生产企业开工负荷率不高,截至6月底,焊管开工率在68.90%,较4月初下降1.27个百分点,镀锌带钢开工率在32.78%,较4月初下降1.38个百分点。4-5月宏观利多消息释放,超长期国债和房地产保交房及降息政策出台,市场信心受到提振,下游终端预期好转,但随后从实际情况来看,下游需求表现不温不火,采购整体较为谨慎,对带钢价格支撑偏弱。据卓创初步测算,二季度国内带钢市场月消费量先增后降,总消费量在1720万吨左右。

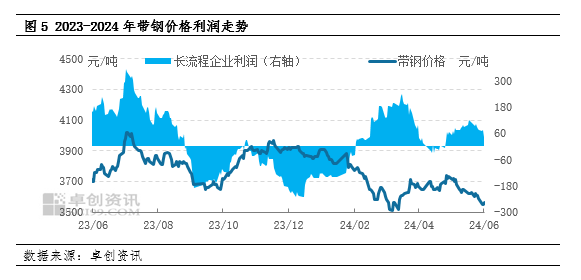

成本方面:上游震荡向下 成本支撑下降

二季度上游价格呈现震荡向下的趋势,其中铁矿石进口矿日均价为867.99元/吨,较一季度下降8.89%,准一级焦炭日均价为1921.47万吨,较一季度下降10.78%,废钢铁日均价格为2796.11,较一季度下降4.75%。钢坯方面,二季度上游钢坯市场价格整体趋弱,二季度全国钢坯市场均价为3481.47元/吨,环比下降3.65%。6月底国内钢坯市场价格为3338元/吨,较3月底价格下降22元/吨,降幅为0.65%。受上游下跌影响,带钢成本支撑下降,钢厂挺市动力不足,价格趋弱。

后市预测:三季度市场价格或震荡趋强

对于7月,供应方面,6月钢厂停工轧线增多,7月部分或有重启预期,钢厂开工率预计小幅提升,带钢货源供应或增加;需求方面,目前房地产和基建用钢指标均呈现下滑趋势,终端需求仍表现弱势,拖累带钢下游焊管和镀锌带钢需求释放,钢厂实际出货面临阻力;成本方面,上游钢坯供需矛盾或增加,钢坯价格有趋弱预期,带钢成本支撑或不足。综合考虑,预计7月份带钢市场或偏弱震荡,唐山355系列价格运行区间预计在3530-3630元/吨。8-9月份需求或有升温,带钢市场或反弹回升,8月份均价预计为3630元/吨,9月份均价预计为3680元/吨。

(卓创资讯 吕朕)