卓创资讯

【导语】宏观情境下,降息预期在四季度前后摇摆,宏观对油价的压力依然较大,而且二季度经济增长放缓对油品需求也会形成消极影响;供需情景下,5月消费旺季逐渐开启,但结合今年美国炼厂开工和油品表需来看,可能弱于去年;欧佩克+减产托底决心较强,当前油价深跌空间不大,下半年延续减产决议的可能性依然较大;地缘方面,短期内停火协议或依然难以顺利达成一致,警惕地缘对油价扰动重燃。预计5月油价先弱调整后走强。

自4月29日以来,WTI连跌五个交易日,累计跌幅达到5.74美元或6.85%,跌破80美元支撑位,布伦特也累计下跌6.54美元或7.31%,跌破85美元支撑位。截至5月3日收盘,WTI和布伦特分别收于77.99美元和82.78美元,几乎收回3月中旬以来的全部涨幅。本轮下跌源于地缘,而供应和宏观利空因素集中释放,导致下跌幅度不断扩大。

地缘:加沙地区停火谈判再次启动

据新华社消息,埃及和以色列代表团4月26日举行会谈,以方通过埃方向哈马斯转达以色列对停火协议的要求。4月29日,哈马斯代表团抵达埃及并在当天离开开罗。哈马斯5月2日发表声明说,正以“积极态度”研究在加沙地带停火的协议。

地缘问题已经促使原油价格在今年连续四个月上涨。这期间多方试图推进停火谈判,但尚未取得实质性成果,因此油价此前虽回吐部分地缘溢价,但仍然受到潜在局势升级的风险支撑,这也是之前WTI能站稳80美元、布伦特站稳85美元以上的重要原因。29日哈马斯方面参加停火谈判,原油价格开盘震荡下跌约1%。虽然谈判结果尚未公开,但从本轮谈判涉事多方表态和国际舆论压力来看,停火协议正在尽力朝缓和方向推进,因此原油价格继续回吐地缘风险溢价,加深了本轮跌幅。

对比WTI期限结构曲线可以发现,4月26日到5月3日WTI近远月价格同时下跌,而且5月3日价格曲线斜率已经较4月26日变得更加平缓,意味着地缘风险溢价挤出后,月差走弱,back结构下供应紧张预期明显缓解。

供需:商业原油大幅累库,欧佩克减产执行相对稳定

EIA数据显示,截至4月26日当周,美国商业原油库存增加了726.5万桶,是今年2月以来的单周最大增幅。数据公布后WTI盘中不到2小时下跌了2美元,跌破80美元关键支撑位。

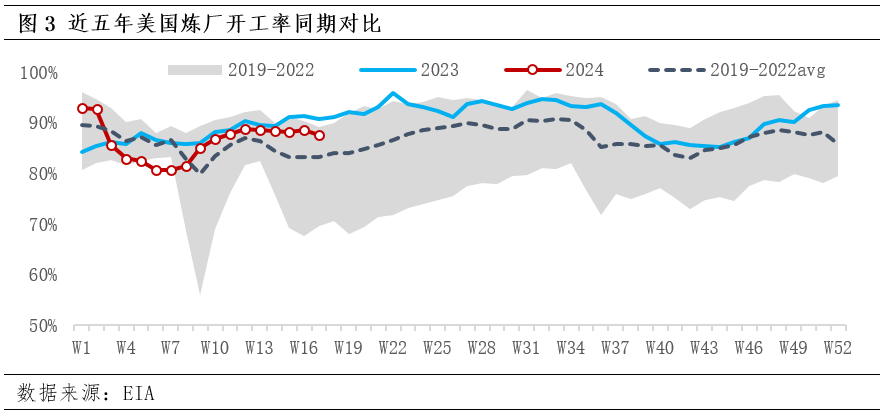

本次库存大增的一方面原因是净进口量的增长。截至4月26日当周,美国商业原油进口677.2万桶,环比增加了27.5万桶,而净进口量增加了153.8万桶至285.4万桶。但单周进出口数据波动较大,对反映基本面变化的参考意义不大。另一方面原因是炼厂开工率进一步回落。从数值来看,截至4月26日当周,美国炼厂开工率降至87.5%,环比前一周下降1个百分点,同比更是下降了3.2个百分点,意味着当前炼厂需求依然平淡。从2019年以来的季节性趋势来看,4月也并非是开工旺季,叠加油价持续处于80美元/桶以上的高位水平,裂解价差环比和同比均下跌,炼厂开工积极性下降。5月到7月开工率或逐渐季节性回升。

此外,需求表现也并不乐观。从图4和图5可以看出,今年以来美国汽油和馏分油表观需求量低于2017-2022年(除2020年)均值水平,且部分时间不及去年同期,尤其馏分油表需更是降至2017年以来(除2020年)新低水平。预计5月需求季节性回升,但结合今年前四个月的表现来看,乐观预期下回暖程度或仅与去年同期持平。

欧佩克方面,路透调查估算欧佩克4月原油产量环比减少了约10万桶,减产执行相对稳定。另外,欧佩克+公布了伊拉克和哈萨克斯坦今年一季度超产量的补偿计划,伊拉克和哈萨克斯坦的超额生产日均总量分别约为60.2万桶和38.9万桶。到今年年底,全部超额产量将得到全额补偿。此外,这些国家在2024年4月可能出现的任何生产过剩都将纳入2024年剩余几个月的各自补偿计划。这份计划也显示了欧佩克+执行减产计划的决心,而且公示时间正好在油价连续下跌至80美元/85美元以下之际。我们认为,从欧佩克+的态度来看,下半年减产延续的可能性依然较大,而且在欧佩克+减产托底的作用下,油价深跌的空间不大。

宏观:4月数据降温,降息预期在四季度前后摆动

5月FOMC会议美联储维持当前利率水平不变,并宣布自6月1日起放缓缩表,且幅度超出市场预期。对当前的经济状况,美联储表态意外地相对温和:一方面增加了“通胀走向2%目标缺乏进展”的表述,同时讲话时鲍威尔否认了加息的可能性(“不太可能再加息”),也否认了滞胀的风险。

两日后发布的4月非农就业数据显示,美国4月非农新增就业人数17.5万人,低于预期的24万人,并且失业率升至3.9%,对通胀影响较大的薪资增幅也低于预期和前值。同时,美国4月服务业PMI不及预期,且意外跌至荣枯线之下,是2022年12月以来新低水平,除了价格和库存指标大涨外,其他新订单、就业、商业活动等指标出现不同程度的收缩,反映出服务业增长放缓但通胀水平依然较高的问题。

在一季度通胀下降停滞的背景下,降息预期多次推迟,甚至再加息的预期也略有升温,市场担忧的更多是今年还能否降息。4月降温的数据令市场略“松一口气”。数据公布后,11月首次降息的预期略有下降,9月首次降息的预期上升,但两者均未超过50%,意味着市场还没有在具体时点上达成一致。

对油市来说,降息预期在四季度前后摆动,意味着美元还要维持更长时间的高位水平,而且欧央行早于美联储降息靴子落地之后,将进一步加剧美元强势,对油价形成偏空影响。另一方面,4月增长逐渐放缓的情况下,二季度消费旺季还能否兑现,也将影响油价后续走势。

综合来看,我们维持月报中对5月油价先弱调整后走强的趋势判断。宏观情境下,降息预期在四季度前后摇摆,二季度和三季度前期宏观对油价的压力依然较大,而且二季度经济增长放缓对油品需求也会形成消极影响;供需情景下,5月消费旺季逐渐开启,但结合今年美国炼厂开工和油品表需来看,可能弱于去年;欧佩克+减产托底决心较强,当前油价深跌空间不大,下半年延续减产决议的可能性依然较大;地缘方面,短期内停火协议或依然难以顺利达成一致,警惕地缘对油价扰动重燃。